En una quiebra de empresa, el orden de pago viene determinado por la jerarquía de acreedores. Los acreedores garantizados con avales tienen la máxima prioridad para recibir los pagos. Esto significa que se paga primero a los acreedores que tienen activos específicos que respaldan sus reclamaciones. El proceso de distribución comienza con los acreedores garantizados con primer gravamen, seguidos de los acreedores con segundo gravamen, los no garantizados prioritarios y, por último, los acreedores no garantizados generales. Cada nivel debe pagarse en su totalidad antes de pasar al siguiente. El Código Concursal dicta el orden preciso de pago, garantizando la equidad y la transparencia en la distribución de los activos. Comprender esta jerarquía es crucial para maniobrar con éxito en el complejo proceso.

- Puntos clave

- Orden de pago en la quiebra empresarial

- Los acreedores garantizados tienen prioridad

- Los acreedores no garantizados y su lugar

- Los accionistas al final de la línea

- Factores que influyen en la prioridad de los acreedores

- Proceso de distribución de activos

- Efecto de los procedimientos concursales en los pagos

- Preguntas frecuentes

- ¿Qué ocurre con los empleados de una empresa en una quiebra?

- ¿Cómo se trata a las agencias tributarias en una liquidación empresarial?

- ¿Cuál es la diferencia entre el capital preferente y el común en la quiebra?

- ¿Cómo se gestionan las reclamaciones medioambientales en la liquidación de una empresa?

- ¿Cuáles son los costes asociados a la supervisión de un patrimonio en quiebra?

- Conclusión

Puntos clave

- Los acreedores con garantías reales tienen prioridad en el orden de pago.

- La distribución comienza con los acreedores garantizados con primer derecho de retención, y luego pasa a otros acreedores garantizados.

- Los acreedores no garantizados prioritarios son los siguientes en la fila después de los acreedores garantizados.

- Cada nivel debe pagarse en su totalidad antes de pasar al siguiente.

- Comprender la jerarquía de los acreedores es esencial para la claridad de la distribución de pagos.

Orden de pago en la quiebra empresarial

En la quiebra de empresas, comprender el orden de pago a los acreedores es esencial para determinar quién cobra primero. La jerarquía de los acreedores desempeña un papel fundamental en el proceso de liquidación. Los acreedores garantizados, es decir, los que tienen garantías que avalan sus créditos, son los primeros en recibir el pago. Tienen prioridad sobre los acreedores no garantizados debido al interés de garantía que tienen en activos específicos.

Cuando se distribuyen los activos durante la liquidación, los acreedores garantizados con primeros derechos de retención son el grupo inicial al que se compensa. Posteriormente, se tiene en cuenta a los acreedores con segundas garantías sobre los activos, seguidos de los acreedores no garantizados prioritarios y, por último, los acreedores no garantizados generales.

Es importante tener en cuenta que cada nivel de acreedores debe ser pagado en su totalidad antes de pasar al siguiente nivel, tal y como dicta el Código Concursal.

Los acreedores garantizados tienen prioridad

Los acreedores garantizados en la quiebra de una empresa son los que tienen reclamaciones respaldadas por garantías, lo que les otorga la máxima prioridad a la hora de recibir los pagos.

La presencia de garantías asegura que los acreedores garantizados tengan un interés directo en los activos de la parte liquidada, lo que les proporciona una posición más fuerte en la jerarquía de pagos.

Comprender la clasificación de los acreedores garantizados y el impacto de las garantías en los pagos es crucial para maniobrar en el intrincado proceso de distribución de activos durante la liquidación de una empresa.

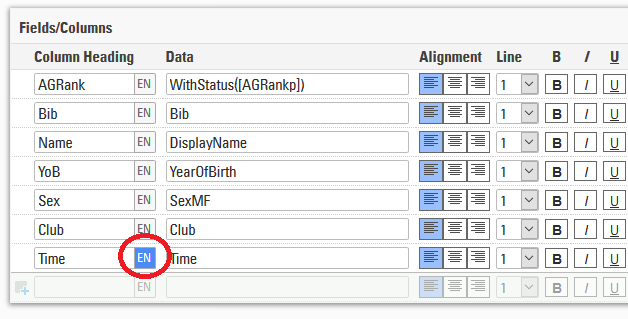

Clasificación de los acreedores garantizados

Los acreedores garantizados tienen prioridad sobre los demás acreedores en un proceso de liquidación en función de sus garantías y acuerdos contractuales. Un acreedor garantizado tiene un derecho de retención sobre determinados activos del deudor, lo que le da derecho a reclamar esos activos en caso de impago. Aquí tienes un desglose de la clasificación de los acreedores garantizados:

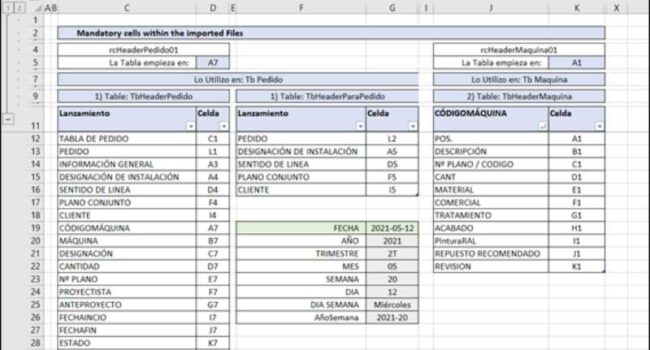

| Explicación de la condición de garantizado | Jerarquía de acreedores | Derechos de retención de activos |

|---|---|---|

| Los acreedores garantizados tienen un derecho directo sobre activos específicos como garantía. | Los acreedores garantizados son los primeros en la cola de reembolso en un proceso de liquidación. | Los derechos de retención se colocan sobre los activos para garantizar la deuda, determinando la prioridad. |

| Las reclamaciones de los acreedores garantizados están respaldadas por garantías, lo que les da mayor prioridad. | Tienen prioridad sobre los acreedores no garantizados en el orden de reembolso. | La presencia de un derecho de retención garantiza que el acreedor pueda reclamar el activo si el deudor incumple. |

| Las garantías proporcionan seguridad al acreedor, asegurando el reembolso. | Su posición en la jerarquía garantiza que se les pague antes que a otros acreedores. | Los derechos de prenda ayudan a identificar qué acreedor tiene el primer derecho sobre el activo. |

Impacto de la garantía en los pagos

Con las garantías constituidas, los acreedores con derechos garantizados tienen prioridad de pago durante el proceso de liquidación de una empresa. Este impacto de la garantía garantiza que los acreedores garantizados, cuyos créditos están respaldados por activos específicos, tengan una posición más elevada en la jerarquía de acreedores.

En casos de distribución de activos, pueden surgir conflictos cuando varios acreedores tienen derechos de retención sobre el mismo activo. El orden de prioridad es vital para resolver los conflictos de gravámenes, en los que el primer gravamen suele tener prioridad sobre los siguientes.

Los acreedores garantizados con el primer gravamen tienen la máxima prioridad a la hora de recibir el pago del producto de la liquidación, mientras que los que tienen el segundo gravamen o una prioridad inferior pueden enfrentarse a resultados menos favorables. Comprender el impacto de las garantías en los pagos es esencial para los acreedores y las partes interesadas que intervienen en el procedimiento concursal de una empresa.

Los acreedores no garantizados y su lugar

En la jerarquía de acreedores durante la liquidación de una empresa, los acreedores no garantizados prioritarios son los siguientes en la fila después de los acreedores garantizados. Estos acreedores tienen un trato preferente sobre los créditos generales no garantizados, lo que les sitúa por delante en el orden de reembolso.

Los créditos no garantizados no prioritarios deben esperar hasta que los acreedores garantizados y los acreedores no garantizados prioritarios hayan sido satisfechos antes de recibir cualquier pago.

Acreedores no garantizados prioritarios

Los acreedores no garantizados esenciales, incluidos ciertos acreedores no reclamados como empleados y agencias tributarias, se sitúan en la jerarquía para recibir el pago después de los acreedores garantizados y los acreedores no garantizados preferentes durante un proceso de liquidación.

Los acreedores garantizados, con créditos respaldados por garantías y contratos, tienen prioridad sobre los acreedores no garantizados.

En la jerarquía de acreedores, los acreedores no garantizados se dividen a su vez en categorías preferentes y no preferentes, y algunos acreedores no reclamados tienen prioridad. Estos acreedores no garantizados preferentes, como los empleados y las agencias tributarias, tienen una posición superior a la de los acreedores no garantizados generales y tienen derecho a recibir el pago antes que ellos.

Entender esta jerarquía es vital para que los acreedores y las partes implicadas en un proceso de liquidación comprendan cómo se distribuyen los pagos y el orden en que se liquidan las reclamaciones.

Créditos no garantizados no prioritarios

Los créditos no garantizados no prioritarios en la quiebra de una empresa afectan a acreedores que no tienen créditos garantizados ni trato preferente, lo que les sitúa en una posición inferior en la jerarquía para recibir pagos durante el proceso de liquidación.

Estos acreedores a menudo se enfrentan a importantes consecuencias financieras debido a su estatus de menor prioridad, lo que repercute en su capacidad para recuperar las deudas que se les adeudan.

Las implicaciones legales de ser categorizados como acreedores no garantizados no prioritarios significan que pueden tener que esperar más tiempo para recibir fondos y, en algunos casos, puede que no reciban el reembolso completo.

Esto puede provocar graves tensiones financieras a estos acreedores, afectando a sus propias operaciones empresariales o a su estabilidad financiera.

Comprender la jerarquía de acreedores en la quiebra es esencial para que estos acreedores evalúen su posible recuperación y tomen decisiones informadas de cara al futuro.

Los accionistas al final de la línea

Cuando se considera la jerarquía de los acre edores en la quiebra de una empresa, los accionistas suelen estar al final de la lista para recibir cualquier producto.

Los accionistas preferentes, que tienen un estatus superior al de los accionistas ordinarios, pueden tener alguna posibilidad más de recibir alguna compensación.

Sin embargo, en la mayoría de los casos, los accionistas suelen quedarse sin apenas recuperar su inversión una vez satisfechos todos los demás acreedores.

Accionistas preferentes frente a comunes

Los accionistas preferentes suelen recibir mejor trato que los comunes a la hora de recibir el producto de la liquidación en la quiebra de una empresa. Los derechos de los accionistas desempeñan un papel esencial a la hora de determinar la distribución del capital durante el proceso de liquidación.

Los accionistas preferentes, como se indica en los estatutos de la empresa, tienen prioridad sobre los accionistas ordinarios a la hora de recibir el producto de la liquidación. Las clases específicas de acciones, como las acciones prefer entes y las acciones ordinarias, dictan los beneficios y derechos durante el procedimiento de quiebra.

Mientras que los accionistas preferentes disfrutan de un trato preferente, los accionistas ordinarios suelen estar al final de la cola para recibir cualquier activo restante después de que se haya pagado a todos los demás acreedores y accionistas preferentes. Entender las distinciones entre accionistas preferentes y comunes es esencial para comprender la dinámica de distribución del patrimonio en la liquidación de una empresa.

Factores que influyen en la prioridad de los acreedores

Al determinar la prioridad de los acreedores en un proceso de liquidación, es esencial tener en cuenta factores como el estatus garantizado frente al no garantizado y el momento en que se adquiere el estatus garantizado.

Los acreedores garantizados, con garantías que avalan sus créditos, suelen tener prioridad sobre los acreedores no garantizados que carecen de esa garantía.

Además, el orden en que se colocan los gravámenes sobre los activos desempeña un papel importante a la hora de decidir qué acreedores reciben primero los pagos.

Situación garantizada o no garantizada

La distinción entre estado garantizado y no garantizado influye significativamente en la prioridad de los acreedores durante el proceso de liquidación de una empresa en EE.UU. Los derechos de los acreedores garantizados tienen prioridad sobre la jerarquía de los acreedores no garantizados.

Los acreedores garantizados tienen un derecho directo sobre activos específicos que sirven de garantía, lo que les asegura ser los primeros en recibir el pago. En cambio, los acreedores no garantizados, como las empresas de tarjetas de crédito, no tienen garantías que aseguren sus reclamaciones y están por debajo en la jerarquía.

El estatus de garantizado se determina por la presencia de un derecho de retención sobre los activos, y el primer derecho de retención tiene prioridad sobre el segundo. Comprender la diferencia entre el estatus garantizado y no garantizado es esencial para que los acreedores evalúen su probabilidad potencial de reembolso en el escenario de liquidación de una empresa.

Momento de la adquisición del estatus garantizado

Comprender el momento en que se adquiere la condición de garantizado es fundamental para determinar la prioridad de los acreedores durante el proceso de liquidación de una empresa. La posición de un acreedor en la jerarquía de garantías afecta en gran medida a su capacidad para recuperar las deudas que se le adeudan. A continuación se muestra una tabla en la que se describe la importancia del momento oportuno para adquirir la condición de acreedor garantizado:

| Momento de la adquisición del estatus de garantía | Impacto en la prioridad del acreedor |

|---|---|

| Primer derecho de retención | Acreedores de mayor prioridad |

| Segundo derecho de retención | Prioridad inferior en comparación con los derechos de primer gravamen |

| Gravámenes múltiples sobre un activo | El primer gravamen tiene prioridad sobre los gravámenes posteriores |

| Garante del derecho de retención inicial | Es más probable que se le conceda el primer derecho de retención |

Proceso de distribución de activos

Al distribuir los activos durante la liquidación de una empresa, suele seguirse un reparto prorrateado entre iguales. Esto significa que todos los acreedores del mismo nivel de prioridad reciben el mismo trato y la misma proporción de los fondos disponibles.

Reparto proporcional entre iguales

Distribuir los activos a prorrata entre iguales durante un proceso de liquidación de una empresa implica dividir los fondos disponibles a partes iguales entre los acreedores del mismo nivel de prioridad. Este método garantiza una distribución justa y un trato igualitario entre acre edores con créditos similares.

Cuando los acreedores tienen el mismo nivel de prioridad, cada parte recibe una parte de los fondos disponibles en función de la cantidad total adeudada, con lo que se consigue un reparto equilibrado. La distribución prorrateada es esencial para mantener la transparencia y la imparcialidad en el proceso de asignación de activos, evitando el favoritismo hacia acreedores concretos.

Efecto de los procedimientos concursales en los pagos

Cuando una empresa entra en procedimiento concursal, la regla de prioridad absoluta dicta el orden en que se paga a los acreedores, teniendo prioridad los acreedores garantizados sobre los no garantizados.

Esta norma garantiza que los acreedores de menor prioridad no reciban el reembolso completo si los acreedores de mayor prioridad agotan los fondos disponibles.

Comprender el impacto de los procedimientos concursales en los pagos es esencial para que los acreedores evalúen su recuperación potencial en tales situaciones.

Explicación de la regla de prioridad absoluta

Comprender la regla de prioridad absoluta en los procedimientos concursales es esencial para determinar el orden en que los acreedores reciben los pagos durante el proceso de liquidación de una empresa. La regla de prioridad absoluta establece una jerarquía de los créditos de los acreedores basada en implicaciones jurídicas y financieras. A continuación se ofrece un desglose simplificado en forma de tabla para ayudar a aclarar el orden de pago:

| Tipo de acreedor | Nivel de prioridad |

|---|---|

| Créditos garantizados (1er derecho de retención) | El más alto |

| Créditos garantizados (2º Gravamen) | Alto |

| Prioridad Créditos no garantizados | Media |

| Reclamaciones generales no garantizadas | Baja |

Impacto en los acreedores de menor prioridad

Los acreedores de menor prioridad en la quiebra de una empresa pueden tener dificultades para recibir los pagos que les corresponden. Como acreedores no garantizados con menor prioridad en la jerarquía de pagos, el impacto sobre sus derechos puede ser significativo.

En caso de liquidación, estos acreedores pueden tener que esperar más tiempo para recibir fondos, e incluso entonces, sus pagos podrían ser sustancialmente inferiores en comparación con los acreedores de mayor prioridad. Esta situación tiene implicaciones para los interesados financieros, especialmente para los que les adeudan sumas menores, como las empresas de tarjetas de crédito y algunas empresas de anticipos en efectivo.

Comprender la jerarquía de los acreedores durante el proceso de liquidación es vital para que estos acreedores de menor prioridad puedan gestionar sus expectativas y tomar decisiones informadas sobre su posible recuperación de fondos.

Preguntas frecuentes

¿Qué ocurre con los empleados de una empresa en una quiebra?

En una quiebra, los derechos de los empleados están protegidos por la jerarquía de acreedores. Los empleados tienen un estatus preferente y tienen prioridad sobre los acreedores generales no garantizados.

Los salarios impagados que se deben a los empleados se consideran un derecho prioritario. Esto significa que los empleados tienen más posibilidades de cobrar que otros acreedores no garantizados cuando una empresa entra en liquidación.

Los derechos de los empleados se salvaguardan dentro de la estructura de los procedimientos concursales, garantizando un trato justo para sus reclamaciones.

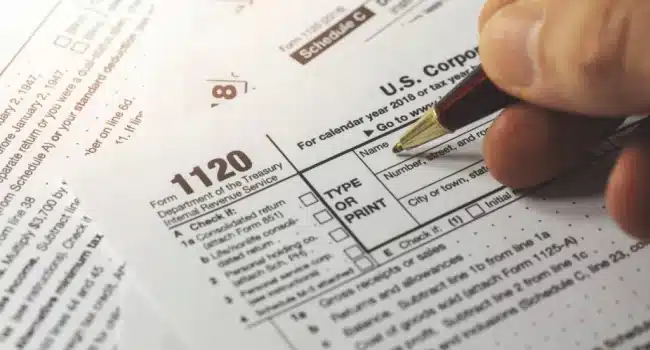

¿Cómo se trata a las agencias tributarias en una liquidación empresarial?

Durante la liquidación de una empresa, las agencias tributarias se consideran acreedores privilegiados, que reciben un trato especial en los procedimientos concursales. Se les da prioridad en sus reclamaciones frente a los impuestos impagados por el deudor.

Esto significa que las agencias tributarias tienen una posición más elevada en el proceso de liquidación en comparación con otros acreedores generales no garantizados. Garantiza que las obligaciones fiscales se aborden con prontitud, siguiendo el orden específico de pagos establecido por el código concursal.

¿Cuál es la diferencia entre el capital preferente y el común en la quiebra?

En la quiebra, la jerarquía de capital distingue entre capital preferente y común. El capital preferente tiene prioridad sobre el capital ordinario a la hora de recibir el producto de la liquidación.

La distribución de activos sigue un orden específico: los créditos garantizados con un 1er gravamen son los primeros, seguidos de los que tienen un 2º gravamen. A continuación, se liquidan los créditos no garantizados prioritarios, y el capital preferente recibe antes que los créditos no garantizados generales.

Los titulares de capital ordinario suelen recibir los beneficios en último lugar, después de que se haya pagado a todos los demás acreedores.

¿Cómo se gestionan las reclamaciones medioambientales en la liquidación de una empresa?

En la liquidación de una empresa, las reclamaciones medioambientales se gestionan en función de las prioridades de los acreedores. Estas reclamaciones reciben un trato especial, ya que se incluyen entre los acreedores preferentes.

Esto significa que, al distribuir los activos, los pasivos medioambientales se tienen en cuenta antes que los créditos generales no garantizados. Esta priorización garantiza que los fondos se destinen a cumplir las obligaciones relacionadas con los esfuerzos de limpieza medioambiental antes de que otros acreedores no garantizados reciban ningún pago del producto de la liquidación.

¿Cuáles son los costes asociados a la supervisión de un patrimonio en quiebra?

Los honorarios legales y los costes administrativos son gastos clave asociados a la supervisión de la masa de la quiebra. Durante la distribución de activos en la quiebra, estos costes tienen prioridad sobre otras reclamaciones.

Los acreedores garantizados con créditos de primer derecho de retención cobran antes de hacer frente a estos gastos. Una vez liquidados los gastos administrativos, se procede a la distribución a otras categorías de acreedores en función de sus niveles de prioridad.

Este enfoque estructurado garantiza que se cubran los gastos críticos antes de abordar otras obligaciones financieras.

Conclusión

En resumen, la secuencia en que se paga a los acreedores durante el procedimiento concursal de una empresa es esencial y sigue una jerarquía estructurada.

Los acreedores garantizados, los acreedores no garantizados y los accionistas ocupan lugares específicos en el proceso de distribución, teniendo prioridad los acreedores garantizados.

Factores como el estado de garantía y la condición de acreedor preferente influyen en el orden de pago.

Comprender esta dinámica es vital para que las partes implicadas en la quiebra financiera de una empresa naveguen eficazmente por el complejo proceso de distribución de activos.

Si quieres conocer otros artículos parecidos a Quién cobra primero en una quiebra de empresa puedes visitar la categoría Otros.

También te puede interesar: