En decisiones financieras, se produce un error de Tipo II cuando no rechazas erróneamente una falsa hipótesis nula. Este error de omisión ocurre cuando la verdadera hipótesis alternativa es válida pero no es aceptada. Factores como el tamaño de la muestra, el tamaño de la población y el nivel alfa influyen en los errores de Tipo II, lo que potencialmente lleva a oportunidades perdidas y estrategias equivocadas. Minimizar estos errores es crucial para la precisión de decisiones y la prevención de costos. Comprender el impacto de los errores de Tipo II puede ayudarte a tomar mejores decisiones financieras, asegurando que aproveches oportunidades rentables. Obtener más información sobre cómo gestionar estos errores puede mejorar tu proceso de toma de decisiones.

- Principales puntos a tener en cuenta

- Definición de un Error de Tipo II

- Impacto en las Decisiones Financieras

- Calculando el riesgo

- Mitigando errores de Tipo II

- Errores de Tipo I vs. Errores de Tipo II

- Ejemplos financieros del mundo real

- Preguntas frecuentes

- ¿Cómo afectan los errores de tipo II la toma de decisiones financieras?

- ¿Qué factores influyen en el riesgo de errores de Tipo II en finanzas?

- ¿Se pueden calcular los Errores de Tipo II en Decisiones Financieras?

- ¿Cómo pueden los profesionales financieros minimizar los errores de tipo II?

- ¿Cuáles son las diferencias clave entre los errores de Tipo I y Tipo II en Finanzas?

- Conclusión

Principales puntos a tener en cuenta

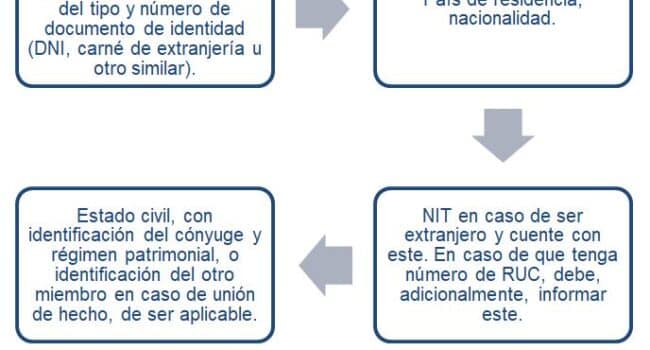

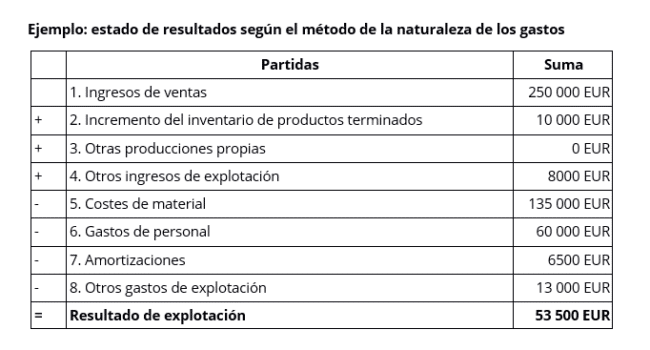

Esta tabla proporciona una extensa comparación entre varios factores que influyen en los errores de Tipo II en decisiones financieras, destacando la importancia de la toma de decisiones precisa y el equilibrio entre los riesgos.

| Factor | Impacto en el Error de Tipo II | Estrategias para la Minimización |

|---|---|---|

| Tamaño de la Muestra | Tamaños más grandes reducen el error, tamaños más pequeños aumentan el error | Aumentar el tamaño de la muestra para obtener resultados más precisos |

| Varianza de la Población | Una mayor varianza aumenta el error | Utilizar estudios piloto para estimar la varianza y ajustar el tamaño de la muestra |

| Nivel de Significancia (Alfa) | Un alfa más bajo aumenta el error | Ajustar el alfa considerando el equilibrio con el error de Tipo I |

| Tamaño del Efecto | Tamaños de efecto más pequeños aumentan el error | Aumentar el tamaño de la muestra o mejorar la precisión de la medición |

| Precisión de la Medición | Una baja precisión aumenta el error | Utilizar herramientas de medición más precisas |

| Método de Muestreo | El sesgo en el muestreo aumenta el error | Emplear métodos de muestreo aleatorio |

| Calidad de los Datos | Una mala calidad aumenta el error | Implementar procesos rigurosos de limpieza de datos |

| Diseño de la Investigación | Un diseño defectuoso aumenta el error | Utilizar diseños de investigación robustos y validados |

| Poder Estadístico | Un bajo poder aumenta el error | Aumentar el tamaño de la muestra o ajustar el alfa para mejorar el poder |

| Umbral de Decisión | Umbrales inapropiados aumentan el error | Optimizar los umbrales basándose en análisis de costos y beneficios |

En esta tabla exhaustiva, exploramos la dinámica intrincada entre tamaño de la muestra, varianza de la población, nivel alfa, y otros factores pivotes en el ámbito de la toma de decisiones financieras. Minimizar estratégicamente los errores de Tipo II no solo mejora la toma de decisiones precisa sino que también reduce significativamente los costos y las oportunidades perdidas, reforzando la esencia de un enfoque equilibrado para gestionar los riesgos asociados tanto con los errores de Tipo I como de Tipo II

Definición de un Error de Tipo II

Entender un error de Tipo II implica reconocer el término estadístico utilizado en pruebas de hipótesis en el que se falla en rechazar una hipótesis nula que en realidad es falsa. Se comete un error de tipo II cuando se tienen en cuenta factores como el tamaño de la muestra, el tamaño real de la población y el nivel alfa preestablecido.

Este error, también conocido como error de omisión, ocurre cuando no se rechaza la hipótesis nula, aunque la hipótesis alternativa sea cierta. Al establecer criterios más rigurosos para rechazar la hipótesis nula, se pueden reducir las posibilidades de un error de tipo II. Sin embargo, hay que tener precaución, ya que esto podría aumentar el riesgo de un falso positivo, también conocido como error de Tipo I.

Impacto en las Decisiones Financieras

El impacto de los errores de tipo II en las decisiones financieras puede ser significativo, lo que conlleva costos de juicios erróneos y consecuencias a largo plazo. Tomar decisiones basadas en datos incorrectos debido a no rechazar una falsa hipótesis nula puede resultar en oportunidades perdidas o estrategias equivocadas.

Comprender y minimizar los errores de tipo II es vital para mantener la precisión y confiabilidad de los procesos de toma de decisiones financieras.

Costos de un error de juicio

Los costos de un mal juicio en decisiones financieras pueden tener repercusiones significativas en la rentabilidad y el éxito a largo plazo. Cuando ocurren malos juicios, puedes enfrentarte a diversas consecuencias:

- Aumento de pérdidas financieras debido a decisiones de inversión deficientes.

- Daño a tu reputación y credibilidad en el mercado financiero.

- Oportunidades perdidas de crecimiento y expansión.

- Relaciones tensas con partes interesadas e inversores.

Es esencial considerar cuidadosamente todos los factores e información antes de tomar decisiones financieras para evitar estos costosos malos juicios. Ser consciente de los costos potenciales puede ayudarte a tomar decisiones más informadas y estratégicas, lo que en última instancia conducirá a mejores resultados para tus iniciativas financieras.

Consecuencias a largo plazo

Minimizar los errores de tipo II en las decisiones financieras requiere una cuidadosa consideración del poder estadístico y del tamaño de la muestra. Los errores de tipo II pueden tener consecuencias significativas en tus decisiones financieras. Al no rechazar una hipótesis nula que en realidad es falsa, podrías perderte oportunidades rentables o cometer errores costosos. Para enfatizar este punto, considera la siguiente tabla:

| Impacto de los Errores de Tipo II en las Decisiones Financieras |

|---|

| Oportunidades de inversión perdidas |

| Evaluación de riesgos inexacta |

| Rendimiento reducido de la cartera |

| Costos innecesarios incurridos |

| Crecimiento financiero a largo plazo disminuido |

Comprender los posibles efectos a largo plazo de los errores de tipo II es esencial para tomar decisiones financieras informadas y precisas. Al garantizar un poder estadístico y un tamaño de muestra adecuados en tu proceso de toma de decisiones, puedes minimizar el riesgo de estos errores y optimizar los resultados financieros.

Calculando el riesgo

Al calcular el riesgo de un error de Tipo II en decisiones financieras, considera la importancia del tamaño de la muestra y de los niveles alfa.

El tamaño de la muestra influye en la fiabilidad de los resultados, siendo que muestras más grandes disminuyen el riesgo de errores de Tipo II.

De manera similar, ajustar el nivel alfa puede impactar la probabilidad de cometer un error de Tipo II, resaltando la necesidad de una cuidadosa consideración al establecer estos parámetros.

Importancia del Tamaño de la Muestra

Comprender la importancia del tamaño de la muestra en el análisis estadístico es esencial para calcular el riesgo asociado con los errores de Tipo II en decisiones financieras.

- Un tamaño de muestra más grande reduce el riesgo de errores de Tipo II al proporcionar una vista más representativa de la población.

- Aumentar el tamaño de la muestra mejora el poder estadístico, facilitando la detección de efectos verdaderos.

- Un tamaño de muestra más pequeño puede llevar a un mayor riesgo de pasar por alto tendencias o diferencias importantes.

- Determinar cuidadosamente el tamaño de la muestra basado en la pregunta de investigación y el tamaño del efecto esperado es crucial para minimizar la probabilidad de errores de Tipo II en la toma de decisiones financieras.

Niveles de Alpha Explicados

Para evaluar de manera efectiva el riesgo asociado con los errores de Tipo II en decisiones financieras, debes comprender el concepto de niveles alfa y cómo influyen en el cálculo de la probabilidad de errores en pruebas de hipótesis.

Los niveles alfa, a menudo representados como α, son el nivel de significancia utilizado en pruebas de hipótesis. Este valor determina el umbral para rechazar la hipótesis nula. Un nivel alfa más bajo indica un criterio más estricto para rechazar la hipótesis nula, reduciendo el riesgo de errores de Tipo I pero aumentando el riesgo de errores de Tipo II.

Mitigando errores de Tipo II

Para mitigar los errores de Tipo II en decisiones financieras, puedes implementar métodos de pruebas de hipótesis estrictas. Al establecer criterios más rigurosos para rechazar las hipótesis nulas, puedes reducir las posibilidades de pasar por alto hallazgos importantes.

El aprovechamiento de la tecnología para realizar análisis más sofisticados también puede ayudar a minimizar el riesgo de errores de Tipo II.

Pruebas de hipótesis estrictas

Las pruebas de hipótesis estrictas desempeñan un papel esencial en la minimización de la ocurrencia de errores de Tipo II en el análisis estadístico. Para mitigar efectivamente los errores de Tipo II, considera lo siguiente:

- Aumentar la exigencia de los criterios para rechazar la hipótesis nula.

- Ser cauteloso con el equilibrio entre reducir los errores de Tipo II y aumentar las posibilidades de errores de Tipo I.

- Tomar en cuenta el tamaño de la muestra y el tamaño real de la población al establecer los criterios.

- Comprender cómo el nivel alfa preestablecido influye en el riesgo de errores.

Aprovechando la Tecnología

Aumentar el uso de herramientas tecnológicas y avances puede desempeñar un papel significativo en la minimización de los errores de Tipo II en el análisis estadístico. El aprovechamiento de la tecnología permite una recolección de datos más precisa, análisis e interpretación, reduciendo la probabilidad de pasar por alto hallazgos importantes.

Al utilizar software avanzado y algoritmos, se pueden automatizar tareas repetitivas, disminuir errores humanos y mejorar la precisión de los resultados. Además, la tecnología permite el manejo de cálculos complejos y conjuntos de datos extensos de manera eficiente, mejorando la calidad general de los procesos de toma de decisiones.

Incorporar soluciones tecnológicas en el análisis estadístico no solo agiliza el flujo de trabajo, sino que también aumenta la fiabilidad y validez de las conclusiones extraídas de los datos. Adoptar estas herramientas te permite tomar decisiones financieras más informadas y seguras, al tiempo que se mitigan los riesgos asociados con los errores de Tipo II.

Errores de Tipo I vs. Errores de Tipo II

Al comparar los errores de Tipo I y Tipo II, es importante entender las diferencias clave y la importancia de equilibrar los riesgos asociados con cada uno.

Los errores de Tipo I implican rechazar una hipótesis nula verdadera, lo que conduce a falsos positivos, mientras que los errores de Tipo II ocurren al no rechazar una hipótesis nula falsa, lo que resulta en falsos negativos.

Principales diferencias

Comprender las diferencias clave entre los errores de Tipo I y Tipo II es esencial para tomar decisiones informadas en la prueba de hipótesis estadística.

- El error de Tipo I implica rechazar una hipótesis nula verdadera, lo que lleva a un falso positivo.

- El error de Tipo II ocurre al no rechazar una hipótesis nula falsa, lo que resulta en un falso negativo.

- El error de Tipo I se controla mediante el nivel de significancia, mientras que el error de Tipo II está influenciado por la potencia de la prueba.

- Equilibrar entre los errores de Tipo I y Tipo II es vital en la prueba de hipótesis para minimizar riesgos y obtener conclusiones precisas.

Equilibrando los riesgos

Equilibrar entre los errores de Tipo I y Tipo II en la prueba de hipótesis es fundamental para obtener conclusiones precisas y minimizar riesgos. Al sopesar los riesgos, es vital comprender los compromisos entre los dos tipos de errores. A continuación se muestra una tabla que destaca las diferencias clave en el equilibrio de los riesgos de los errores de Tipo I y Tipo II:

| Tipo de Error | Descripción |

|---|---|

| Tipo I | Rechazar una hipótesis nula verdadera (falso positivo) |

| Tipo II | No rechazar una hipótesis nula falsa (falso negativo) |

| Nivel de Riesgo | Controlado por el nivel de significancia (α) |

| Impacto | Afecta la credibilidad de la prueba de hipótesis |

Ejemplos financieros del mundo real

Ejemplos financieros del mundo real de errores de Tipo II se pueden encontrar en las decisiones de inversión y en el análisis de riesgo crediticio.

En escenarios de inversión, perder oportunidades rentables debido a un análisis de datos incorrecto puede llevar a errores de Tipo II.

De manera similar, en el análisis de riesgo crediticio, no identificar a prestatarios riesgosos que podrían incumplir con los préstamos representa otro error de Tipo II común.

Decisiones de Inversión

Al tomar decisiones de inversión, es crucial tener en cuenta el impacto potencial de los errores de Tipo II en tus resultados financieros.

- Siempre evalúa el riesgo de perder oportunidades rentables debido a los errores de Tipo II.

- Considera el equilibrio entre minimizar los errores de Tipo II y aumentar las posibilidades de cometer errores de Tipo I.

- Evalúa la influencia del tamaño de la muestra, el tamaño de la población y el nivel alfa en el riesgo de los errores de Tipo II.

- Ten en cuenta que reducir los errores de Tipo II aumentando el tamaño de la muestra puede elevar el riesgo de errores de Tipo I.

Análisis de riesgo crediticio

¿Cómo puede afectar el análisis de riesgo crediticio a tus decisiones financieras en escenarios del mundo real? El análisis de riesgo crediticio juega un papel importante en determinar la probabilidad de que un prestatario incumpla un préstamo o pago de deuda. Al evaluar el riesgo crediticio, las instituciones financieras pueden tomar decisiones informadas sobre prestar dinero, establecer tasas de interés y determinar límites de crédito. A continuación se muestra una tabla que ilustra los factores clave considerados en el análisis de riesgo crediticio:

| Factores Considerados | Impacto en la Toma de Decisiones |

|---|---|

| Puntaje de Crédito | Puntaje más alto = Menor riesgo |

| Relación Deuda-Ingresos | Relación más baja = Menor riesgo |

| Historial de Pagos | Pagos oportunos = Menor riesgo |

Comprender estos factores puede ayudarte a tomar mejores decisiones financieras, como gestionar la deuda de manera responsable y mejorar tu solvencia crediticia.

Preguntas frecuentes

¿Cómo afectan los errores de tipo II la toma de decisiones financieras?

Cuando cometes un error de tipo II en la toma de decisiones financieras, fallas al rechazar una hipótesis nula que en realidad es falsa. Esto puede llevar a pasar por alto ideas o oportunidades importantes.

Al no identificar la verdadera naturaleza de una situación, podrías perderse beneficios potenciales o riesgos.

Es importante tener en cuenta el impacto de los errores de tipo II en las decisiones financieras para garantizar que estás tomando decisiones informadas y precisas para tus inversiones o estrategias.

¿Qué factores influyen en el riesgo de errores de Tipo II en finanzas?

Los factores que influyen en el riesgo de errores de tipo II en finanzas incluyen el tamaño de la muestra, el tamaño del efecto en la población y el nivel alfa preestablecido. Aumentar el tamaño de la muestra generalmente disminuye el riesgo de errores de tipo II.

Un tamaño de efecto en la población verdaderamente mayor también tiende a disminuir la probabilidad de errores de tipo II. Por el contrario, un nivel alfa más bajo aumenta el riesgo de errores de tipo II.

Equilibrar estos factores es esencial para minimizar las posibilidades de cometer errores de tipo II en la toma de decisiones financieras.

¿Se pueden calcular los Errores de Tipo II en Decisiones Financieras?

Sí, puedes calcular los errores de tipo II en decisiones financieras. Estos errores ocurren cuando no rechazas una hipótesis nula que en realidad es falsa. Comprender los factores que influyen en estos errores, como el tamaño de la muestra y el tamaño real de la población, puede ayudar a evaluar el riesgo.

¿Cómo pueden los profesionales financieros minimizar los errores de tipo II?

Para minimizar los errores de tipo II en decisiones financieras, los profesionales financieros pueden tomar varias medidas:

- Aumentar los tamaños de muestra

- Mejorar el poder estadístico

- Establecer niveles de alfa apropiados

¿Cuáles son las diferencias clave entre los errores de Tipo I y Tipo II en Finanzas?

En finanzas, es esencial entender las diferencias entre los errores de tipo I y tipo II.

Los errores de tipo I, falsos positivos, ocurren cuando se rechaza una hipótesis nula verdadera.

Por otro lado, los errores de tipo II, falsos negativos, ocurren cuando no se rechaza una hipótesis nula falsa.

Conclusión

En resumen, comprender los errores de Tipo II en decisiones financieras es esencial para minimizar riesgos y tomar decisiones informadas. Al entender las implicaciones de no rechazar una falsa hipótesis nula, los inversores pueden mejorar sus estrategias y proteger sus inversiones.

Calcular el riesgo, mitigar errores y distinguir entre los errores de Tipo I y Tipo II son pasos vitales en manejar las complejidades de la toma de decisiones financieras.

Mantente informado, mantente vigilante y aborda tus iniciativas financieras con un claro entendimiento de los posibles peligros de los errores de Tipo II.

Si quieres conocer otros artículos parecidos a ¿Qué es un error de tipo II en decisiones financieras? puedes visitar la categoría Inversión.

También te puede interesar: