Como adolescente que trabaja, eres responsable de gestionar complejas obligaciones fiscales. Entender la diferencia entre ingresos ganados y no ganados es vital, ya que afecta a tus requisitos de declaración y a los posibles créditos y deducciones fiscales. Los dependientes en la declaración de la renta de sus padres no tendrán que presentar una declaración por separado a menos que los ingresos superen unos umbrales específicos. Deben mantenerse registros precisos de ingresos y gastos. Gestionar los pagos de impuestos, los créditos y las deducciones puede ser complejo; pero si comprendes estos conceptos, estarás mejor preparado para gestionar tus obligaciones fiscales. Ahora, aprende a preparar y presentar tu declaración de la renta, y descubre más formas de minimizar tu responsabilidad fiscal.

- Puntos clave

- Comprender las obligaciones fiscales de los adolescentes

- Dependientes y declaraciones fiscales

- Preparar la declaración de la renta de los adolescentes

- Deducciones y créditos habituales

- Abordar el impuesto de menores

- Navegar por el pago de impuestos

- Normas fiscales específicas de cada estado

- Buscar ayuda profesional

- Preguntas más frecuentes

- ¿Pueden los adolescentes desgravar sus gastos de educación?

- ¿Afectan los trabajos a tiempo parcial en el extranjero a las obligaciones fiscales de los adolescentes estadounidenses?

- ¿Cómo funcionan para los adolescentes los impuestos sobre los ingresos de los monitores de campamentos de verano?

- ¿Pueden los adolescentes deducir los donativos benéficos en su declaración de la renta?

- ¿Hay implicaciones fiscales para los adolescentes que ganan becas o premios?

- Conclusión

Puntos clave

- Como adolescente, entender los ingresos devengados y no devengados es crucial para comprender las obligaciones fiscales, ya que cada uno tiene implicaciones fiscales diferentes.

- Los dependientes en las declaraciones de impuestos de los padres no necesitan presentar una declaración por separado a menos que los ingresos superen umbrales específicos, como 13.850 $ por ingresos del trabajo.

- Llevar un registro exacto de los ingresos y gastos es esencial para presentar la declaración de la renta con exactitud y aprovechar las deducciones y créditos admisibles.

- Los adolescentes con ingresos por inversiones pueden estar sujetos al impuesto de menores, cuyo objetivo es impedir que los padres oculten ingresos transfiriendo inversiones a sus hijos.

- Buscar la ayuda profesional de un asesor fiscal puede ser beneficioso para los adolescentes con fuentes de ingresos complejas, múltiples empleos o inversiones, a fin de minimizar la responsabilidad fiscal y maximizar los reembolsos.

Comprender las obligaciones fiscales de los adolescentes

Para empezar a entender tus obligaciones fiscales, debes comprender el umbral para declarar impuestos, que depende de tu nivel y tipo de ingresos.

Tendrás que distinguir entre ingresos salariales, como el salario de un trabajo a tiempo parcial, e ingresos no salariales, como los intereses de las inversiones, ya que cada uno tiene implicaciones fiscales diferentes.

El umbral para declarar impuestos

Se te considera dependiente en la declaración de la renta de tus padres hasta que tus ingresos superen ciertos límites, momento en el que deberás presentar una declaración de la renta por separado.

Como adolescente, quizá te preguntes: "¿Los menorespagan impuestos sobre la renta?" o "¿Los menores tienen que declarar impuestos?" La respuesta depende de tus ingresos y de tu situación de dependencia.

Si eres dependiente, no necesitas presentar una declaración por separado a menos que tus ingresos superen unos umbrales específicos. Para el ejercicio fiscal 2023, estos umbrales son de 13.850 $ para los ingresos procedentes del trabajo y de 1.250 $ para los ingresos no procedentes del trabajo.

Si tienes ambos tipos de ingresos, tendrás que sumarlos para ver si necesitas presentar la declaración. Comprender estos límites es vital para gestionar tus obligaciones fiscales como adolescente.

Ingresos salariales y no salariales

Cuando se trata de comprender tus obligaciones fiscales como adolescente, debes distinguir entre ingresos salariales y no salariales, ya que cada tipo tiene implicaciones fiscales diferentes. Los ingresos salariales proceden del trabajo, como sueldos, salarios y propinas, mientras que los ingresos no salariales incluyen intereses, dividendos y plusvalías de inversiones.

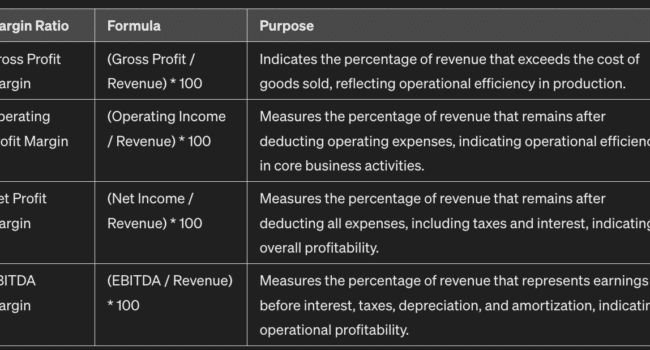

| Tipo de ingresos | Definición | Implicaciones fiscales |

|---|---|---|

| Ingresos salariales | Dinero procedente del trabajo | Sujeto al impuesto sobre la renta y al impuesto sobre la nómina |

| Ingresos no salariales | Intereses, dividendos, ganancias de capital | Sujetos al impuesto sobre la renta, pueden estar sujetos al impuesto de menores |

| Ingresos del trabajo por cuenta propia | Rendimientos del trabajo por cuenta propia | Sujetos al impuesto sobre el trabajo autónomo y al impuesto sobre la renta |

| Rendimientos de las inversiones | Ingresos procedentes de inversiones | Sujetos al impuesto sobre plusvalías y al impuesto sobre la renta |

Entender la diferencia entre ingresos procedentes del trabajo y no procedentes del trabajo es vital para comprender tus obligaciones fiscales como adolescente.

Dependientes y declaraciones fiscales

Como adolescente, comprender tu situación de dependencia es vital para determinar tus obligaciones fiscales.

Si te declaran como dependiente en la declaración de la renta de tus padres, no tendrás que presentar una declaración por separado a menos que tus ingresos superen ciertos límites.

La declaración de la renta de tus padres se verá afectada si te declaran como dependiente, por lo que es vital que ellos también conozcan esta información, ya que afecta a sus obligaciones fiscales.

Repercusión en la declaración de la renta de los padres

Declarar a tu hijo adolescente como dependiente en tu declaración de la renta puede tener repercusiones importantes en tu declaración de la renta y en tu posible devolución.

Como padre, quizá te preguntes cómo afectan los ingresos de tu hijo adolescente a tu situación fiscal.

La buena noticia es que declarar a tu hijo adolescente como dependiente puede reducir tus ingresos imponibles, lo que puede dar lugar a un reembolso mayor. Sin embargo, esto también significa que tendrás que declarar sus ingresos en tu declaración de la renta.

Debes tener en cuenta los siguientes puntos clave:

- Puedes declarar a tu hijo adolescente como dependiente si cumple la prueba de dependencia del IRS.

- Tendrás que declarar sus ingresos salariales y no salariales en tu declaración de la renta.

- Es posible que puedas reducir tu base imponible, lo que te permitirá obtener un reembolso mayor.

- Tendrás que llevar un registro preciso de los ingresos y gastos de tu hijo adolescente.

Preparar la declaración de la renta de los adolescentes

Cuando te prepares para presentar la declaración de la renta, tendrás que reunir la documentación necesaria, como los formularios W-2, los formularios 1099 y cualquier otro registro financiero relevante.

A continuación, tendrás que elegir el software fiscal adecuado o consultar a un profesional fiscal que te ayude a navegar por el proceso de declaración.

Documentación necesaria

Reúne todos los documentos necesarios, incluidos los formularios W-2 de las empresas, los formularios 1099 de los trabajos por cuenta propia y los recibos de las deducciones, para garantizar que tienes una imagen completa y exacta de tus ingresos y gastos.

Formularios W-2 de las empresas

formularios 1099 de trabajo autónomo

Recibos de deducciones, como donaciones benéficas o gastos empresariales

Registros de ingresos procedentes de inversiones, como acciones o fondos de inversión

Tener estos documentos a mano te facilitará mucho la cumplimentación de la declaración de la renta y confirmará que no te saltas ninguna deducción o crédito a los que tengas derecho.

Tómate tu tiempo y revisa detenidamente cada documento para comprobar su exactitud e integridad.

Elegir el software fiscal adecuado

Cuando prepares la declaración de la renta de tu hijo adolescente, querrás elegir un software fiscal que sea fácil de usar, asequible y adaptado a tus necesidades específicas. Con tantas opciones disponibles, puede resultar abrumador elegir el adecuado. Aquí tienes algunas opciones populares de software fiscal que puedes explorar:

| Software | Características |

|---|---|

| TurboTax | Te guía en la preparación de impuestos, cálculos precisos y asistencia gratuita para auditorías |

| H&R Block | Ofrece presentación gratuita para declaraciones sencillas, cálculos precisos y asistencia para auditorías |

| TaxAct | Ofrece precios asequibles, orientación paso a paso y asistencia gratuita para auditorías |

Cuando elijas un programa fiscal, sopesa la complejidad de tu declaración, el coste y el nivel de asistencia que necesitas. Lee opiniones y compara funciones para encontrar el que mejor se adapte a tus necesidades. Con el programa adecuado, estarás en el buen camino para presentar tu declaración de la renta con confianza.

Deducciones y créditos habituales

Mientras navegas por el mundo de los impuestos sobre la renta, querrás comprender las deducciones y créditos más comunes de que dispones como adolescente.

Querrás explorar las ventajas relacionadas con la educación, como el Crédito Fiscal por la Oportunidad Americana o el Crédito por Aprendizaje Permanente, que pueden ayudarte a compensar los costes de la educación superior.

Prestaciones relacionadas con la educación

¿Puedes aprovechar las ventajas relacionadas con la educación para reducir tu carga fiscal, como reclamar deducciones y créditos por gastos de educación como matrícula, tasas e intereses de préstamos estudiantiles? Como adolescente, puedes optar a varias ventajas relacionadas con la educación que pueden ayudarte a minimizar tu carga fiscal.

Podrías tener derecho a las siguientes prestaciones

American Opportunity Tax Credit, que ofrece hasta 2.500 $ en créditos fiscales por gastos de educación cualificados

Crédito por Aprendizaje Permanente, que ofrece hasta 2.000 $ en créditos fiscales por gastos de educación cualificados

Deducción de intereses de préstamos estudiantiles, que te permite deducir hasta 2.500 $ en intereses pagados por préstamos estudiantiles

Deducción por matrícula y tasas, que te permite deducir hasta 4.000 $ en matrículas y tasas pagadas por educación superior

Abordar el impuesto de menores

Tendrás que calcular el impuesto infantil si tus inversiones, como acciones o fondos de inversión, generan plusvalías. El impuesto infantil grava los rendimientos de las inversiones de los hijos, y tiene por objeto impedir que los padres oculten sus ingresos transfiriendo inversiones a sus hijos. Si eres menor de 18 años o estudiante a tiempo completo menor de 24, tus ingresos por inversiones pueden estar sujetos al impuesto de menores.

He aquí cómo funciona:

| Edad | Se aplica el Kiddie Tax |

|---|---|

| Menores de 18 años | Sí, si los ingresos por inversiones superan los 2.500 $ |

| 18-23 (estudiante a tiempo completo) | Sí, si los ingresos por inversiones superan los 2.500 $ |

| a partir de 24 años | No, no se aplica el kiddie tax |

Habla con un asesor fiscal o financiero para saber cómo afecta el kiddie tax a tus inversiones y obligaciones fiscales.

Mientras navegas por el mundo de los impuestos, tendrás que entender cómo gestionar los impuestos que debas.

Si te encuentras en una situación en la que debes impuestos, querrás explorar los planes de pago que mejor se adapten a tu situación financiera.

Tendrás que sopesar factores como el importe total adeudado, tus ingresos actuales y las posibles sanciones o intereses a la hora de determinar la mejor forma de actuar.

Planes de pago de impuestos adeudados

Si debes impuestos, Hacienda ofrece varios planes de pago para ayudarte a saldar tu deuda, y debes considerar detenidamente las opciones que tienes a tu disposición. Puedes establecer un plan de pago por Internet, por teléfono o por correo, y Hacienda colaborará contigo para determinar un calendario de pagos que se adapte a tu situación económica.

Puedes establecer un plan de pago por Internet a través de la herramienta Acuerdo de Pago por Internet del IR S.

Tendrás que facilitar información financiera, como tus ingresos y gastos, para determinar tu plan de pagos.

Es posible que te cobren una comisión por establecer un plan de pagos, y se seguirán acumulando intereses sobre tu deuda.

Puedes hacer los pagos mensuales por Internet, por teléfono o por correo.

Normas fiscales específicas de cada estado

Mientras navegas por el mundo de los impuestos, es crucial que comprendas que las normas fiscales específicas de cada estado pueden variar sustancialmente respecto a las normas federales.

Tendrás que familiarizarte con las leyes fiscales exclusivas de tu estado, incluidos los tipos del impuesto sobre la renta, las deducciones y las exenciones, para cumplir con tus obligaciones.

Comprender las obligaciones locales

Tu estado de residencia también desempeña un papel importante a la hora de determinar tu obligación fiscal global, ya que las normas fiscales específicas de cada estado pueden variar enormemente.

Por ejemplo, algunos estados tienen un impuesto estatal sobre la renta, mientras que otros no. Además, los estados pueden tener normas diferentes para los menores que declaran impuestos o disponer de créditos fiscales específicos.

Debes comprender las leyes fiscales de tu estado para asegurarte de que cumples tus obligaciones fiscales.

Algunas consideraciones clave para comprender las obligaciones locales:

- Investiga los tipos impositivos y las normas de tu estado para los menores de edad

- Determina si tu estado ofrece algún crédito o deducción fiscal para menores

- Comprende cómo gestiona tu estado los ingresos devengados y no devengados de los menores

- Familiarízate con los plazos y requisitos de declaración de impuestos de tu estado

Buscar ayuda profesional

Mientras navegas por las complejidades de las obligaciones fiscales, puede resultarte beneficioso buscar ayuda profesional de un asesor fiscal o un experto financiero, sobre todo si no estás seguro de tu situación concreta o tienes múltiples fuentes de ingresos.

Pueden proporcionarte orientación personalizada sobre las leyes y normativas fiscales, asegurándose de que aprovechas todas las deducciones y créditos admisibles.

Cuándo consultar a un asesor fiscal

Si eres un adolescente con fuentes de ingresos complejas, múltiples empleos o inversiones, es una buena idea consultar a un asesor fiscal para verificar que estás cumpliendo todas tus obligaciones fiscales.

Un asesor fiscal puede ayudarte a navegar por las complejidades de las leyes fiscales y confirmar que estás aprovechando todas las deducciones y créditos elegibles.

También puede orientarte sobre cómo minimizar tu deuda tributaria y maximizar tu reembolso.

Escenarios en los que consultar a un asesor fiscal es una buena idea:

- Tienes varios empleos o trabajas como autónomo

- Tienes inversiones, como acciones o fondos de inversión

- Eres autónomo o tienes un negocio paralelo

- No estás seguro de cómo declarar tus ingresos o reclamar deducciones

Preguntas más frecuentes

¿Pueden los adolescentes desgravar sus gastos de educación?

Como adolescente, probablemente sientas curiosidad por reclamar los gastos de educación como deducción fiscal.

Desgraciadamente, la respuesta es no, no puedes reclamar los gastos de educación como deducción fiscal.

El IRS no te permite deducir los gastos de educación, como la matrícula, las tasas o los libros, como exención personal.

Sin embargo, puedes optar a créditos educativos como el Crédito Fiscal por la Oportunidad Americana o el Crédito por Aprendizaje Permanente, que pueden ayudarte a reducir tu deuda tributaria.

Consulta a un profesional fiscal o el sitio web del IRS para obtener más información sobre estos créditos y cómo se aplican a tu situación.

¿Afectan los trabajos a tiempo parcial en el extranjero a las obligaciones fiscales de los adolescentes estadounidenses?

Como ciudadano estadounidense, estás sujeto a los impuestos estadounidenses sobre tus ingresos en todo el mundo, independientemente de dónde se hayan obtenido.

Tendrás que declarar tus ingresos obtenidos en el extranjero en tu declaración de la renta de EE.UU., y es posible que puedas acogerte a exclusiones o deducciones por ingresos obtenidos en el extranjero.

Consulta a un profesional fiscal para verificar que cumples tus obligaciones fiscales en EE.UU. y aprovechas las ventajas disponibles.

¿Cómo funcionan para los adolescentes los impuestos sobre los ingresos de los monitores de campamentos de verano?

Como monitor de un campamento de verano, es probable que obtengas ingresos sujetos a impuestos.

Tendrás que declarar estos ingresos en tu declaración de la renta, y puede que tengas que presentar una declaración separada de la de tus padres.

Si ganas más de 13.850 $, tendrás que presentar una declaración, independientemente de tu condición de dependiente.

Lleva un registro de tus ingresos y gastos, ya que podrías deducir algunos gastos relacionados con el trabajo.

Considera la posibilidad de consultar a un asesor fiscal o de utilizar un programa informático fiscal para comprobar que cumples tus obligaciones fiscales con exactitud.

¿Pueden los adolescentes deducir los donativos benéficos en su declaración de la renta?

Como adolescente, puedes deducir los donativos benéficos en tu declaración de la renta, pero hay que seguir una serie de normas.

Puedes deducir los donativos en metálico a organizaciones benéficas cualificadas, como el Ejército de Salvación o la Cruz Roja, como deducciones detalladas en el Anexo A.

Conserva los recibos y extractos bancarios como prueba de tus donativos.

También puedes deducir el kilometraje recorrido por obras benéficas, a 14 céntimos por milla.

Consulta a un profesional fiscal o la página web del IRS para obtener más información sobre las organizaciones benéficas que cumplen los requisitos y los límites de deducción.

¿Hay implicaciones fiscales para los adolescentes que ganan becas o premios?

Si ganas becas o premios, te alegrará saber que generalmente no se consideran ingresos imponibles.

Las becas utilizadas para matrícula, tasas y libros están libres de impuestos, pero si las utilizas para alojamiento y manutención, podrían estar sujetas a impuestos.

Las becas, como los premios, suelen estar sujetas a impuestos, pero hay algunas excepciones.

Lleva un registro de tus becas y premios, y consulta a un profesional fiscal si no estás seguro de las implicaciones fiscales.

Conclusión

Al cerrar esta guía, habrás adquirido una sólida comprensión de tus obligaciones fiscales como adolescente en activo.

Recuerda estar al tanto de tus ingresos, requisitos de declaración y deducciones para certificar que cumples con tus responsabilidades fiscales.

Al hacerlo, evitarás posibles sanciones y sacarás el máximo partido a tu dinero ganado con esfuerzo.

Mantente informado, organízate y toma las riendas de tu futuro financiero.

Si quieres conocer otros artículos parecidos a Adolescentes en el mundo laboral: Cómo navegar por las obligaciones del impuesto sobre la renta puedes visitar la categoría Salarios.

También te puede interesar: