Al comparar préstamos de cooperativas de crédito y bancos, las cooperativas de crédito suelen ofrecer tipos de interés y comisiones más bajos. Se centran en el servicio personalizado y las condiciones flexibles de los préstamos. Los bancos, por su parte, ofrecen una gama más amplia de productos de préstamo y tienen extensas redes de sucursales y cajeros automáticos. Las cooperativas de crédito tienen unos criterios de afiliación específicos, mientras que los bancos suelen estar más abiertos a todos. Comprender los requisitos de solicitud de cada uno puede ayudarte a elegir el prestamista adecuado. Si exploras más a fondo, podrás descubrir detalles adicionales sobre las ventajas, los procesos de aprobación y los modelos empresariales de las cooperativas de crédito y los bancos.

- Puntos clave

- Principales diferencias en préstamos

- Beneficios de préstamos en uniones de crédito

- Ventajas de los préstamos en bancos

- Requisitos para solicitantes

- Rentabilidad y sostenibilidad

- Servicio al cliente y relaciones

- Preguntas más frecuentes

- ¿Qué Institución Financiera Ofrece Tasas De Interés Más Bajas En Los Préstamos?

- ¿En Qué Se Diferencian Los Requisitos Para Solicitar Un Préstamo En Un Banco Y Una Unión De Crédito?

- ¿Cómo Varían Los Beneficios De Los Préstamos En Términos De Flexibilidad Entre Bancos Y Uniones De Crédito?

- ¿Qué Tipo De Servicios Adicionales Suelen Ofrecer Las Cooperativas De Crédito En Comparación Con Los Bancos En Relación Con Los Préstamos?

- ¿Cómo Afecta La Rentabilidad Y Sostenibilidad De Una Institución Financiera La Forma En Que Manejan Los Préstamos?

- Conclusión

Puntos clave

- Las cooperativas de crédito ofrecen tipos de interés más bajos en los préstamos que los bancos.

- Los bancos disponen de una mayor variedad de productos de préstamo.

- Las cooperativas de crédito suelen tener comisiones más bajas asociadas a los préstamos.

- Las cooperativas de crédito pueden tener condiciones de préstamo más flexibles.

- Los bancos tienen una red más amplia de sucursales y cajeros automáticos para mayor comodidad.

Principales diferencias en préstamos

Al evaluar los préstamos entre cooperativas de crédito y bancos, es esencial examinar los tipos de interés, los costes y las comisiones asociadas.

Las cooperativas de crédito suelen ofrecer tipos de interés más bajos en los préstamos que los bancos, lo que las convierte en una opción más asequible para los prestatarios.

Además, las cooperativas de crédito suelen tener menos comisiones asociadas a sus productos de préstamo, lo que puede ofrecer una solución de préstamo rentable para las personas que necesitan ayuda financiera.

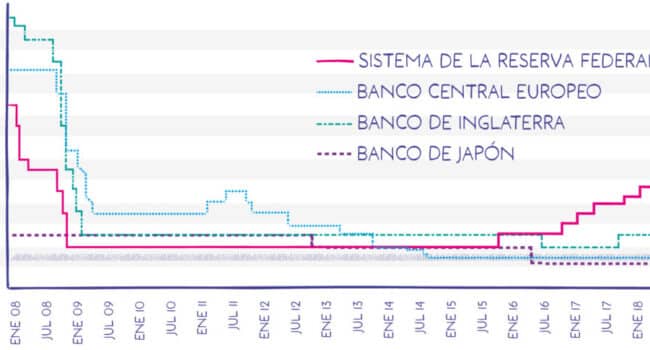

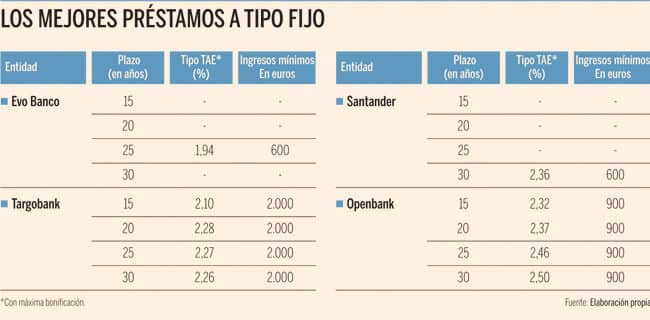

Tasas de interés comparadas

Comparar las tasas de interés entre cooperativas de crédito y bancos revela diferencias significativas en la oferta de préstamos. Cuando te plantees un préstamo hipotecario, verás que es más probable que las cooperativas de crédito ofrezcan tipos de interés más bajos que los bancos, lo que las convierte en una opción atractiva para pedir un préstamo.

Aquí tienes algunas diferencias clave que debes tener en cuenta:

- Tipos de interés de los préstamos hipotecarios de lascooperativas de crédito: Las cooperativas de crédito suelen ofrecer tipos de interés más competitivos en los préstamos hipotecarios, lo que puede ahorrarte dinero a lo largo de la vida del préstamo.

- Tipos de interés delos préstamos hipotecarios bancarios: Los bancos pueden ofrecer una mayor variedad de productos de préstamos hipotecarios, pero sus tipos de interés podrían ser más altos que los ofrecidos por las cooperativas de crédito.

- Flexibilidad del préstamo: Las cooperativas de crédito podrían estar más dispuestas a trabajar contigo en condiciones de préstamo personalizadas, proporcionando un enfoque más personalizado del préstamo.

Costes y comisiones asociados

Comprender las diferencias en costes y comisiones asociadas a los préstamos de cooperativas de crédito y bancos es esencial para tomar decisiones de préstamo con conocimiento de causa. Al comparar cooperativas de crédito y bancos, las cooperativas de crédito suelen ofrecer tipos de interés y comisiones más bajos debido a su estructura sin ánimo de lucro. Por otro lado, los bancos pueden tener comisiones más elevadas, pero pueden ofrecer más comodidad gracias a sus amplias redes de sucursales y cajeros automáticos. A continuación se muestra una tabla comparativa en la que se destacan las principales disparidades en costes y comisiones entre cooperativas de crédito y bancos:

| Aspecto | Cooperativas de crédito | Bancos |

|---|---|---|

| Tipos de interés | Generalmente más bajos | Pueden variar |

| Comisiones | Normalmente más bajas | Pueden ser más altas |

| Accesibilidad | Red limitada de sucursales y cajeros automáticos | Amplia red de sucursales y cajeros automáticos |

| Requisitos de afiliación | Pueden aplicarse criterios de afiliación | Abierto al público |

Beneficios de préstamos en uniones de crédito

Al considerar los préstamos de las cooperativas de crédito, normalmente encontrarás comisiones y tipos de interés más bajos en comparación con los bancos. Las cooperativas de crédito suelen dar prioridad a un enfoque centrado en el cliente, ofreciendo un servicio más personalizado y adaptado a tus necesidades financieras.

Estas ventajas pueden hacer de las cooperativas de crédito una opción atractiva para las personas que buscan soluciones de préstamo rentables y personalizadas.

Tarifas más bajas en uniones

Para obtener comisiones y tipos de interés más bajos en los préstamos, las cooperativas de crédito suelen ser la opción preferida de muchos prestatarios que buscan ventajas financieras. Al considerar los préstamos, las cooperativas de crédito destacan por:

- Tipos de interés más bajos: Las cooperativas de crédito suelen ofrecer tipos de interés más competitivos en los préstamos que los bancos, lo que te ayuda a ahorrar dinero durante la vida del préstamo.

- Comisiones red ucidas: Las cooperativas de crédito suelen tener menos comisiones y más bajas asociadas a sus productos de préstamo, lo que hace que pedir prestado te resulte más rentable.

- Servicio personalizado: Las cooperativas de crédito son conocidas por su enfoque personalizado del servicio al cliente, que garantiza que recibas atención y asistencia individualizadas durante todo el proceso del préstamo.

Enfoque en el cliente

Benefíciate de un servicio de atención al cliente personalizado al obtener préstamos de las cooperativas de crédito. A diferencia de los bancos, las cooperativas de crédito dan prioridad al establecimiento de relaciones con sus socios, ofreciendo soluciones financieras a medida para satisfacer tus necesidades específicas.

Cuando solicitas un préstamo en una cooperativa de crédito, puedes esperar un enfoque más individualizado, en el que el personal se toma el tiempo necesario para comprender tus objetivos y circunstancias financieras. Este servicio personalizado suele dar lugar a mejores tipos de interés y condiciones más flexibles en comparación con los bancos tradicionales.

Las cooperativas de crédito pretenden crear un entorno acogedor y de apoyo para sus socios, asegurándose de que te sientas valorado y respetado durante todo el proceso de solicitud del préstamo. Aprovecha el enfoque centrado en el cliente de las cooperativas de crédito para conseguir un préstamo que se ajuste a tus objetivos financieros.

Ventajas de los préstamos en bancos

Al considerar los beneficios de los préstamos en bancos, hay que centrarse en la variedad de productos financieros que ofrecen, como préstamos personales, hipotecas y cuentas de inversión.

Los bancos suelen ofrecer comodidad y accesibilidad a través de sus amplias redes de sucursales y cajeros automáticos, facilitándote la gestión de tus finanzas y el acceso a los servicios bancarios estés donde estés.

Variedad de productos financieros

Con una amplia gama de productos financieros disponibles en los bancos, puedes explorar diversas opciones de préstamo adaptadas a tus necesidades y preferencias. He aquí algunas ventajas de obtener préstamos de los bancos:

- Productos de préstamo completos:

Los bancos ofrecen una diversa gama de productos de préstamo, como préstamos personales, préstamos para automóviles, hipotecas y préstamos para empresas, para satisfacer diferentes necesidades financieras.

- Flexibilidad en los plazos:

Los bancos suelen ofrecer condiciones flexibles para los préstamos, permitiéndote elegir entre diversas opciones de reembolso, tipos de interés e importes de préstamo.

- Servicios financieros adicionales:

Además de préstamos, los bancos ofrecen diversos servicios financieros como cuentas de inversión, opciones de ahorro para la jubilación y productos de seguros, proporcionándote una plataforma financiera totalmente inclusiva para gestionar tu dinero con eficacia.

Comodidad y accesibilidad

Para mejorar tu experiencia bancaria, el acceso a los servicios de préstamo de los bancos ofrece una comodidad y accesibilidad inigualables. Al considerar un préstamo de un banco, te beneficias de una amplia gama de opciones de préstamo adaptadas a tus necesidades, con el apoyo de una avanzada tecnología bancaria online y móvil. A continuación se muestra una tabla comparativa para destacar las ventajas de comodidad y accesibilidad de obtener un préstamo de un banco:

| Ventajas | Descripción |

|---|---|

| Amplia red de sucursales | Acceso a numerosas sucursales y cajeros automáticos en todo el país |

| Online y aplicaciones móviles | Tecnología avanzada para facilitar la gestión de préstamos |

| Servicio personalizado | Asistencia y apoyo adaptados a tus necesidades de préstamo |

Requisitos para solicitantes

Al considerar las solicitudes de préstamos en cooperativas de crédito y bancos, es importante entender las diferencias en los criterios de elegibilidad. Estos criterios pueden influir mucho en el proceso de aprobación de tu préstamo.

Comprender los requisitos específicos para los solicitantes de cada institución es vital para que la solicitud de préstamo tenga éxito.

Diferencias en criterios de elegibilidad

Los criterios de elegibilidad de los solicitantes difieren entre las cooperativas de crédito y los bancos.

Requisitos de afiliación:

Las cooperativas de crédito suelen tener criterios específicos de afiliación basados en factores como el empleo, la ubicación o las asociaciones. Los bancos, en cambio, suelen permitir que cualquiera abra una cuenta sin requisitos específicos de afiliación.

Evaluación del historial financiero:

Las cooperativas de crédito pueden hacer más hincapié en las relaciones personales y la participación en la comunidad a la hora de evaluar a los solicitantes. Los bancos suelen centrarse en las puntuaciones de crédito, los niveles de ingresos y los ratios deuda-ingresos para evaluar la estabilidad financiera de los solicitantes.

Flexibilidad en los requisitos:

Las cooperativas de crédito pueden ofrecer más flexibilidad en los criterios de elegibilidad debido a que se centran en servir a comunidades específicas. Los bancos pueden tener requisitos de elegibilidad más estrictos, pero pueden atender a una gama más amplia de clientes en función de sus métricas financieras y su historial.

Impacto en la aprobación del préstamo

El proceso de aprobación de préstamos de las cooperativas de crédito y los bancos puede variar en función de los requisitos que se exijan a los solicitantes. Al solicitar un préstamo en una cooperativa de crédito, normalmente tendrás que cumplir los criterios de afiliación, que pueden incluir factores como vivir en una zona específica o trabajar para un empleador concreto. Las cooperativas de crédito dan prioridad al servicio a sus socios, por lo que demostrar una sólida relación con la institución puede influir positivamente en tus posibilidades de aprobación.

Por otro lado, los bancos pueden tener unos requisitos de afiliación más flexibles, pero podrían hacer más hincapié en la puntuación crediticia, la estabilidad de los ingresos y los niveles de deuda existentes a la hora de tomar decisiones de préstamo. Comprender los criterios específicos que cada institución considera esenciales puede ayudarte a preparar una solicitud de préstamo sólida y adaptada a las preferencias del prestamista.

Rentabilidad y sostenibilidad

Al evaluar la rentabilidad y sostenibilidad de los bancos y las cooperativas de crédito, es esencial tener en cuenta las diferencias en sus modelos de negocio.

Los bancos operan con ánimo de lucro, con el objetivo de maximizar la rentabilidad de los accionistas, mientras que las cooperativas de crédito siguen un modelo cooperativo centrado en atender las necesidades financieras de sus socios.

Comprender estos enfoques contrapuestos puede ayudarte a tomar decisiones informadas sobre dónde confiar tus activos financieros.

Modelo de negocio de bancos

La rentabilidad y la sostenibilidad son aspectos clave del modelo de negocio de los bancos, que garantizan su éxito a largo plazo y su capacidad para satisfacer las necesidades financieras de sus clientes.

- Rendimientode la inversión: Los bancos se centran en maximizar los beneficios para sus accionistas gestionando eficazmente los activos y pasivos para generar ingresos.

- Gestión del riesgo: Los bancos realizan evaluaciones detalladas del riesgo para protegerse de las pérdidas financieras y mantener la estabilidad en mercados volátiles.

- Innovación y adaptación: Los bancos de éxito innovan continuamente sus productos y servicios, adaptándose a las cambiantes demandas de los clientes y a los avances tecnológicos para seguir siendo competitivos en el sector financiero.

Modelo cooperativo en uniones

En las cooperativas de crédito, el modelo cooperativo hace hincapié en la sostenibilidad y los beneficios para los socios. Este enfoque en la sostenibilidad implica tomar decisiones que garanticen la salud financiera a largo plazo de la cooperativa de crédito, priorizando al mismo tiempo el bienestar de sus socios.

Al funcionar como entidades sin ánimo de lucro, las cooperativas de crédito pueden ofrecer tipos de interés competitivos en préstamos y cuentas de ahorro, así como comisiones más bajas en comparación con los bancos tradicionales. Los miembros de las cooperativas de crédito se benefician de un enfoque más personalizado de la banca, en el que se da prioridad a sus necesidades frente a la maximización de beneficios.

Esta estructura cooperativa permite a las cooperativas de crédito devolver beneficios a sus miembros en forma de mejores tipos y servicios, fomentando un sentido de comunidad y éxito financiero compartido entre los miembros.

Servicio al cliente y relaciones

Al comparar las cooperativas de crédito y los bancos en cuanto a servicio al cliente y relaciones, es esencial tener en cuenta que las cooperativas de crédito suelen ofrecer un enfoque más personalizado de la banca. Dan prioridad al establecimiento de relaciones sólidas con sus miembros, ofreciendo soluciones financieras a medida y un sentimiento de comunidad.

Por otro lado, los bancos pueden destacar en servicios digitales, proporcionando plataformas avanzadas de banca online y móvil para acceder cómodamente a los servicios financieros.

Enfoque personalizado en uniones

Centradas en el servicio personalizado, las cooperativas de crédito dan prioridad a la creación de relaciones sólidas con los clientes para ofrecer soluciones financieras a medida y un apoyo excepcional a los socios.

Cuando trates con cooperativas de crédito, puede que notes lo siguiente:

- Soluciones financieraspersonalizadas: Las cooperativas de crédito tratan de comprender tus necesidades y objetivos financieros individuales para ofrecerte soluciones personalizadas que satisfagan tus requisitos específicos.

- Apoyo alos socios: Las cooperativas de crédito conceden gran importancia a la satisfacción de los socios, por lo que ofrecen un apoyo especializado para atender tus consultas, ofrecerte orientación y garantizarte una experiencia bancaria positiva.

- Recomendaciones a medida: A través de interacciones personalizadas, los representantes de las cooperativas de crédito pueden sugerirte productos y servicios financieros que se ajusten a tus circunstancias particulares, promoviendo el bienestar financiero y el éxito a largo plazo.

Servicios digitales en bancos

Sumérgete en el mundo de la banca digital para garantizar tu experiencia bancaria en los bancos a través de sus servicios digitales, centrándose en el servicio al cliente y las relaciones.

Los bancos han invertido mucho en plataformas digitales para ofrecerte formas cómodas y eficientes de gestionar tus finanzas. A través de portales de banca online y aplicaciones móviles, puedes acceder a tus cuentas, transferir fondos, pagar facturas e incluso participar en chats en directo con representantes del servicio de atención al cliente.

Estas herramientas digitales no sólo ofrecen accesibilidad 24 horas al día, 7 días a la semana, sino que también te permiten recibir asistencia personalizada y respuestas rápidas a tus consultas. Utilizando estos servicios, puedes reforzar tu relación con tu banco, agilizar tus transacciones bancarias y asegurarte de que tus necesidades financieras se satisfacen con prontitud.

Sumérgete en el mundo de la banca digital para experimentar un mejor servicio al cliente y establecer relaciones duraderas con tu entidad financiera.

Preguntas más frecuentes

¿Qué Institución Financiera Ofrece Tasas De Interés Más Bajas En Los Préstamos?

Al comparar instituciones financieras para obtener tipos de interés más bajos en los préstamos, las cooperativas de crédito suelen ofrecer mejores tipos. También suelen tener comisiones más bajas.

Los bancos, por su parte, pueden tener más sucursales y cajeros automáticos en todo el país, lo que les proporciona mayor comodidad.

Recuerda que cada banco y cooperativa de crédito es único, por lo que es crucial compararlos individualmente para encontrar los mejores tipos para tus necesidades financieras.

¿En Qué Se Diferencian Los Requisitos Para Solicitar Un Préstamo En Un Banco Y Una Unión De Crédito?

Para solicitar un préstamo en un banco o una unión de crédito, tienes que cumplir unos requisitos específicos. Los bancos suelen tener condiciones de afiliación más laxas que las cooperativas de crédito, que tienen criterios de elegibilidad más estrictos basados en su "ámbito de afiliación".

Los bancos pueden dar prioridad a la puntuación crediticia y al nivel de ingresos, mientras que las cooperativas de crédito se centran en los vínculos con la comunidad o la situación laboral. Comprender estas distinciones te ayudará a navegar eficazmente por el proceso de solicitud de préstamos.

¿Cómo Varían Los Beneficios De Los Préstamos En Términos De Flexibilidad Entre Bancos Y Uniones De Crédito?

Al comparar los beneficios de los préstamos entre cooperativas de crédito y bancos, la flexibilidad puede variar. Las cooperativas de crédito suelen ofrecer condiciones más flexibles debido a que se centran en el servicio personalizado al cliente.

Los bancos pueden tener una gama más amplia de opciones de préstamo, pero podrían tener requisitos más estrictos. Considera el nivel de flexibilidad que necesitas y revisa las condiciones, tipos de interés y comisiones de ambos tipos de instituciones antes de decidirte por el préstamo que mejor se adapte a tus necesidades financieras.

¿Qué Tipo De Servicios Adicionales Suelen Ofrecer Las Cooperativas De Crédito En Comparación Con Los Bancos En Relación Con Los Préstamos?

Las cooperativas de crédito suelen ofrecer servicios adicionales en comparación con los bancos en relación con los préstamos. Estos pueden incluir plazos de devolución más flexibles, tipos de interés más bajos y asistencia personalizada durante todo el proceso de solicitud del préstamo.

Además, las cooperativas de crédito suelen ofrecer recursos de educación financiera para ayudarte a tomar decisiones informadas sobre los préstamos. Al considerar una cooperativa de crédito para tus necesidades de préstamo, puedes beneficiarte de una experiencia más personalizada y solidaria en comparación con las instituciones bancarias tradicionales.

¿Cómo Afecta La Rentabilidad Y Sostenibilidad De Una Institución Financiera La Forma En Que Manejan Los Préstamos?

Para garantizar la rentabilidad y sostenibilidad de una institución financiera, su gestión de los préstamos desempeña un papel fundamental. Unas prácticas de préstamo adecuadas, que incluyan la evaluación del riesgo, la fijación del tipo de interés y el seguimiento de los reembolsos, repercuten en los beneficios y la exposición al riesgo de la institución.

Unas estrategias de préstamo eficaces pueden conducir a un aumento de los beneficios y a la estabilidad financiera, mientras que una gestión deficiente puede provocar pérdidas y una posible inestabilidad financiera. Es esencial que las instituciones gestionen cuidadosamente sus carteras de préstamos para salvaguardar su salud financiera.

Conclusión

En resumen, al comparar préstamos entre cooperativas de crédito y bancos, es fundamental tener en cuenta las diferencias en las condiciones, los tipos y las ventajas generales. Las cooperativas de crédito suelen ofrecer tipos de interés y comisiones más bajos, junto con un servicio de atención al cliente personalizado.

Por otro lado, los bancos pueden ofrecer una gama más amplia de opciones de préstamo y un cómodo acceso a través de sus redes de sucursales y cajeros automáticos. Si evalúas detenidamente estos factores, podrás tomar una decisión informada que se ajuste a tus objetivos y necesidades financieras.

Si quieres conocer otros artículos parecidos a Diferencias en los préstamos entre cooperativas de crédito y bancos puedes visitar la categoría Préstamos.

También te puede interesar: