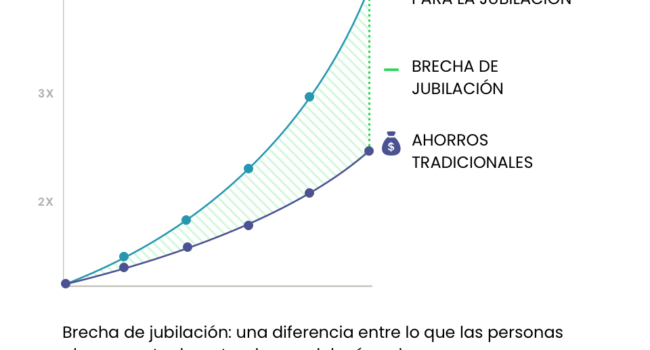

Al sopesar las opciones de ahorro para la jubilación, te enfrentas a una decisión vital: elegir entre un plan de inversión 403(b) y uno 401(k), cada uno con sus propias ventajas, normativas y restricciones que pueden afectar profundamente a tu seguridad financiera a largo plazo. Las diferencias clave radican en la elegibilidad del empleador, las opciones de inversión y el cumplimiento de la normativa. Mientras que los planes 403(b) se dirigen a empleados de la administración y de organizaciones sin ánimo de lucro, los planes 401(k) se dirigen a trabajadores del sector privado. Los límites de las cotizaciones y las aportaciones empresariales complementarias varían de un plan a otro, y los planes 401(k) ofrecen más opciones de inversión. Si conoces estas diferencias, podrás tomar una decisión informada sobre tu estrategia de ahorro para la jubilación. A medida que explores estos planes, descubrirás más matices sobre los que reflexionar.

- Puntos clave

- Diferencias clave entre el 403(b) y el 401(k)

- Criterios de elegibilidad para ambos planes

- Límites de las aportaciones y normativa

- Opciones de inversión y restricciones

- Aportaciones paralelas y funciones del empleador

- Diferencias normativas y cumplimiento

- Tratamiento fiscal y retiros

- Preguntas más frecuentes

- ¿Puedo traspasar mi plan 403(B) a un plan 401(K)?

- ¿Puedo participar simultáneamente en un plan 403(B) y en un plan 401(K)?

- ¿Son los planes 403(B) más caros de administrar que los 401(K)?

- ¿Puedo pedir un préstamo de mi cuenta del plan 403(B) o 401(K)?

- ¿Puedo utilizar los fondos de mi plan 403(B) o 401(K) para comprar una vivienda por primera vez?

- Conclusión

Puntos clave

- los planes 403(b) se dirigen a los empleados de la administración y de las organizaciones sin ánimo de lucro, mientras que los planes 401(k) se dirigen a los trabajadores del sector privado, y difieren en la elegibilidad y en los grupos de empresas.

- los planes 401(k) ofrecen una gama más amplia de opciones de inversión, como fondos de inversión, fondos con fecha objetivo y fondos indexados, a diferencia de los planes 403(b), que se centran en rentas vitalicias y fondos de inversión.

- los planes 403(b) están exentos de determinadas normativas ERISA y de pruebas de no discriminación, a diferencia de los planes 401(k), que están sujetos a normativas y requisitos de información más estrictos.

- En los planes 401(k) son más habituales las aportaciones paralelas de la empresa, y pueden aplicarse calendarios de adquisición de derechos a las aportaciones de la empresa, que exigen que los empleados permanezcan en la empresa durante un determinado periodo.

- Ambos planes ofrecen ventajas fiscales, pero los planes 403(b) suelen centrarse en rentas vitalicias, que pueden proporcionar un flujo de ingresos garantizados en la jubilación, y difieren en el enfoque y los objetivos de inversión.

Diferencias clave entre el 403(b) y el 401(k)

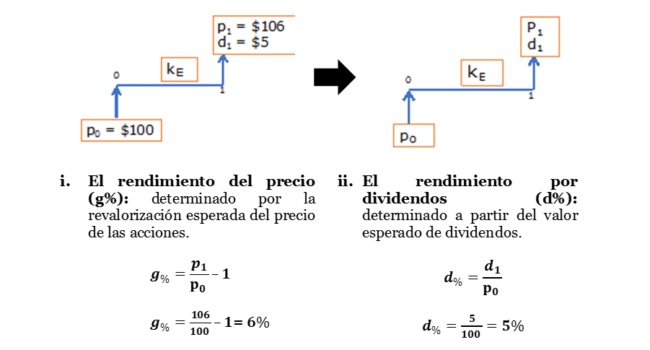

Al explorar las diferencias entre los planes 403(b) y 401(k), notarás distinciones clave en sus ventajas fiscales y opciones de inversión.

Querrás entender cómo afectan estas diferencias a tu estrategia de ahorro para la jubilación, así que vamos a desglosar los detalles específicos de cada plan.

Ventajas fiscales comparadas

Cuando contribuyes a un plan 403(b) o 401(k), no sólo estás creando tus ahorros para la jubilación, sino que también te estás anotando importantes ventajas fiscales que pueden acumularse con el tiempo.

Estas ventajas fiscales pueden ser una gran ayuda para tus ahorros de jubilación.

Cabe destacar tres ventajas fiscales clave:

Lee También

Aportaciones antes de impuestos: Las aportaciones a tu plan 403(b) o 401(k) se realizan antes de impuestos, lo que reduce tu base imponible y disminuye tu factura fiscal.

Crecimiento con impuestos diferidos: El dinero de tu plan crece con impuestos diferidos, lo que significa que no deberás impuestos sobre las ganancias de la inversión hasta que retires los fondos en la jubilación.

Posibilidad de reducir los impuestos en la jubilación: Al retirar los fondos en la jubilación, cuando probablemente estés en un tramo impositivo más bajo, puedes pagar menos impuestos sobre tus ahorros ganados con tanto esfuerzo.

Opciones de inversión disponibles

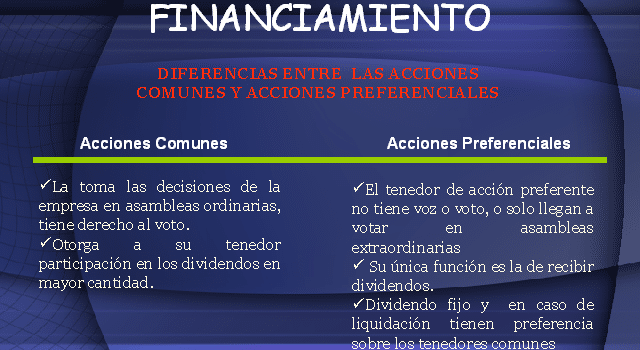

Normalmente encontrarás una serie de opciones de inversión tanto en los planes 403(b) como en los 401(k), pero las opciones concretas suelen diferir sustancialmente entre ambos.

En lo que respecta a las estrategias de jubilación, los planes 401(k) suelen ofrecer una gama más amplia de opciones de inversión, incluidos fondos de inversión, fondos con fecha objetivo y fondos indexados.

En cambio, los planes 403(b) suelen centrarse en rentas vitalicias y fondos de inversión.

Lee También

Esta diferencia en las opciones de inversión puede tener un gran impacto en tus ahorros para la jubilación.

Para desarrollar una estrategia de jubilación eficaz, es fundamental conocer las opciones de inversión disponibles en tu plan.

Al hacerlo, podrás tomar decisiones informadas sobre tus opciones de inversión y optimizar tus ahorros para la jubilación.

Ten en cuenta tu tolerancia al riesgo, tus objetivos de inversión y tu horizonte temporal a la hora de elegir entre las opciones de inversión disponibles.

Criterios de elegibilidad para ambos planes

Al explorar las diferencias entre los planes 403(b) y 401(k), tendrás que comprender los criterios de elegibilidad de ambos planes.

Tendrás que saber qué empresas pueden ofrecer estos planes y qué requisitos deben cumplir los empleados para participar.

Lee También

Empresas que ofrecen planes 403(b) y 401(k)

Las empresas que ofrecen planes 403(b) y 401(k) atienden a grupos distintos: los planes 403(b) atienden a empleados de la administración y de organizaciones sin ánimo de lucro, mientras que los planes 401(k) se dirigen a trabajadores del sector privado.

Al explorar estos planes, ten en cuenta los siguientes puntos clave:

Políticas de empresa: Las empresas establecen los términos y condiciones de sus planes 403(b) o 401(k), incluyendo la elegibilidad, los límites de las aportaciones y las opciones de inversión.

Ventajas para el empleado: Ambos planes ofrecen oportunidades de ahorro con ventajas fiscales, permitiéndote reservar una parte de tus ingresos para la jubilación.

Personalización: Las empresas pueden adaptar sus planes a las necesidades de su organización, por ejemplo ofreciendo aportaciones paralelas o participación en los beneficios.

Al evaluar las empresas que ofrecen planes 403(b) y 401(k), ten en cuenta las prestaciones y características que se ajustan a tus objetivos financieros y aspiraciones de jubilación.

Lee También

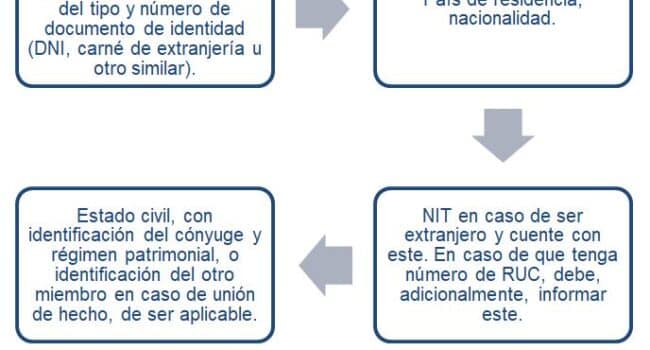

Requisitos de elegibilidad del empleado

Tu empresa puede ofrecer un plan 403(b) o 401(k), pero para participar debes cumplir unos requisitos de elegibilidad específicos, que varían según la empresa y el tipo de plan.

Por lo general, los trabajadores de la Administración, los empleados sin ánimo de lucro y algunos ministros pueden acogerse a los planes 403(b).

En cambio, los planes 401(k) suelen ofrecerse a los empleados de empresas privadas.

Para participar, normalmente tienes que tener al menos 21 años y haber completado un determinado periodo de servicio, normalmente un año.

Además, algunos planes pueden tener requisitos específicos, como trabajar un número mínimo de horas semanales o ser empleado a tiempo completo.

Debes revisar detenidamente los documentos del plan de tu empresa o hablar con RRHH para determinar los requisitos específicos de tu plan.

Lee También

Límites de las aportaciones y normativa

Al explorar las diferencias entre los planes 403(b) y 401(k), querrás comprender los límites de las aportaciones y la normativa que se aplica a cada uno.

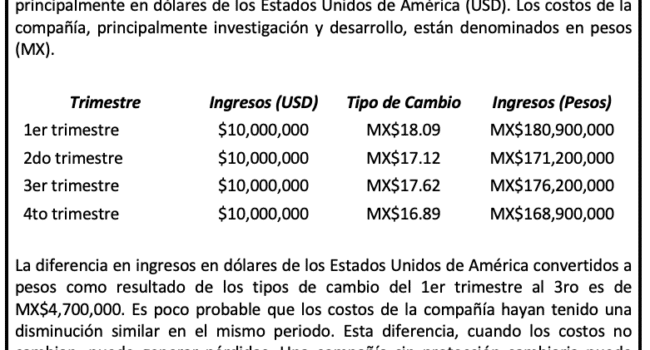

Verás que ambos planes tienen los mismos límites anuales de aportación, que son de 22.500 $ para el ejercicio fiscal 2023 y de 23.000 $ para 2024.

Además, tendrás que examinar las aportaciones de recuperación, que permiten a los empleados de más edad aportar fondos adicionales a sus planes.

Límites anuales de cotización

Estás limitado a aportar hasta 22.500 $ a tu plan 401(k) o 403(b) en el año fiscal 2023, y 23.000 $ en el año fiscal 2024, con una aportación adicional de recuperación de 7.500 $ permitida si tienes 50 años o más.

Es fundamental tener en cuenta este límite de aportación anual a la hora de diseñar tus estrategias de aportación.

Flexibilidad en las aportaciones: Puedes ajustar tus aportaciones a lo largo del año para maximizar tus ahorros.

Aportaciones de recuperación: Si tienes 50 años o más, aprovecha la aportación adicional de recuperación de 7.500 $ para aumentar tus ahorros para la jubilación.

Límites anuales: Recuerda mantenerte dentro de los límites anuales de cotización para evitar sanciones y cumplir la normativa del IRS.

Aportaciones compensatorias para empleados mayores

Los empleados de 50 años o más pueden hacer aportaciones adicionales de recuperación a sus planes 401(k) o 403(b), aprovechando la asignación extra de 7.500 $ para aumentar sus ahorros para la jubilación.

Este límite de edad te permite maximizar tus ahorros para la jubilación contribuyendo más a tu plan.

El límite de aportación para ponerse al día es de 7.500 $ para los ejercicios fiscales de 2023 y 2024.

Si cumples los requisitos, puedes aprovechar esta oportunidad para aumentar tus ahorros para la jubilación.

Además, si tienes 15 años de servicio en la misma empresa, puedes optar a aportaciones adicionales de recuperación en un plan 403(b).

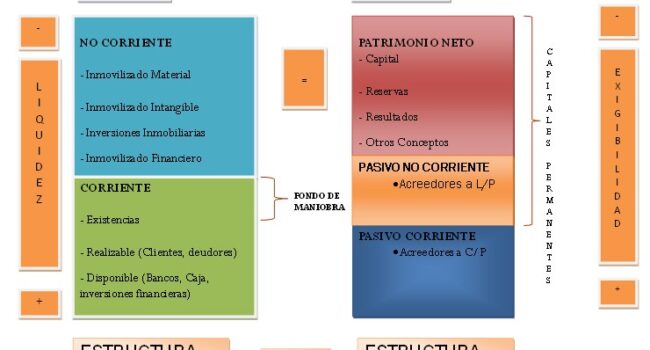

Opciones de inversión y restricciones

Al explorar las opciones de inversión de los planes 403(b) y 401(k), notarás claras diferencias.

En un plan 403(b), normalmente encontrarás rentas vitalicias y fondos de inversión como opciones de inversión, mientras que los planes 401(k) suelen ofrecer una gama diversa de fondos, que te proporcionan más flexibilidad en tu estrategia de inversión.

Al navegar por estos planes, es crucial que entiendas las opciones de inversión y las restricciones que se aplican a cada uno, para asegurarte de que tomas decisiones informadas sobre tus ahorros para la jubilación.

Rentas vitalicias y fondos de inversión en el 403(b)

En un plan 403(b), normalmente estás limitado a invertir en rentas vitalicias o fondos de inversión, aunque algunos planes ofrecen una gama más amplia de opciones de inversión que otros. Esta limitación se debe al diseño del plan, que pretende ofrecer una experiencia de inversión más sencilla a los participantes.

Las rentas vitalicias pueden proporcionar un flujo de ingresos garantizados en la jubilación, y suelen figurar como opción de inversión principal en los planes 403(b).

Aunque también hay disponibles fondos de inversión, la selección puede ser limitada en comparación con los planes 401(k).

Algunos planes 403(b) pueden tener directrices de inversión más estrictas, limitando tus opciones de inversión.

Recuerda revisar las opciones y restricciones de inversión de tu plan para tomar decisiones informadas sobre tus ahorros para la jubilación.

Fondos diversos en los planes 401(k)

Normalmente encontrarás una gama más amplia de opciones de inversión en un plan 401(k), que a menudo incluye una selección diversa de fondos de inversión que se adaptan a diferentes niveles de tolerancia al riesgo y objetivos financieros.

Esto te permite crear una estrategia de inversión personalizada que se ajuste a tus necesidades y objetivos únicos.

Con un plan 401(k), a menudo tendrás acceso a una variedad de opciones de fondos, incluidos fondos de renta variable nacional e internacional, fondos de renta fija y fondos de sectores específicos.

Esto te permite diversificar tu cartera y aplicar una serie de estrategias de inversión, desde conservadoras hasta agresivas.

Aportaciones paralelas y funciones del empleador

Al explorar las diferencias entre los planes 403(b) y 401(k), te darás cuenta de que las aportaciones de contrapartida del empleador desempeñan un papel sustancial.

En un plan 401(k), tu empresa puede ofrecer fondos de contrapartida, que pueden aumentar notablemente tus ahorros para la jubilación, mientras que los planes 403(b) suelen tener menos contrapartidas de la empresa.

Te conviene conocer los detalles de las aportaciones paralelas de tu empresa y su papel en tu plan de jubilación para sacar el máximo partido a tus ahorros.

Explicación de las aportaciones complementarias de la empresa en el plan 401(k)

Las aportaciones de contrapartida de tu empresa pueden aumentar sustancialmente tus ahorros para la jubilación en un plan 401(k), por lo que es crucial comprender su función y el proceso de igualación.

La igualación de la empresa es un tipo de aportación empresarial en la que tu empresa iguala un porcentaje de tus aportaciones a tu plan 401(k).

Tres cosas clave que debes saber sobre la igualación de la empresa son:

Porcentaje de participación: Tu empresa decide el porcentaje de participación, que puede variar entre el 3% y el 6% de tu salario.

Calendario de devengo: Es posible que tengas que permanecer en la empresa durante un determinado periodo para apropiarte totalmente de las aportaciones de la empresa.

Límites de las aportaciones: El IRS establece límites anuales de aportaciones, y las aportaciones equivalentes de tu empresa cuentan para esos límites.

Aportaciones complementarias en los planes 403(b)

Aunque las aportaciones de contrapartida de la empresa pueden aumentar sustancialmente tus ahorros para la jubilación en un plan 401(k), también es importante entender cómo funcionan las aportaciones de contrapartida en un plan 403(b), sobre todo si eres empleado de una organización sin ánimo de lucro o de un organismo público.

En un plan 403(b), las aportaciones paralelas de la empresa no son tan habituales, principalmente porque muchas empresas no están dispuestas a renunciar a su exención de la ERISA.

Sin embargo, algunas empresas pueden seguir ofreciendo aportaciones paralelas como incentivo para animar a los empleados a contribuir a sus planes 403(b). Esta flexibilidad del plan permite a los empresarios diseñar una estructura de aportaciones paralelas que se adapte a las necesidades de su organización.

Ten en cuenta que, aunque tu empresa no ofrezca una aportación equivalente, contribuir a un plan 403(b) puede seguir siendo una forma estupenda de ahorrar para la jubilación.

Diferencias normativas y cumplimiento

A medida que explores las diferencias entre los planes 403(b) y 401(k), te darás cuenta de que existen distintas diferencias normativas y requisitos de cumplimiento.

Concretamente, los planes 401(k) están sujetos a la normativa ERISA, mientras que los planes 403(b) están exentos de ciertos requisitos de ERISA, como las pruebas de no discriminación.

Querrás garantizar el cumplimiento y tomar decisiones informadas sobre tu plan de ahorro para la jubilación.

Normativa ERISA para los planes 401(k)

Dado que las empresas que ofrecen planes 401(k) deben cumplir la Ley de Seguridad de Ingresos de Jubilación de los Empleados (ERISA), están obligadas a seguir estrictas normativas y requisitos de información, que pueden llevar mucho tiempo y resultar costosos.

Como patrocinador del plan, tendrás que comprender tus obligaciones fiduciarias y mantener el cumplimiento de la normativa ERISA. Esto incluye mantener registros precisos, presentar informes anuales y proporcionar información a los participantes en el plan.

Tres obstáculos clave para el cumplimiento que debes tener en cuenta:

- Deberesfiduciarios: Tendrás que actuar en interés de los partícipes del plan y cumplir las normas fiduciarias de ERISA.

- Informes anuales: Tendrás que presentar el formulario 5500 al Departamento de Trabajo, que exige información detallada sobre la situación financiera y las operaciones de tu plan.

- Información a los partícipes: Tendrás que facilitar información periódica a los partícipes del plan, incluida información sobre las características del plan, las comisiones y las opciones de inversión.

Exenciones para los planes 403(b)

los planes 403(b) disfrutan de exenciones de determinadas normas de ERISA, lo que les permite funcionar con más flexibilidad que los planes 401(k).

Esto se debe a que los empleadores gubernamentales, las iglesias no electivas y algunas otras organizaciones están exentas de seguir los requisitos de ERISA.

En consecuencia, los planes 403(b) suelen estar exentos de las pruebas de no discriminación, que son un requisito anual para los planes 401(k).

Además, los planes 403(b) no están sujetos a los mismos requisitos de información de ERISA que los planes 401(k), lo que puede llevar mucho tiempo y resultar costoso.

Estas exenciones de ERISA crean lagunas normativas que benefician a los promotores de planes 403(b).

Tratamiento fiscal y retiros

Mientras navegas por las diferencias entre los planes 403(b) y 401(k), debes comprender el tratamiento fiscal y las normas de retirada de fondos que se aplican a cada uno.

Querrás saber cómo afectan estos planes a tu responsabilidad fiscal y a qué sanciones podrías enfrentarte si retiras los fondos antes de tiempo.

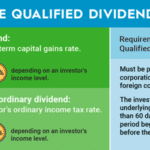

Ventajas fiscales para empleados y empresarios

Tanto los planes 403(b) como los 401(k) ofrecen importantes ventajas fiscales a empleados y empresas, ya que las aportaciones crecen con impuestos diferidos hasta su retirada. Esto significa que no pagarás impuestos sobre el dinero hasta que lo retires, presumiblemente después de la jubilación.

- Incentivos fiscales: Las aportaciones reducen tu base imponible, reduciendo tu factura fiscal.

- Ahorro para la empresa: Las empresas también pueden beneficiarse de deducciones fiscales por sus aportaciones.

- Crecimiento con impuestos diferidos: Tus inversiones crecen libres de impuestos, lo que permite que tus ahorros se acumulen más rápidamente.

Reglas de retirada y penalizaciones

Cuando estés preparado para utilizar tu plan 403(b) o 401(k), es esencial que conozcas las normas y penal izaciones de retirada para minimizar los impuestos y maximizar tus ahorros para la jubilación.

Por lo general, tendrás que hacer frente a una penalización del 10% por las retiradas anticipadas antes de los 59 años y medio, además del impuesto sobre la renta sobre el importe retirado.

Sin embargo, hay excepciones a la penal ización en determinadas situaciones, como la separación del servicio, la incapacidad o el fallecimiento.

También puedes evitar las penalizaciones por pagos periódicos sustancialmente iguales o distribuciones de reservistas cualificados.

Ten en cuenta las normas específicas de tu plan, ya que algunos pueden tener restricciones o excepciones adicionales.

Planifica cuidadosamente tus retiros para evitar penalizaciones innecesarias y optimizar tus ingresos por jubilación.

Preguntas más frecuentes

¿Puedo traspasar mi plan 403(B) a un plan 401(K)?

Puedes traspasar tu plan 403(b) a un plan 401(k), pero es esencial explorar las estrategias de traspaso y considerar la consolidación del plan para evitar posibles implicaciones fiscales y garantizar una transición sin problemas.

¿Puedo participar simultáneamente en un plan 403(B) y en un plan 401(K)?

Si tienes dos ingresos o prestaciones conyugales, puedes participar simultáneamente en un plan 403(b) y en un plan 401(k), siempre que cumplas los requisitos de elegibilidad y los límites de aportación de cada plan.

¿Son los planes 403(B) más caros de administrar que los 401(K)?

Verás que los planes 403(b) suelen tener comisiones administrativas más bajas que los planes 401(k), principalmente porque suelen ofrecer una gama más reducida de opciones de inversión, como las rentas vitalicias, que reducen los costes administrativos.

¿Puedo pedir un préstamo de mi cuenta del plan 403(B) o 401(K)?

Puedes pedir un préstamo de tu cuenta del plan 403(b) o 401(k) en caso de emergencia financiera, pero ten en cuenta las opciones de préstamo, los plazos de amortización y las posibles implicaciones fiscales antes de pedir prestado de tus ahorros para la jubilación.

¿Puedo utilizar los fondos de mi plan 403(B) o 401(K) para comprar una vivienda por primera vez?

Puedes utilizar los fondos de tu plan 403(b) o 401(k) para comprar una vivienda por primera vez, pero ten cuidado con las penalizaciones y los impuestos; explora los Incentivos para Compradores de Vivienda y las Opciones Hipotecarias, como la ayuda al pago inicial y los préstamos a bajo interés, para hacer realidad la casa de tus sueños.

Conclusión

Ahora que has explorado las diferencias clave entre los planes 403(b) y 401(k), es hora de poner en práctica tus conocimientos.

Revisa tus requisitos, límites de aportación y opciones de inversión para crear una estrategia de jubilación personalizada.

Aprovecha las aportaciones de contrapartida de la empresa y mantente informado sobre los cambios normativos.

Tomando decisiones informadas, estarás bien encaminado para asegurarte un futuro financiero más brillante.

Si quieres conocer otros artículos parecidos a Diferencias entre los planes de inversión 403(B) y 401(K) puedes visitar la categoría Inversión.

También te puede interesar: