Cuando exploras servicios financieros para pedir prestado y adquirir fondos, te encuentras con varias opciones. Los préstamos bancarios tradicionales implican devolver una suma global con intereses con el tiempo, mientras que las líneas de crédito ofrecen flexibilidad para pedir prestado según sea necesario. Las tarjetas de crédito permiten pedir prestado hasta un límite establecido con pagos mensuales. El préstamo entre particulares conecta a los prestatarios con inversores individuales para financiamiento. Las instituciones financieras, los inversores y las plataformas de financiamiento colectivo son clave para obtener fondos empresariales. El financiamiento por deuda implica devolver los fondos prestados con intereses, mientras que el financiamiento con acciones intercambia acciones por capital. Descubre más sobre métodos de préstamos, vías de financiamiento y puntajes de crédito para tomar decisiones financieras informadas en el dinámico panorama económico actual.

- Aspectos clave

- Entendiendo los Servicios Financieros

- Principales actores en servicios financieros

- Tipos de Préstamos Disponibles

- Opciones de financiamiento para nuevas empresas

- Impacto de las puntuaciones de crédito

- Planificación Financiera y Gestión

- Preguntas frecuentes

- ¿Cómo afecta la inflación al endeudamiento y a la obtención de fondos?

- ¿Cuáles son los riesgos asociados con pedir prestado a prestamistas no tradicionales?

- ¿Existen opciones de financiamiento alternativas para empresas con puntajes de crédito bajos?

- ¿Cómo pueden afectar los hábitos financieros personales a las oportunidades de préstamo?

- ¿Qué papel juegan las regulaciones gubernamentales en los servicios financieros para préstamos?

- Conclusión

Aspectos clave

En esta tabla comparativa, exploramos varios servicios financieros y métodos para pedir prestado y adquirir fondos. Desde los préstamos bancarios tradicionales hasta el impacto de las FinTech, nos adentramos en los matices de cada opción, comparando sus beneficios y consideraciones.

| Método de Financiamiento | Pros | Contras |

|---|---|---|

| Préstamos Bancarios Tradicionales | - Establecidos y confiables<br>- Tasas de interés potencialmente más bajas | - Estrictos criterios de elegibilidad<br>- Proceso de aplicación largo |

| Préstamos entre Particulares | - Plataformas en línea accesibles<br>- Términos flexibles | - Tasas de interés más altas para los prestatarios<br>- Riesgo de incumplimiento para los prestamistas |

| Financiamiento Institucional | - Grandes sumas disponibles<br>- Asesoramiento financiero experto | - Se requiere un capital significativo o garantía<br>- Escrutinio intensivo del negocio |

| Financiamiento de Inversionistas | - Sin reembolso si el negocio fracasa<br>- Valiosa experiencia empresarial y redes | - Pérdida de control del negocio<br>- Presión por un crecimiento rápido |

| Plataformas de Financiamiento Colectivo | - Validación previa al mercado<br>- Base de clientes comprometida | - Debe alcanzar la meta completa de financiamiento para recibir fondos<br>- Gestión de campañas que consume tiempo |

| Financiamiento por Deuda | - Pagos de intereses deducibles de impuestos<br>- Sin pérdida de capital | - La deuda debe ser pagada con intereses<br>- Posibles requisitos de garantía |

| Financiamiento por Capital | - Sin obligación de reembolso<br>- Acceso a redes de inversores | - Dilución de la propiedad<br>- Posible conflicto con inversores |

| Innovaciones FinTech | - Procesos en línea simplificados<br>- Soluciones de financiamiento innovadoras | - Incertidumbre regulatoria<br>- Preocupaciones de seguridad |

| Préstamos Garantizados | - Tasas de interés más bajas debido a la garantía<br>- Más fáciles de obtener para prestatarios riesgosos | - Riesgo de perder la garantía<br>- Posible proceso de aprobación prolongado |

| Préstamos no Garantizados | - No se requiere garantía<br>- Proceso de aplicación más rápido | - Tasas de interés más altas<br>- Requisitos de crédito más estrictos |

| Capital de Riesgo | - Grandes cantidades de financiamiento<br>- Mentoría y acceso a redes | - Se cede un capital significativo<br>- Competencia intensa y altas expectativas |

*_'Esta tabla contrasta sistemáticamente las diversas vías para asegurar fondos, resaltando diferencias clave entre métodos de financiamiento tradicionales e innovadores. Subraya el equilibrio entre riesgo y recompensa, y la importancia de elegir la estrategia de financiamiento adecuada para tus necesidades.'_*

Entendiendo los Servicios Financieros

Cuando se trata de entender los servicios financieros, es esencial comprender los diversos tipos de métodos de préstamo y cómo las empresas obtienen fondos. Diferentes métodos, como préstamos, líneas de crédito o emisión de bonos, desempeñan un papel importante al permitir a las empresas asegurar el capital necesario para el crecimiento y las operaciones.

Tipos de Métodos de Préstamo

Para entender mejor los servicios financieros, es esencial explorar los diversos tipos de métodos de préstamo. Los métodos de préstamo incluyen préstamos bancarios tradicionales, donde recibes una suma global y la devuelves con intereses a lo largo del tiempo.

Otra opción son las líneas de crédito, que ofrecen flexibilidad para pedir prestado hasta cierto límite y devolverlo según sea necesario.

Las tarjetas de crédito te permiten pedir prestado hasta un límite establecido y pagarlo mensualmente. El préstamo entre particulares conecta a los prestatarios con inversores individuales.

El financiamiento de equipos implica pedir prestado específicamente para compras de equipos. El financiamiento de facturas te permite pedir prestado contra facturas pendientes.

Obteniendo Fondos para Negocios

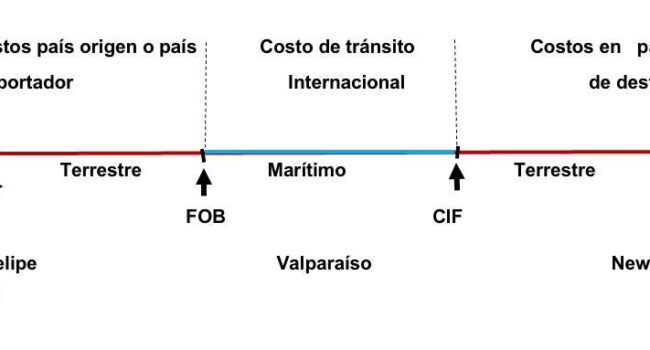

Explorar los diversos tipos de métodos de financiamiento es esencial para comprender los servicios financieros. Ahora, investiguemos la obtención de fondos para empresas. La obtención de fondos para empresas implica diversas estrategias como solicitar préstamos a instituciones financieras, atraer inversores a través de ofertas de acciones, o utilizar plataformas de financiación colectiva.

Las empresas pueden optar por financiamiento con deuda, donde los fondos prestados se devuelven con intereses, o financiamiento con capital, donde las participaciones accionarias se intercambian por capital. Cada método tiene sus ventajas y consideraciones. El financiamiento con deuda ofrece retención de control pero con obligaciones de pago, mientras que el financiamiento con capital proporciona capital sin reembolso inmediato pero implica compartir ganancias y toma de decisiones.

Comprender los matices de la obtención de fondos es vital para que las empresas tomen decisiones financieras informadas que se alineen con sus objetivos de crecimiento y salud financiera.

Principales actores en servicios financieros

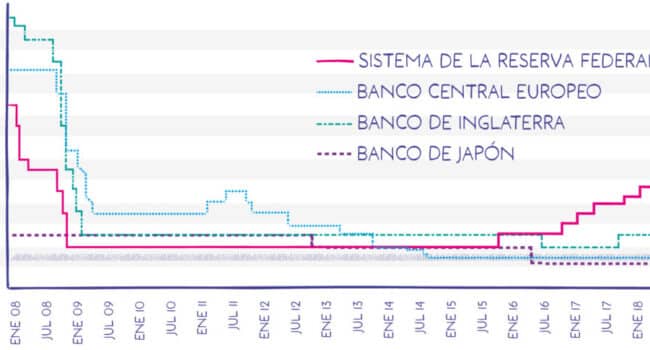

Los bancos y las cooperativas de crédito desempeñan roles vitales en los servicios financieros al proporcionar a individuos y empresas funciones bancarias esenciales, como cuentas de ahorro, préstamos y asesoramiento financiero.

El impacto de las innovaciones FinTech ha revolucionado la industria de servicios financieros, introduciendo nuevas tecnologías como la banca móvil, plataformas de préstamos entre particulares y soluciones de blockchain.

Comprender la importancia de estos actores clave y los avances tecnológicos es esencial para maniobrar en el paisaje en constante evolución de los servicios financieros.

Roles de los Bancos y Cooperativas de Crédito

Los roles de los bancos y las cooperativas de crédito son esenciales dentro del sector de servicios financieros debido a su impacto significativo en individuos, empresas y la economía en general.

Los bancos principalmente funcionan como instituciones financieras que aceptan depósitos, otorgan préstamos y ofrecen diversos servicios financieros a los clientes. Desempeñan un papel vital en facilitar transacciones, gestionar riesgos y proporcionar liquidez a la economía.

Por otro lado, las cooperativas de crédito son cooperativas financieras de propiedad de los miembros que ofrecen servicios similares a los bancos pero están estructuradas como organizaciones sin fines de lucro. Se enfocan en atender las necesidades financieras de sus miembros y a menudo brindan un servicio al cliente más personalizado.

Tanto los bancos como las cooperativas de crédito contribuyen al crecimiento económico canalizando fondos a prestatarios, apoyando el ahorro y fomentando la estabilidad financiera en las comunidades.

Impacto de las Innovaciones FinTech

En el dinámico panorama de los servicios financieros, el impacto de las innovaciones FinTech ha revolucionado la forma en que operan y sirven a sus clientes los principales actores. FinTech, abreviatura de Tecnología Financiera, se refiere a soluciones innovadoras que buscan mejorar y automatizar la prestación de servicios financieros.

Las empresas de este sector aprovechan la tecnología para mejorar actividades financieras tradicionales como préstamos, inversiones y pagos. Al utilizar algoritmos avanzados y análisis de datos, las firmas FinTech ofrecen servicios más eficientes, transacciones más rápidas y experiencias personalizadas.

Los principales actores en servicios financieros, incluidos bancos, firmas de inversiones y compañías de seguros, están adoptando cada vez más soluciones FinTech para optimizar operaciones, reducir costos y atender mejor las necesidades en evolución de sus clientes. Abrazar estas innovaciones es esencial para mantenerse competitivo y satisfacer las demandas de los consumidores expertos en tecnología de hoy.

Tipos de Préstamos Disponibles

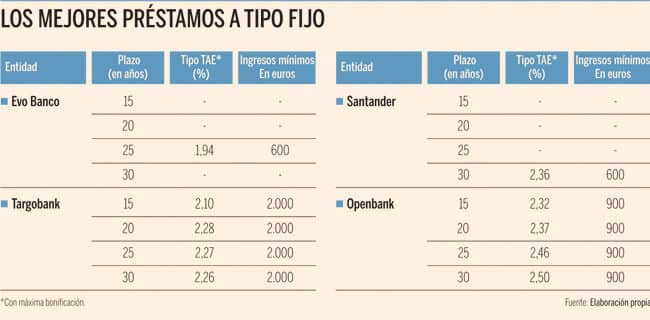

Al considerar los tipos de préstamos disponibles, es importante entender la distinción entre los préstamos garantizados y los préstamos no garantizados. Los préstamos garantizados están respaldados por un colateral, como una casa o un coche, mientras que los préstamos no garantizados no requieren colateral pero pueden tener tasas de interés más altas.

Además, los préstamos a corto plazo suelen contar con procesos de aprobación rápidos y períodos de reembolso más cortos, lo que los hace adecuados para necesidades financieras inmediatas.

Préstamos garantizados vs préstamos no garantizados

Explorar el contraste entre los préstamos garantizados y los préstamos no garantizados arroja luz sobre los diversos tipos de préstamos disponibles en el sector de servicios financieros.

Los préstamos garantizados están respaldados por garantías, como un coche o una propiedad, lo que reduce el riesgo del prestamista. A menudo tienen tasas de interés más bajas y límites de endeudamiento más altos. Sin embargo, si no puedes pagar, la garantía puede ser embargada.

Por otro lado, los préstamos no garantizados no requieren garantías pero suelen tener tasas de interés más altas y límites de endeudamiento más bajos. Los prestamistas evalúan tu solidez crediticia para determinar la aprobación.

Comprender las diferencias entre los préstamos garantizados y no garantizados puede ayudarte a elegir la opción adecuada según tu situación financiera y necesidades.

Características de Préstamos a Corto Plazo

Los préstamos a corto plazo ofrecen a los prestatarios acceso rápido a fondos para necesidades financieras inmediatas sin el compromiso a largo plazo de los préstamos tradicionales. Estos préstamos suelen tener un período de reembolso de unas pocas semanas a unos pocos meses, lo que los hace ideales para emergencias o problemas de flujo de efectivo a corto plazo.

Un tipo común es un préstamo de día de pago, donde se presta una pequeña cantidad a una tasa de interés alta, que debe ser devuelta cuando se reciba el próximo salario. Otra opción es un préstamo con garantía de título, donde se utiliza el título de su vehículo como garantía.

Además, están disponibles líneas de crédito y préstamos personales a corto plazo, cada uno con términos y condiciones variables. Es esencial revisar cuidadosamente los términos, las tasas de interés y las tarifas asociadas con estos préstamos antes de comprometerse.

Opciones de financiamiento para nuevas empresas

Al considerar las opciones de financiamiento para las start-ups, dos puntos clave a tener en cuenta son los beneficios del capital de riesgo y los factores de éxito del crowdfunding.

El capital de riesgo puede proporcionar no solo apoyo financiero, sino también experiencia y oportunidades de networking, mientras que el éxito del crowdfunding a menudo depende de una presentación sólida, una propuesta de valor clara y de interactuar de manera efectiva con posibles patrocinadores.

Comprender estos aspectos puede ayudarte a navegar por el complejo panorama de asegurar financiamiento para tu start-up de manera eficiente y efectiva.

Beneficios del capital de riesgo

El capital de riesgo ofrece beneficios significativos como opción de financiamiento para startups que buscan crecer y expandir sus operaciones. Este tipo de financiamiento implica que los inversores proporcionan capital a cambio de participación en la empresa.

Al elegir el capital de riesgo, las startups obtienen acceso no solo a financiamiento, sino también a experiencia y orientación por parte de inversores experimentados. Estos inversores suelen contar con una amplia red que puede ayudar a la startup con asociaciones, clientes y futuras rondas de financiamiento.

Además, los capitalistas de riesgo están dispuestos a asumir riesgos en ideas innovadoras de las cuales los prestamistas tradicionales podrían alejarse. Esto puede ser particularmente ventajoso para startups en industrias de alto crecimiento que buscan escalar rápidamente y perturbar el mercado.

Factores de éxito en el crowdfunding

Mudarse de los beneficios del capital de riesgo, el crowdfunding ofrece una vía de financiación única para las startups que buscan apoyo financiero y oportunidades de crecimiento. Los factores de éxito en el crowdfunding incluyen una historia convincente que resuene con posibles patrocinadores, un plan de negocios bien definido que describa objetivos y estrategias, comunicación transparente para construir confianza y esfuerzos de marketing atractivos para llegar a una audiencia más amplia.

Además, establecer metas de financiamiento realistas, ofrecer recompensas atractivas o incentivos para los patrocinadores y participar activamente con los seguidores a lo largo de la campaña son esenciales para el éxito. Aprovechar las plataformas de redes sociales, utilizar plataformas profesionales de crowdfunding y mostrar un equipo sólido con experiencia relevante también puede mejorar la probabilidad de alcanzar los objetivos de financiamiento.

Impacto de las puntuaciones de crédito

Tu puntaje de crédito juega un papel significativo en tu vida financiera. Construir una historia de crédito saludable implica realizar pagos a tiempo, mantener niveles de deuda manejables y ser cauteloso con las nuevas solicitudes de crédito.

Reparar un mal crédito requiere abordar cualquier marca negativa, comprometerse con un comportamiento crediticio positivo constante y buscar orientación profesional si es necesario.

Construyendo un historial de crédito saludable

Establecer una historia crediticia saludable es esencial para las personas que buscan estabilidad financiera y condiciones favorables al acceder al crédito. Tu historial crediticio es un registro de tus actividades de endeudamiento y de pago. Los prestamistas utilizan esta información para evaluar tu solvencia crediticia a través de puntajes de crédito. Mantener un buen puntaje crediticio puede ayudarte a calificar para tasas de interés más bajas en préstamos, tarjetas de crédito e hipotecas. Por otro lado, un mal puntaje crediticio puede resultar en tasas de interés más altas o dificultades para obtener crédito. Asegúrate de realizar los pagos a tiempo, mantener baja tu utilización de crédito y evitar abrir múltiples cuentas nuevas a la vez para construir una historia crediticia positiva.

| Beneficios de una Historia Crediticia Saludable | Acciones para Construir una Historia Crediticia Saludable |

|---|---|

| Tasas de interés más bajas en créditos | Realizar pagos a tiempo en todas las cuentas |

| Aprobación más fácil para préstamos e hipotecas | Mantener bajos los saldos de las tarjetas de crédito |

| Límites de crédito más altos | Evitar abrir múltiples cuentas nuevas a la vez |

Reparación de mal crédito

Al reparar el mal crédito, es fundamental comprender el impacto de las puntuaciones de crédito para mejorar tu salud financiera. Aquí hay tres puntos clave que vale la pena tener en cuenta:

- Historial de pagos: Tu historial de pagos juega un papel significativo en tu puntuación de crédito. Los pagos atrasados, los incumplimientos y las quiebras pueden tener un impacto negativo en tu solvencia crediticia.

- Utilización de crédito: La cantidad de crédito que utilizas en comparación con el crédito total disponible puede afectar tu puntuación de crédito. Mantener baja tu utilización de crédito puede impactar positivamente en tu puntuación.

- Mezcla de crédito: Tener una variedad de tipos de crédito, como tarjetas de crédito, préstamos e hipotecas, puede demostrar tu capacidad para manejar diferentes formas de crédito de manera responsable.

Planificación Financiera y Gestión

Cuando se trata de planificación y gestión financiera, los aspectos cruciales a tener en cuenta son el papel de la elaboración de presupuestos y las estrategias para la gestión de la deuda.

El presupuesto te ayuda a hacer un seguimiento de tus ingresos y gastos, asegurando que asignes fondos de manera inteligente.

La implementación de estrategias efectivas de gestión de deudas puede ayudarte a reducir la deuda y mejorar tu salud financiera.

El Rol del Presupuesto

Para gestionar eficazmente tus finanzas, es esencial entender el papel de la elaboración de presupuestos en la planificación y gestión financiera.

- El presupuesto te ayuda a hacer un seguimiento de tus ingresos y gastos, lo que te permite ver a dónde va tu dinero.

- Te permite establecer metas financieras y trabajar para alcanzarlas dentro de un plazo específico.

- Al crear un presupuesto, puedes identificar áreas donde puedes reducir gastos y ahorrar más dinero para necesidades futuras.

Estrategias para la gestión de la deuda

Comprender las estrategias efectivas para gestionar la deuda es esencial para garantizar tu estabilidad financiera y éxito. Empieza por crear un presupuesto detallado para hacer un seguimiento de tus gastos e ingresos. Esto te ayudará a identificar áreas donde puedes reducir gastos para destinar más fondos al pago de la deuda.

Considera consolidar las deudas con altas tasas de interés en un solo préstamo con una tasa de interés más baja para reducir los pagos totales de intereses. Negociar con los acreedores para obtener tasas de interés más bajas o plazos de pago extendidos también puede ser beneficioso. Prioriza pagar las deudas con los intereses más altos primero mientras haces pagos mínimos en las demás.

Evita acumular más deuda utilizando las tarjetas de crédito de manera responsable y viviendo dentro de tus posibilidades. Monitorear regularmente tu informe de crédito puede ayudarte a detectar errores y seguir tu progreso en la reducción de la deuda.

Preguntas frecuentes

¿Cómo afecta la inflación al endeudamiento y a la obtención de fondos?

La inflación impacta en el endeudamiento y la adquisición de fondos al reducir el poder adquisitivo del dinero con el tiempo. A medida que los precios aumentan, el valor de los fondos prestados disminuye, lo que lleva a mayores montos de pago en términos reales.

Los prestatarios pueden enfrentar desafíos al pagar deudas, ya que la inflación erosiona el valor del dinero que han tomado prestado. Esto puede resultar en un aumento de los costos de endeudamiento y en dificultades financieras para individuos y empresas que buscan fondos.

¿Cuáles son los riesgos asociados con pedir prestado a prestamistas no tradicionales?

Es esencial evaluar cuidadosamente los términos y la credibilidad de los prestamistas no tradicionales antes de proceder con un préstamo. Pedir prestado a prestamistas no tradicionales puede conllevar riesgos. Estos prestamistas pueden cobrar tasas de interés más altas o tener regulaciones menos estrictas que los bancos tradicionales.

Los términos del préstamo podrían ser menos favorables, lo que podría generar una mayor presión financiera. Además, podría haber medidas limitadas de protección al consumidor en su lugar si surgen problemas con los fondos prestados.

¿Existen opciones de financiamiento alternativas para empresas con puntajes de crédito bajos?

Hay opciones de financiamiento alternativas disponibles para empresas con puntajes de crédito bajos. Algunas opciones incluyen el financiamiento basado en ingresos, el financiamiento de equipos, líneas de crédito garantizadas con colateral, o plataformas de préstamos entre particulares.

Estas alternativas están dirigidas a empresas que enfrentan desafíos crediticios al proporcionar vías para adquirir fondos y apoyar sus operaciones. Es esencial explorar estas opciones a fondo para encontrar la mejor opción para las necesidades financieras y circunstancias de su negocio.

¿Cómo pueden afectar los hábitos financieros personales a las oportunidades de préstamo?

Los hábitos financieros personales impactan directamente en tus oportunidades de préstamo. Los prestamistas evalúan tu puntuación de crédito, estabilidad de ingresos y relación deuda-ingresos para decidir sobre la aprobación de préstamos y términos.

Buenos hábitos como el pago puntual de facturas y el uso responsable de tarjetas de crédito pueden mejorar tu puntuación de crédito, aumentando las posibilidades de aprobación de préstamos y mejores tasas de interés. Por otro lado, los pagos tardíos o niveles altos de deuda pueden resultar en rechazo de préstamos o tasas de interés más altas.

¿Qué papel juegan las regulaciones gubernamentales en los servicios financieros para préstamos?

Las regulaciones gubernamentales juegan un papel importante en los servicios financieros para préstamos. Estas regulaciones establecen pautas para las prácticas de préstamo, tasas de interés, requisitos de divulgación y protección al consumidor. Su objetivo es garantizar prácticas de préstamo justas y transparentes, prevenir comportamientos predatorios y mantener la estabilidad en el sistema financiero.

Conclusión

En resumen, comprender el mundo de los servicios financieros es vital para alcanzar tus metas financieras.

Ya sea que estés buscando pedir dinero prestado para gastos personales o adquirir fondos para el crecimiento de un negocio, conocer a los actores clave, los tipos de préstamos disponibles y el impacto de las puntuaciones de crédito es esencial.

Al tomar decisiones informadas y gestionar efectivamente tus finanzas, puedes navegar por el complejo panorama de los préstamos y la adquisición de fondos para asegurar un futuro financiero estable.

Si quieres conocer otros artículos parecidos a Explorando Servicios Financieros: Pedir prestado y adquirir fondos puedes visitar la categoría Préstamos.

También te puede interesar: