Utiliza el formulario 3800 para declarar el valor total de todos los créditos empresariales, que pueden reducir sustancialmente tu cuota tributaria sumando los créditos fiscales individuales solicitados durante un ejercicio fiscal, incluidos los créditos prorrogables de ejercicios anteriores. Este formulario es esencial para calcular con precisión el crédito empresarial general, que reduce directamente tu cuota tributaria. Si conoces la estructura y los componentes del formulario 3800, podrás reclamar con precisión los créditos, incluidos el crédito por inversión, el crédito por oportunidad de trabajo y el crédito por vivienda para personas con bajos ingresos, entre otros. A medida que continúes, aprenderás más sobre cómo reclamar y hacer un seguimiento eficaz de estos créditos para maximizar tu ahorro fiscal.

- Puntos clave

- Entender el formulario 3800 y el GBC

- Componentes clave del formulario 3800

- Cálculo del crédito empresarial general

- Impacto del GBC en la cuota tributaria

- Créditos comunes del GBC y sus formularios del IRS

- Cumplir las fechas de caducidad y las restricciones

- Preguntas más frecuentes

- ¿Puedo solicitar el crédito empresarial general sin presentar el formulario 3800?

- ¿Son reembolsables todos los créditos fiscales para empresas si superan la cuota tributaria?

- ¿Cómo priorizo los créditos trasladables con distintas fechas de vencimiento?

- ¿Puedo solicitar el Crédito General para Empresas si no tengo ninguna deuda tributaria?

- ¿Hay algún registro específico que deba conservar para las solicitudes de crédito empresarial general?

Puntos clave

- El formulario 3800 informa del valor total de todos los créditos empresariales, que pueden reducir sustancialmente la cuota tributaria.

- El crédito empresarial general es el valor agregado de los créditos fiscales individuales solicitados durante un ejercicio fiscal, incluidos los créditos prorrogables.

- El formulario 3800 tiene tres componentes clave: la Parte I enumera los créditos solicitados, la Parte II calcula el importe total de los créditos y la Parte III informa de los créditos prorrogados de años anteriores.

- Los créditos elegibles incluyen el crédito a la inversión, el crédito a la oportunidad de trabajo y el crédito a la vivienda para personas con bajos ingresos, entre otros, que reducen directamente la obligación tributaria.

- Informar con precisión de los créditos empresariales en el Formulario 3800 es vital para reclamar el crédito empresarial general y minimizar la responsabilidad fiscal.

Entender el formulario 3800 y el GBC

Cuando solicites varios créditos fiscales para empresas, tendrás que adjuntar a tu declaración de la renta el Formulario 3800, Crédito Empresarial General, donde informarás del valor total de todos tus créditos empresariales.

Este formulario te permite calcular el valor total de todos tus créditos empresariales, lo que puede reducir sustancialmente tu cuota tributaria.

El crédito empresarial general es el valor agregado de los créditos fiscales individuales que solicitas durante un ejercicio fiscal, incluidos los créditos prorrogables de ejercicios anteriores.

Comprender el Formulario 3800 es vital para declarar con exactitud tus créditos empresariales.

Componentes clave del formulario 3800

Mientras te preparas para cumplimentar el Formulario 3800, debes familiarizarte con sus componentes clave.

Lee También

Tendrás que entender la estructura del formulario, incluida la forma de declarar con exactitud tu crédito empresarial general y los créditos de ejercicios anteriores.

Explicación de la estructura del formulario 3800

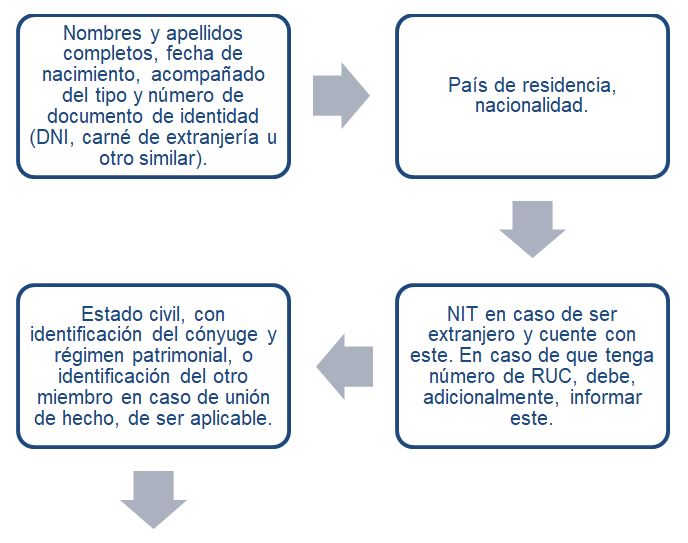

Tendrás que rellenar el formulario 3800, Crédito empresarial general, desglosándolo en sus componentes clave, que incluyen la Parte I, la Parte II y la Parte III. Comprender la estructura del formulario 3800 es esencial para reclamar con exactitud tu crédito empresarial general. Aquí tienes un desglose de cada parte:

| Parte | Descripción | Finalidad |

|---|---|---|

| I | Lista de créditos | Identificar cada crédito solicitado |

| II | Importes de los créditos | Calcular el importe total del crédito |

| III | Créditos prorrogados | Informar de los remanentes de años anteriores |

Rellenar correctamente el formulario 3800

Ahora que has calculado tus créditos empresariales individuales, es hora de rellenar correctamente el formulario 38 00 para solicitar tu crédito empresarial general.

Empieza introduciendo tu nombre y número de identificación patronal en la parte superior del formulario.

A continuación, enumera cada crédito individual que solicites, junto con el número de formulario correspondiente y el importe del crédito.

Suma el importe total del crédito e introdúcelo en la línea 1.

Lee También

Si tienes créditos prorrogables o no prorrogables, cumplimenta los apartados correspondientes.

Asegúrate de firmar y fechar el formulario, y de adjuntar toda la documentación acreditativa, incluidos los formularios de crédito individuales.

Cálculo del crédito empresarial general

Cuando empieces a calcular tu crédito empresarial general, tendrás que identificar los créditos admisibles que pueden incluirse en el importe total de tu crédito.

Tendrás que revisar los distintos créditos que solicitas, como el crédito a la inversión o el crédito a la vivienda para personas con bajos ingresos, y verificar que sigues las normas específicas de cada uno.

A continuación, tendrás que determinar si estás sujeto a algún límite en tu crédito empresarial general, incluido el límite global basado en tu cuota tributaria.

Créditos elegibles para el GBC

Para calcular el crédito empresarial general pueden utilizarse decenas de créditos fiscales, como el crédito a la inversión, el crédito a la oportunidad de trabajo y el crédito a la vivienda para personas con bajos ingresos, entre otros.

Lee También

Estos créditos son esenciales para determinar tu crédito empresarial general.

Puedes solicitar varios créditos, como el crédito por empleo en zonas de capacitación, el crédito por costes de puesta en marcha de planes de pensiones para pequeñas empresas y el crédito por instalaciones y servicios de guardería proporcionados por la empresa.

Además, puedes optar a créditos como el crédito por eficiencia energética de la vivienda, el crédito por vehículos de motor alternativos y el crédito por primas de seguro médico de pequeñas empresas.

Asegúrate de revisar las normas específicas y las fechas de caducidad de cada crédito para confirmar que estás aprovechando todos los créditos que tienes a tu disposición.

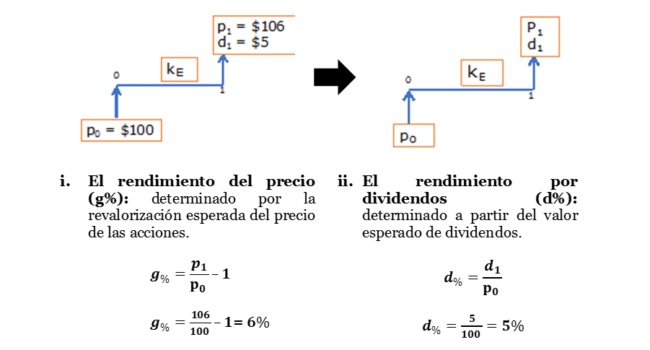

Límites del crédito empresarial general

Tendrás que calcular el límite del crédito empresarial general para garantizar que obtienes el máximo beneficio de tus créditos. Para ello, suma tu impuesto neto sobre la renta y tu impuesto mínimo alternativo, y luego resta el mayor de tus impuestos mínimos provisionales o el 25% de tu cuota tributaria regular que exceda de 25.000 $. Este cálculo te dará tu límite general de crédito empresarial.

| Componente fiscal | Cálculo | Descripción |

|---|---|---|

| Impuesto sobre la Renta Neta | Añadir al Impuesto Mínimo Alternativo | Impuesto sobre la renta ordinario |

| Impuesto Mínimo Alternativo | Añadir al impuesto sobre la renta neta | Cálculo del impuesto alternativo |

| Impuesto Mínimo Tentativo | Restar del total | Obligación tributaria mínima |

| Obligación tributaria regular | Restar 25% del total | Exceso de deuda tributaria |

| Límite general de crédito empresarial | Resultado del cálculo | Importe máximo del crédito |

Impacto del GBC en la cuota tributaria

Al calcular tu crédito general para empresas, verás cómo reduce directamente tu factura fiscal.

Lee También

También tendrás que examinar las normas de prórroga y retroactividad, que te permiten utilizar los créditos no utilizados en años anteriores o futuros.

Reducción directa de la factura fiscal

¿Cómo reduce directamente tu factura fiscal el crédito general para empresas? Como crédito no reembolsable, reduce a cero tu cuota tributaria, pero cualquier exceso de crédito se pierde. El crédito se aplica directamente a tu factura fiscal, reduciendo la cantidad que debes.

| Tipo de crédito | Descripción | Impacto en la factura fiscal |

|---|---|---|

| Crédito a la inversión | Incentiva las inversiones empresariales | Reduce la factura fiscal por el importe del crédito |

| Crédito para vivienda asequible | Apoya la vivienda asequible | Reduce directamente la carga fiscal |

| Crédito por seguro médico para pequeñas empresas | Fomenta la provisión de seguro médico | Reduce la factura fiscal en función del importe del crédito |

| Crédito a la investigación | Fomenta la investigación y el desarrollo | Reduce directamente la cuota tributaria |

| Crédito para el empleo en zonas desfavorecidas | Fomenta el empleo en zonas desfavorecidas | Reduce la factura fiscal en la cuantía del crédito |

Normas de prórroga y retroactividad

Cuando no puedas utilizar una parte o la totalidad del crédito empresarial general debido al límite de la cuota tributaria, por lo general el crédito no utilizado se arrastra un año atrás.

Sin embargo, se aplican normas diferentes a algunos créditos, como los créditos por producción de petróleo y gas.

Si te queda un crédito sin utilizar después de retrocederlo, puedes trasladarlo a cada uno de los 20 ejercicios fiscales posteriores al año del crédito.

Los créditos empresariales generales se tratan según el principio FIFO (primero en entrar, primero en salir), lo que significa que debes utilizar primero los créditos más antiguos.

Lee También

Seguirás este orden: los traslados a ese año, el crédito empresarial general obtenido en ese año y, a continuación, el traslado a ese año.

Créditos comunes del GBC y sus formularios del IRS

Al navegar por el crédito empresarial general, es probable que te encuentres con varios créditos comunes que pueden afectar sustancialmente a tu factura fiscal.

Tendrás que familiarizarte con el crédito por inversión, que se solicita en el formulario 3468, y con el crédito por seguro de enfermedad de la empresa, que se declara en el formulario 8941.

Crédito a la inversión y su formulario

Reclamarás el crédito a la inversión, también conocido como crédito a la rehabilitación, en el formulario 3468, Crédito a la inversión, que es uno de los créditos más comunes incluidos en el crédito empresarial general. Este crédito anima a las empresas a invertir en proyectos de rehabilitación, como la renovación de edificios históricos o la certificación de estructuras históricas.

| Tipo de crédito | Formulario |

|---|---|

| Crédito a la inversión | Formulario 3468 |

| Crédito para viviendas de renta baja | Formulario 8586 |

| Crédito por oportunidad de trabajo | Formulario 5884 |

| Crédito por empleo en zonas de capacitación | Formulario 8844 |

| Crédito por gastos de puesta en marcha de un plan de pensiones para pequeños empresarios | Formulario 8881 |

Cuando solicites el crédito por inversión, asegúrate de cumplimentar el Formulario 3468 y adjuntarlo a tu declaración de la renta. Después, traslada el crédito total al Formulario 3800, Crédito empresarial general.

Crédito por seguro médico del empresario

Puedes solicitar el crédito por primas de seguro de enfermedad del pequeño empresario, que anima a las pequeñas empresas a proporcionar seguro de enfermedad a sus empleados, cumplimentando el Formulario 8941.

Este crédito forma parte del crédito empresarial general y está diseñado para ayudar a las pequeñas empresas con menos de 25 empleados a tiempo completo y un salario medio anual inferior a 50.000 $.

Para optar a ella, debes pagar al menos la mitad de las primas del seguro médico de tus empleados.

El importe del crédito es de hasta el 50% de las primas que pagas, y está disponible durante dos años consecutivos.

Cumplimenta el formulario 8941 para solicitar el crédito y, a continuación, decláralo en el formulario 3800, Crédito empresarial general.

Cumplir las fechas de caducidad y las restricciones

Mientras navegas por el crédito empresarial general, es vital que conozcas las fechas de caducidad y las restricciones asociadas a cada crédito.

Tendrás que revisar detenidamente las instrucciones de cada crédito para comprobar que puedes solicitarlo para el ejercicio fiscal correspondiente.

Seguimiento de las fechas de caducidad de los créditos

Es esencial tener en cuenta que algunos créditos fiscales tienen fecha de caducidad, por lo que es imprescindible revisar las instrucciones de cada crédito para verificar que está disponible para el ejercicio fiscal aplicable.

No querrás perderte un crédito valioso porque ya no sea válido. Cuando revises las instrucciones del crédito, toma nota de la fecha de caducidad y confirma que estás reclamando el crédito dentro del plazo designado.

Esto es especialmente importante si tienes créditos de años anteriores, ya que algunos pueden haber caducado. Si te mantienes al tanto de las fechas de caducidad, puedes reclamar con confianza los créditos a los que tienes derecho y maximizar tu ahorro fiscal.

Comprender las restricciones de los créditos

Al solicitar el crédito empresarial general, comprende las restricciones y limitaciones que se aplican a cada crédito individual para evitar perder valiosos ahorros fiscales.

Debes cumplir las fechas de caducidad y las restricciones para verificar que tienes derecho a los créditos que solicitas.

Algunos créditos tienen normas específicas, como los créditos por producción de petróleo y gas, que tienen distintas normas de traslado y retroactividad.

Ten en cuenta el principio FIFO (primero en entrar, primero en salir) para los créditos empresariales generales, según el cual los créditos de ejercicios anteriores se utilizan antes que los créditos del año en curso.

Además, comprende las limitaciones generales de los créditos empresariales, que implican el cálculo de tu impuesto sobre la renta neta y del impuesto mínimo alternativo.

Preguntas más frecuentes

¿Puedo solicitar el crédito empresarial general sin presentar el formulario 3800?

No puedes solicitar el crédito empresarial general sin presentar el formulario 3800.

Este formulario es necesario para declarar el total de todos tus créditos empresariales, incluidos los prorrogables de años anteriores.

Si solicitas varios créditos, debes adjuntar el formulario 3800 a tu declaración de la renta.

Cumplimenta primero los formularios de créditos individuales y luego traslada el total al Formulario 3800.

Si no presentas el Formulario 3800, perderás tu crédito empresarial general.

¿Son reembolsables todos los créditos fiscales para empresas si superan la cuota tributaria?

Te preguntarás si todos los créditos fiscales para empresas son reembolsables si superan la cuota tributaria.

La respuesta es no, no lo son.

El crédito empresarial general es un crédito no reembolsable, lo que significa que sólo puede reducir tu factura fiscal a cero, pero no dar lugar a un reembolso.

Si tienes un crédito sin utilizar, puedes trasladarlo un año hacia atrás o hacia adelante hasta 20 años, pero no recibirás un reembolso por el importe sobrante.

¿Cómo priorizo los créditos trasladables con distintas fechas de vencimiento?

A la hora de priorizar los créditos prorrogables con distintas fechas de vencimiento, debes seguir el principioFIFO( primero en entrar, primero en salir).

Empieza por utilizar primero los créditos más antiguos, independientemente de sus fechas de vencimiento.

Esto significa que primero aplicarás los créditos más antiguos para reducir tu deuda tributaria, y luego pasarás a los créditos más recientes.

Por ejemplo, si tienes un crédito de 2020 y otro de 2022, utiliza primero el de 2020, aunque el de 2022 tenga una fecha de vencimiento posterior.

¿Puedo solicitar el Crédito General para Empresas si no tengo ninguna deuda tributaria?

Te preguntarás si puedes solicitar el crédito general para empresas si no tienes ninguna deuda tributaria.

La respuesta es sí, pero con una salvedad. Como el crédito empresarial general no es reembolsable, sólo puede reducir tu factura fiscal a cero.

Si no tienes deuda tributaria, el crédito no te devolverá nada. Sin embargo, puedes reclamar el crédito y trasladar la cantidad no utilizada a ejercicios futuros, hasta un máximo de 20 años.

¿Hay algún registro específico que deba conservar para las solicitudes de crédito empresarial general?

Para justificar tus solicitudes de crédito empresarial general, debes mantener registros precisos y detallados, incluida la documentación de cada crédito individual.

Conserva recibos, facturas y extractos bancarios para demostrar gastos e inversiones.

Además, conserva registros de certificaciones de empleados, valores de propiedad y otra información relevante específica de cada crédito.

Organiza estos registros por tipo de crédito y año, y guárdalos de forma segura durante al menos tres años por si se produce una auditoría.

Si quieres conocer otros artículos parecidos a Explicación del formulario 3800 y del crédito comercial general puedes visitar la categoría Inversión.

También te puede interesar: