Al analizar datos financieros, te encontrarás con dos conceptos esenciales: el análisis ex-ante y el análisis ex-post. El análisis ex ante se centra en la predicción de acontecimientos futuros, que se producen antes del acontecimiento, y se utiliza para hacer predicciones, estimar los beneficios y fijar objetivos de precios. En cambio, el análisis ex-post examina los resultados reales después del acontecimiento, refinando las predicciones al compararlas con los resultados reales. Comprender las diferencias entre estos dos enfoques analíticos es vital para tomar decisiones informadas en finanzas. A medida que explores las aplicaciones del análisis ex-ante y ex-post en la planificación financiera y la gestión del riesgo, descubrirás la importancia de cada enfoque a la hora de tomar decisiones estratégicas de inversión y mitigar el riesgo, y descubrirás aún más matices a medida que continúes.

- Puntos clave

- Diferencias clave en el análisis financiero

- Comprender el análisis ex ante

- Explorar el análisis ex-post

- Comparación de enfoques metodológicos

- Aplicaciones en la planificación financiera

- Evaluar las limitaciones

- Preguntas frecuentes

- ¿Se puede utilizar el análisis ex ante para inversiones a corto plazo?

- ¿Con qué frecuencia deben revisarse las predicciones ex-ante?

- ¿Es adecuado el análisis ex ante para las acciones de pequeña capitalización?

- ¿Puede el análisis ex ante tener en cuenta los cisnes negros?

- ¿Son más precisas las predicciones ex ante para los valores que pagan dividendos?

Puntos clave

- El análisis ex ante pronostica acontecimientos futuros, mientras que el análisis ex post examina los resultados reales después del acontecimiento, ayudando a refinar las predicciones y a fundamentar las decisiones.

- El análisis ex ante es esencial para tomar decisiones estratégicas de inversión, prever los beneficios potenciales e identificar las áreas de riesgo.

- El análisis ex-post evalúa los resultados reales frente a las predicciones iniciales, perfeccionando las técnicas de previsión y obteniendo valiosos conocimientos.

- El análisis ex ante es vulnerable a las incertidumbres y a la volatilidad del mercado, mientras que el análisis ex post ayuda a identificar las diferencias entre los resultados previstos y los reales.

- La adaptabilidad de las estrategias financieras, mediante el reequilibrio periódico de la cartera y la evaluación continua del riesgo, es crucial para mantener la alineación con las condiciones cambiantes del mercado.

Diferencias clave en el análisis financiero

Cuando se analizan datos financieros, es esencial comprender los distintos enfoques del análisis ex ante y ex post, ya que sirven a diferentes propósitos y proporcionan distintas perspectivas.

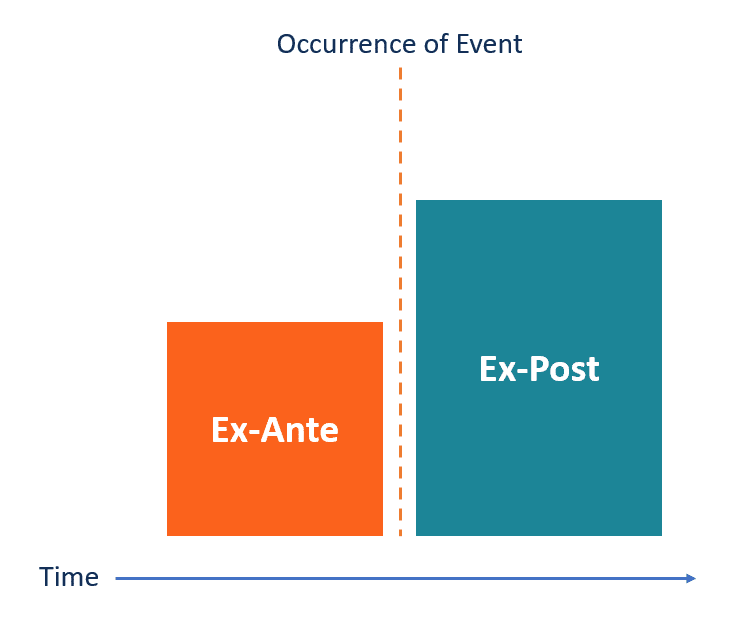

El análisis ex ante se centra en prever o predecir acontecimientos futuros, mientras que el análisis ex post examina los resultados reales después del acontecimiento.

La diferencia clave radica en su cronología: el ex-ante se produce antes del acontecimiento, mientras que el ex-post tiene lugar después.

El análisis ex-ante se utiliza para hacer predicciones, estimar los beneficios y establecer objetivos de precios, mientras que el ex-post ayuda a refinar estas predicciones comparándolas con los resultados reales.

Comprender la distinción entre análisis ex ante y ex post es esencial para que los inversores, los analistas y las empresas tomen decisiones informadas y calibren la exactitud de sus predicciones.

Lee También

Comprender el análisis ex ante

A medida que explores el análisis ex ante, descubrirás su importancia en la previsión de inversiones, donde desempeña un papel vital en la predicción de resultados futuros.

Sin embargo, también te encontrarás con dificultades para alcanzar la precisión predictiva, que es esencial para tomar decisiones de inversión informadas.

Importancia en la previsión de inversiones

En la previsión de inversiones, comprender el análisis ex ante es esencial porque te permite tomar decisiones con conocimiento de causa prediciendo posibles resultados basados en datos históricos y factores fundamentales.

Analizando las tendencias pasadas y las condiciones del mercado, puedes prever el rendimiento potencial de las inversiones y tomar decisiones con conocimiento de causa.

El análisis ex ante te ayuda a establecer expectativas realistas y ajustar tus estrategias de inversión en consecuencia.

Además, te permite identificar posibles riesgos y oportunidades, permitiéndote diversificar tu cartera y minimizar las pérdidas.

Lee También

Retos en la precisión predictiva

Te enfrentas a un obstáculo importante para lograr predicciones precisas con el análisis ex ante: la complejidad de tener en cuenta todas las variables que pueden influir en los resultados futuros. Este reto se complica aún más por la imprevisibilidad de las perturbaciones del mercado y los acontecimientos inesperados. Para comprender mejor los retos, considera los siguientes factores que influyen en la precisión de las predicciones:

| Factor | Descripción | Impacto en la precisión |

|---|---|---|

| Choques del mercado | Acontecimientos imprevistos que afectan a todas las acciones | Disminuye la precisión |

| Interacciones entre variables | Relaciones complejas entre variables | Reduce la precisión |

| Datos limitados | Datos incompletos o insuficientes | Reduce la precisión |

| Supuestos del modelo | Supuestos simplificadores en los modelos | Reduce la precisión |

| Sesgo humano | Sesgos en las predicciones de los analistas | Reduce la precisión |

Explorar el análisis ex-post

A medida que explores el análisis ex-post, descubrirás su papel vital en la evaluación del rendimiento, donde evaluarás los resultados reales de los acontecimientos frente a las predicciones iniciales realizadas durante el análisis ex-ante.

Al examinar los datos históricos, podrás perfeccionar tus técnicas de previsión y obtener información valiosa para tus predicciones futuras.

Mediante el análisis ex-post, perfeccionarás tu comprensión de las diferencias entre los resultados esperados y los reales, lo que te ayudará a tomar decisiones más informadas en el futuro.

Papel en la evaluación de resultados

El análisis ex-post proporciona una evaluación retrospectiva del rendimiento mediante el examen de los resultados reales de un acontecimiento, lo que permite a los inversores y analistas perfeccionar sus modelos de previsión y mejorar las predicciones futuras.

Puedes evaluar la precisión de tus previsiones iniciales comparándolas con los resultados reales. Este proceso te ayuda a identificar áreas de mejora, haciendo que tus predicciones futuras sean más precisas.

Lee También

El análisis a posteriori también te permite evaluar la eficacia de tus estrategias de inversión, identificando lo que funciona y lo que no.

Analizando los resultados pasados, puedes perfeccionar tu proceso de toma de decisiones, lo que te llevará a tomar decisiones de inversión más informadas.

Este proceso de evaluación y perfeccionamiento continuos es esencial para lograr el éxito a largo plazo en los mercados financieros.

Ventajas de los datos históricos

Los datos históricos proporcionan una base valiosa para perfeccionar los modelos de previsión y mejorar las predicciones futuras, permitiendo a los inversores y analistas aprender de los éxitos y reveses del pasado.

Analizando los datos históricos, puedes identificar pautas, tendencias y correlaciones que pueden informar tus decisiones de inversión.

Mayor precisión de las previsiones: los datos históricos te ayudan a comprender cómo afectan los distintos factores a tus inversiones, lo que te permite hacer previsiones más precisas.

Lee También

Gestión del riesgo: Analizando las tendencias y acontecimientos pasados del mercado, puedes identificar riesgos potenciales y desarrollar estrategias para mitigarlos.

Mejor toma de decisiones: Los datos históricos proporcionan valiosas perspectivas que pueden informar tus decisiones de inversión, ayudándote a tomar decisiones más informadas.

Perfeccionar las estrategias de inversión: Analizando los datos históricos, puedes perfeccionar tus estrategias de inversión, identificando lo que funciona y lo que no, y ajustando tu enfoque en consecuencia.

Comparación de enfoques metodológicos

A medida que explores los enfoques metodológicos del análisis ex ante y ex post, notarás claras diferencias en sus enfoques.

El análisis ex ante adopta un enfoque predictivo, basándose en previsiones y predicciones para fundamentar las decisiones, mientras que el análisis ex post es empírico, basándose en resultados concretos para extraer conclusiones.

Enfoque Predictivo vs. Empírico

Cuando realizas un análisis ex ante, estás adoptando aproximadamente un enfoque predictivo, que difiere sustancialmente del enfoque empírico del análisis ex post. Esta distinción es vital para comprender los enfoques metodológicos de estos dos tipos de análisis.

Lee También

El análisis ex ante se basa en previsiones y predicciones, mientras que el análisis ex post se basa en resultados concretos.

El análisis ex-ante es prospectivo, mientras que el análisis ex-post es retrospectivo.

El análisis ex ante implica la estimación de resultados futuros, mientras que el análisis ex post implica la evaluación de resultados pasados.

El análisis ex ante suele utilizarse para tomar decisiones, mientras que el análisis ex post suele utilizarse para evaluar y mejorar.

Aplicaciones en la planificación financiera

Al aplicar el análisis ex ante en la planificación financiera, descubrirás que es esencial para tomar decisiones estratégicas de inversión, ya que te ayuda a prever los rendimientos potenciales y a identificar las áreas de riesgo.

Utilizando el análisis ex ante, puedes desarrollar estrategias de inversión más informadas y gestionar mejor el riesgo.

En esta sección, exploraremos cómo puede aplicarse el análisis ex ante a la planificación financiera, centrándonos en las decisiones de inversión estratégica y en las perspectivas de gestión del riesgo.

Decisiones de inversión estratégica

Para tomar decisiones de inversión estratégica con conocimiento de causa, debes tener en cuenta los posibles resultados de las distintas opciones de inversión, que es donde entra en juego el análisis ex ante. Este tipo de análisis te ayuda a predecir los rendimientos potenciales de distintas inversiones, lo que te permite tomar decisiones más informadas.

Puedes evaluar los riesgos y beneficios potenciales de distintas opciones de inversión.

Puedes comparar los resultados potenciales de distintas inversiones.

Puedes tomar decisiones más informadas basándote en predicciones basadas en datos.

Puedes refinar tu estrategia de inversión basándote en los resultados de tu análisis.

Perspectivas de gestión del riesgo

En la planificación financiera, el análisis ex ante desempeña un papel crucial en la gestión del riesgo, ya que te permite anticiparte y prepararte para posibles riesgos e incertidumbres.

Realizando un análisis ex ante, puedes identificar los riesgos potenciales y desarrollar estrategias para mitigarlos. Este enfoque proactivo te ayuda a tomar decisiones con conocimiento de causa y a minimizar las pérdidas potenciales.

En la gestión de riesgos, el análisis ex ante es esencial para evaluar los riesgos potenciales y desarrollar estrategias para gestionarlos.

Analizando los riesgos potenciales y las incertidumbres, puedes desarrollar planes de contingencia y asignar recursos eficazmente. El análisis ex ante también te ayuda a priorizar los riesgos y a centrarte en las áreas más críticas.

Evaluar las limitaciones

Al evaluar las limitaciones del análisis ex ante, te encontrarás con incertidumbres y volatilidad del mercado que pueden afectar a la exactitud de tus predicciones.

Tendrás que adaptar tu estrategia financiera para dar cabida a estas limitaciones, reconociendo que ni siquiera el análisis más exhaustivo puede tener en cuenta todas las variables.

Incertidumbres y volatilidad del mercado

Dado que el análisis ex ante se basa en previsiones y predicciones, es intrínsecamente vulnerable a las incertidumbres y a la volatilidad del mercado, que pueden afectar sustancialmente a su precisión. Debes ser consciente de estas limitaciones para tomar decisiones con conocimiento de causa.

Las incertidumbres pueden surgir de varias fuentes, entre ellas

Acontecimientos imprevistos: Los cambios repentinos en las condiciones del mercado o los anuncios inesperados de las empresas pueden hacer que el análisis ex ante sea inexacto.

Limitaciones de los modelos: los modelos de previsión pueden no captar todas las variables relevantes, lo que da lugar a resultados incompletos o sesgados.

Problemas de calidad de los datos: Los datos inexactos o incompletos pueden comprometer la fiabilidad del análisis ex ante.

Choques del mercado: Los cambios repentinos e imprevistos del mercado pueden afectar a la precisión del análisis ex ante.

Comprender estas limitaciones es esencial para utilizar eficazmente el análisis ex ante en finanzas.

Adaptabilidad en la estrategia financiera

Al evaluar las limitaciones del análisis ex ante, debes tener en cuenta la importancia de la adaptabilidad en tu estrategia financiera para responder a las condiciones cambiantes del mercado y mitigar los riesgos potenciales. Esto implica reevaluar periódicamente tu cartera de inversiones y ajustar tu estrategia según sea necesario. Un enfoque flexible te permite aprovechar las nuevas oportunidades y minimizar las pérdidas.

| Adaptabilidad en la estrategia financiera | Beneficios |

|---|---|

| Reequilibrio regular de la cartera | Mantiene la alineación con las condiciones cambiantes del mercado |

| Evaluación continua del riesgo | Identifica posibles riesgos y oportunidades |

| Enfoque de inversión flexible | Permite una respuesta rápida a los cambios del mercado |

| Gestión activa | Mejora los rendimientos y minimiza las pérdidas

Preguntas frecuentes

¿Se puede utilizar el análisis ex ante para inversiones a corto plazo?

Cuando te plantees invertir, quizá te preguntes si el análisis ex ante es adecuado para las inversiones a corto plazo.

La respuesta es sí, el análisis ex ante puede utilizarse para inversiones a corto plazo.

Dado que el análisis ex ante implica previsiones y predicciones, puede aplicarse a las inversiones a corto plazo, como predecir los precios de las acciones o los beneficios en un plazo concreto.

Este tipo de análisis te ayuda a prepararte para posibles resultados, lo que te permite tomar decisiones de inversión más informadas.

¿Con qué frecuencia deben revisarse las predicciones ex-ante?

Deberías revisar las predicciones ex ante con regularidad, idealmente siempre que dispongas de nueva información o cuando se produzcan acontecimientos significativos que repercutan en tus previsiones.

Esto ayuda a refinar tus predicciones y a adaptarte a las condiciones cambiantes del mercado.

A medida que recopiles más datos y perspectivas, revisa tus predicciones para confirmar que siguen siendo precisas y pertinentes.

Las revisiones periódicas te permiten ajustar tu estrategia y tomar decisiones de inversión con conocimiento de causa.

¿Es adecuado el análisis ex ante para las acciones de pequeña capitalización?

Cuando te plantees utilizar el análisis ex ante para las acciones de pequeña capitalización, ten en cuenta que puede ser adecuado, pero con precaución.

Dado que las acciones de pequeña capitalización suelen ser más volátiles y tienen menos datos históricos, las predicciones pueden ser menos precisas.

Sin embargo, el análisis ex ante puede seguir proporcionando información valiosa sobre el crecimiento potencial de los beneficios y los ingresos.

Debes evaluar cuidadosamente los fundamentos de la empresa y las tendencias del sector para tomar decisiones de inversión informadas.

¿Puede el análisis ex ante tener en cuenta los cisnes negros?

Te preguntarás si el análisis ex ante puede tener en cuenta los acontecimientos de cisne negro.

La respuesta corta es no. El análisis ex ante se basa en datos históricos y previsiones, que no pueden predecir acontecimientos raros e impredecibles como los cisnes negros.

Estos acontecimientos, por definición, son imprevistos e impredecibles, por lo que es imposible que el análisis ex ante los tenga en cuenta.

En cambio, el análisis ex ante se centra en hacer predicciones basadas en los resultados y tendencias pasados, dejando espacio para la incertidumbre y la sorpresa.

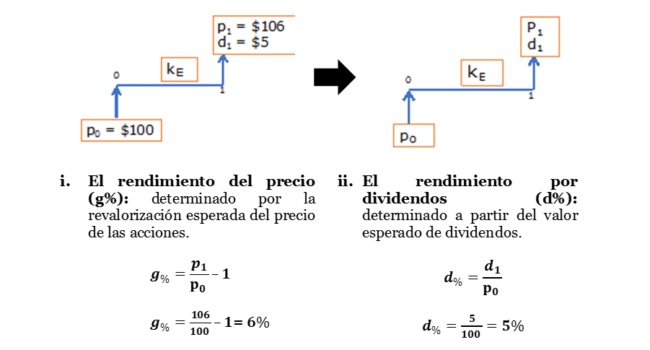

¿Son más precisas las predicciones ex ante para los valores que pagan dividendos?

Al hacer predicciones ex ante, verás que las acciones que pagan dividendos pueden ser más precisas en ciertos aspectos.

Dado que el pago de dividendos suele estar vinculado a los resultados históricos de una empresa, el análisis ex ante puede beneficiarse de esta estabilidad.

Como resultado, tus predicciones pueden ser más fiables cuando se trata de acciones que pagan dividendos, especialmente al considerar factores como las estimaciones de beneficios y las proyecciones de flujo de caja.

Si quieres conocer otros artículos parecidos a Diferencias entre el análisis ex ante y ex post en finanzas puedes visitar la categoría Inversión.

También te puede interesar: