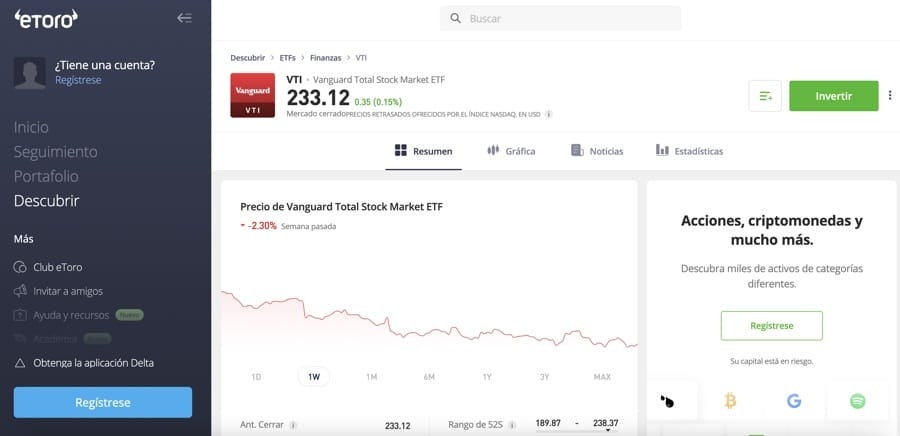

Como inversor del ETF Vanguard Total Stock Market (VTI), puedes esperar un flujo de ingresos predecible a través del pago trimestral de dividendos, con una rentabilidad histórica anual de dividendos del 1,38%, lo que se traduce en aproximadamente 0,34 $ por acción y trimestre. Este pago de dividendos se calcula en función de los beneficios del fondo y se distribuye a los accionistas registrados. Con un bajo coeficiente de gastos del 0,03%, VTI ofrece una forma rentable de invertir en el mercado de renta variable estadounidense. Invirtiendo en VTI, no sólo obtendrás un flujo constante de ingresos por dividendos, sino que también te posicionarás para un crecimiento potencial a largo plazo. Ahora, echa un vistazo más de cerca a las características y ventajas clave que hacen del VTI una opción atractiva para tu cartera de inversiones.

- Puntos clave

- Visión general de los dividendos de VTI

- Entender el Vanguard VTI

- Características principales del ETF VTI

- Distribución de dividendos en VTI

- Análisis de la rentabilidad del VTI

- Invertir en VTI por dividendos

- Comparación con otros ETF

- Preguntas más frecuentes

- ¿Puedo invertir en VTI a través de una cuenta Roth IRA?

- ¿Es VTI una buena inversión para un plan de ahorro universitario?

- ¿Puedo utilizar el VTI en una estrategia de recuperación de pérdidas fiscales?

- ¿Con qué frecuencia reequilibra VTI las posiciones de su cartera?

- ¿Es VTI una inversión adecuada para un horizonte temporal a corto plazo?

Puntos clave

- VTI ofrece un pago trimestral de dividendos de aproximadamente 0,34 $ por acción, lo que se traduce en una rentabilidad por dividendo anual histórica del 1,38%.

- El pago de dividendos se calcula en función de los beneficios del fondo y se distribuye a los accionistas registrados.

- VTI proporciona un flujo de ingresos predecible a través de sus pagos trimestrales de dividendos, que están sujetos a cambios con el tiempo.

- El bajo coeficiente de gastos del ETF, del 0,03%, ayuda a los inversores a conservar una mayor parte de sus beneficios, incluidos los ingresos por dividendos.

- Históricamente, el VTI ha proporcionado un fuerte crecimiento a largo plazo, con una rentabilidad media anual del 8,3% desde su creación en 2001.

Visión general de los dividendos de VTI

Como accionista del ETF Vanguard Total Stock Market (VTI), puedes esperar recibir un pago trimestral de dividendos, que históricamente ha rendido un dividendo anual del 1,38%.

Esto significa que recibirás un pago cada tres meses, proporcionándote un flujo regular de ingresos.

El pago de dividendos se calcula en función de los beneficios del fondo, y se distribuye a los accionistas registrados.

Puedes esperar que el pago de dividendos se realice más o menos en la misma fecha cada trimestre, proporcionando un flujo de ingresos predecible.

Con la rentabilidad por dividendos de VTI, puedes beneficiarte de la inversión del fondo en más de 3.700 valores, lo que te proporciona una cartera diversificada con una ratio de gastos relativamente baja del 0,03%.

Lee También

Entender el Vanguard VTI

A medida que explores el mundo del VTI, descubrirás su notable crecimiento y su bajo coeficiente de gastos, que han contribuido a su popularidad entre los inversores.

Con un bajo coeficiente de gastos del 0,03%, VTI ofrece una forma rentable de invertir en el mercado de renta variable estadounidense.

Crecimiento significativo de VTI

Con una rentabilidad del 510% desde su creación en 2001, el importante crecimiento de VTI lo ha convertido en una opción atractiva para los inversores que buscan una amplia exposición al mercado de renta variable estadounidense.

Puedes beneficiarte de la impresionante trayectoria de VTI, que ha ofrecido sistemáticamente rendimientos que reflejan el rendimiento general del mercado de valores estadounidense.

Como inversor, puedes aprovechar la diversificación de VTI, que abarca más de 3.700 valores, proporcionando una visión amplia y extensa del mercado.

Con un bajo coeficiente de gastos y una gran liquidez, VTI ofrece una atractiva combinación de rendimiento y accesibilidad.

Lee También

Puedes aprovechar el potencial de crecimiento de VTI incorporándolo a tu cartera de inversión, proporcionándote una base sólida para tus objetivos de inversión a largo plazo.

Bajo coeficiente de gastos del VTI

Apreciarás el ratio de gastos extraordinariamente bajo del 0,03% del que hace gala VTI, que reduce sustancialmente el coste de invertir en este ETF.

Este bajo coeficiente de gastos es beneficioso para los inversores a largo plazo, ya que te ahorra dinero en costes de gestión.

Con VTI, puedes invertir en una cartera diversificada de más de 3.700 valores sin arruinarte.

El enfoque de gestión pasiva del fondo y su baja tasa de rotación del 8% también contribuyen a su bajo coeficiente de gastos.

Como inversor, te beneficiarás del ahorro de costes, que puede traducirse en mayores rendimientos a lo largo del tiempo.

Lee También

Con VTI, puedes disfrutar de las ventajas de invertir en el mercado de renta variable estadounidense manteniendo los costes al mínimo.

Características principales del ETF VTI

Al explorar las características clave del ETF VTI, te darás cuenta de que presume de una cartera diversa con más de 3.700 valores, lo que te proporciona una amplia exposición al mercado de renta variable estadounidense.

En concreto, el sector tecnológico ocupa un lugar central, representando un significativo 31% de las participaciones del fondo.

Inclusión de valores diversos

Tu cartera del ETF VTI incluye la asombrosa cifra de 3.750 acciones, lo que te proporciona una diversificación sin parangón entre diversas capitalizaciones bursátiles, sectores e industrias.

Esta amplia diversificación te permite beneficiarte del rendimiento de una gran variedad de empresas, desde las de pequeña capitalización hasta las de gran capitalización, y de diversos sectores como el tecnológico, el de consumo discrecional y el industrial.

Las participaciones del fondo incluyen empresas conocidas como Apple, Microsoft y Amazon, así como entidades más pequeñas y menos conocidas.

Lee También

Esta amplia diversificación ayuda a minimizar el riesgo y a aumentar los beneficios potenciales a largo plazo.

Enfoque en el sector tecnológico

Con casi un tercio de su cartera dedicado al sector tecnológico, las participaciones tecnológicas de VTI son un motor significativo de su rendimiento.

Al explorar la composición de VTI, observarás que gigantes tecnológicos como Apple, Microsoft y Alphabet dominan las principales participaciones.

Esto no es sorprendente, dado el impacto sustancial del sector en el mercado global.

Te beneficiarás de la exposición diversificada a la tecnología de VTI, que abarca fabricantes de semiconductores, empresas de software y proveedores de servicios en línea.

Con una ponderación del 27,7%, la tecnología es la mayor asignación sectorial de VTI, lo que la convierte en un contribuyente clave a los rendimientos globales del fondo.

Lee También

Distribución de dividendos en VTI

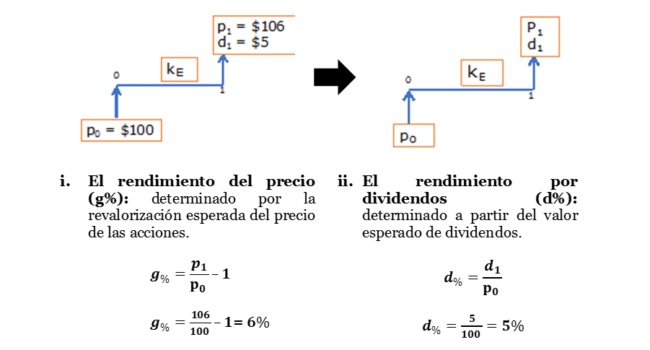

Al explorar la distribución de dividendos de VTI, observarás que el ETF paga dividendos trimestrales, proporcionando un flujo regular de ingresos a los inversores.

Históricamente, la rentabilidad por dividendo de VTI se ha situado en torno al 1,38%, ofreciendo una fuente de ingresos relativamente estable a quienes mantienen el fondo.

Pago trimestral de dividendos

Recibes pagos de divid endos de VTI cada trimestre, lo que te proporciona un flujo regular de ingresos para complementar los rendimientos de tu inversión.

Como accionista, puedes esperar recibir una parte de los beneficios del fondo, distribuidos trimestralmente.

Esto significa que recibirás un pago de dividendos cada tres meses, lo que puede ayudarte a complementar tus ingresos de inversión.

La rentabilidad por dividendo del 1,38% se traduce en un pago trimestral de dividendos de aproximadamente 0,34 $ por acción, según el precio actual de la acción.

Ten en cuenta que los pagos de dividendos están sujetos a cambios y pueden fluctuar con el tiempo.

No obstante, los pagos trimestrales de dividendos de VTI pueden proporcionar un flujo de ingresos predecible, lo que la convierte en una opción atractiva para los inversores que buscan rendimientos regulares.

Rendimiento histórico de los dividendos

Desde su creación, el ETF Vanguard Total Stock Market (VTI) ha distribuido dividendos a sus accionistas de forma constante, aunque su rentabilidad histórica por dividendos ha fluctuado con el tiempo.

Puedes esperar que la rentabilidad por dividendo de VTI varíe debido a los cambios en el mercado y en las participaciones del fondo.

Históricamente, la rentabilidad por dividendo de VTI ha oscilado entre el 1,2% y el 2,2%. En febrero de 2024, la rentabilidad anual por dividendo del fondo se sitúa en el 1,38%.

Esta rentabilidad es relativamente estable, teniendo en cuenta la diversificación de la cartera del fondo y su bajo coeficiente de gastos.

Como inversor, puedes anticipar un pago de dividendos constante de VTI, que puede ayudarte a complementar tus ingresos o a reinvertir en el fondo.

Análisis de la rentabilidad del VTI

Ahora que has explorado la distribución de dividendos en VTI, es hora de examinar el rendimiento del fondo.

Querrás seguir la tasa de crecimiento anual del Mercado Total de EE.UU., que el VTI está diseñado para reflejar.

Seguimiento del Mercado Total de EE.UU

Cuando explores el rendimiento del ETF Vanguard Total Stock Market (VTI), descubrirás un notable historial de seguimiento del mercado de renta variable estadounidense en general.

Con más de 3.700 valores en su cartera, el VTI proporciona una amplia diversificación, reflejando el Índice CRSP del Mercado Total de EE.UU.

La baja ratio de gastos del fondo , del 0,03%, y su beta de 1,0 garantizan una representación fiel del mercado de renta variable estadounidense.

Las principales participaciones de VTI, como Apple, Microsoft y Alphabet, representan el 13,2% del fondo, mientras que el sector tecnológico domina con una ponderación del 27,7%.

Tasa de crecimiento anual

Has invertido en el ETF Vanguard Total Stock Market (VTI) para aprovechar el potencial de crecimiento del mercado de renta variable estadounidense, así que examinemos la tasa de crecimiento anual del fondo para comprender mejor su rendimiento.

Desde su creación en 2001, el VTI ha ofrecido una rentabilidad media anual del 8,3%. Esta tasa de crecimiento es impresionante, teniendo en cuenta la baja ratio de gastos del fondo, del 0,03%.

En los últimos años, VTI ha obtenido buenos resultados, con una rentabilidad a un año del 19,2% y a cinco años del 13,4%.

Si conoces la tasa de crecimiento anual del fondo, podrás evaluar mejor su potencial para ayudarte a alcanzar tus objetivos de inversión a largo plazo.

Al supervisar la rentabilidad del VTI, ten en cuenta que los resultados pasados no son garantía de éxito futuro. Sin embargo, el historial del fondo sugiere que puede ser una valiosa adición a una cartera de inversión diversificada.

Invertir en VTI por dividendos

Al invertir en VTI por dividendos, probablemente estés buscando una combinación de potencial de crecimiento a largo plazo e ingresos regulares.

Al considerar el VTI para invertir en dividendos, debes sopesar cuidadosamente la rentabilidad por dividendos del fondo con tus objetivos financieros individuales y tu tolerancia al riesgo.

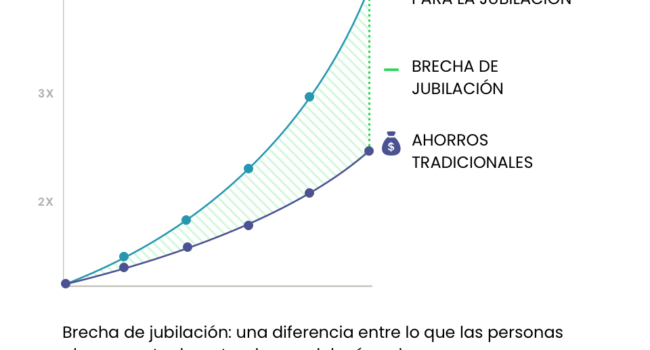

Potencial de crecimiento a largo plazo

Invertir en VTI por dividendos ofrece una estrategia atractiva para el potencial de crecimiento a largo plazo, teniendo en cuenta el consistente pago de dividendos del fondo y su bajo coeficiente de gastos.

Si te planteas invertir en VTI, te beneficiarás de la cartera diversificada del fondo, compuesta por más de 3.700 valores, que proporciona una amplia exposición al mercado de renta variable estadounidense.

Con un bajo coeficiente de gastos del 0,03%, conservarás una mayor parte de tus rendimientos.

Históricamente, VTI ha proporcionado un fuerte crecimiento a largo plazo, con una rentabilidad media anual del 8,3% desde su creación en 2001.

Al invertir en VTI, te estarás posicionando para un crecimiento potencial a largo plazo, al tiempo que obtienes un flujo constante de ingresos por dividendos.

Con sus constantes repartos de dividendos y sus bajos costes, VTI puede ser una valiosa incorporación a tu cartera de inversiones.

Consideraciones para los inversores en dividendos

Como inversor centrado en los dividendos, es probable que te atraigan los constantes pagos trimestrales de VTI, que se han convertido en una atractiva fuente de ingresos en un entorno de baja rentabilidad.

Con una rentabilidad anual por dividendo del 1,38%, VTI ofrece una fuente de ingresos relativamente estable.

Cuando inviertas en VTI por dividendos, ten en cuenta tus objetivos generales de cartera y tus necesidades de ingresos.

Dado que VTI sigue la evolución del mercado en general, es probable que sus dividendos fluctúen con el comportamiento del mercado.

Puede que quieras combinar VTI con otras inversiones centradas en los dividendos para crear un flujo de ingresos diversificado.

Además, ten en cuenta las implicaciones fiscales del pago de dividendos de VTI y cómo encajan en tu estrategia fiscal general.

Comparación con otros ETF

Mientras exploras los dividendos del VTI, deberías considerar compararlo con otros ETF examinando sus ratios de gastos y su rendimiento.

Querrás examinar cómo se compara el bajo coeficiente de gastos del VTI, del 0,03%, con el de sus competidores, así como su capacidad para seguir la evolución del mercado en general.

Ratios de gastos y rendimiento

Puedes reducir sustancialmente tus costes de inversión eligiendo un ETF con un bajo coeficiente de gastos, y el coeficiente de gastos del 0,03% del VTI es uno de los más bajos del sector, lo que lo convierte en una opción atractiva para los inversores preocupados por los costes.

Comparado con otros ETF, el coeficiente de gastos del VTI es notablemente inferior, lo que te ahorrará dinero a largo plazo.

Por ejemplo, el ETF Schwab U.S. Broad Market tiene un ratio de gastos del 0,03%, similar al VTI, pero otros como el ETF iShares Core S&P Total U.S. Stock Market tienen un ratio de gastos más alto, del 0,04%.

Diversificación de la cartera

Tu cartera de inversiones puede beneficiarse de la amplia divers ificación que ofrece el VTI, que tiene más de 3.700 valores, lo que lo convierte en una opción más amplia en comparación con otros ETF que siguen el mercado bursátil estadounidense.

Esta diversificación te permite repartir el riesgo y aumentar los beneficios potenciales.

En cambio, otros ETF pueden centrarse en sectores o valores de mercado específicos, limitando su alcance.

El amplio alcance de VTI proporciona exposición a varias industrias y empresas, reduciendo la dependencia de valores individuales.

Preguntas más frecuentes

¿Puedo invertir en VTI a través de una cuenta Roth IRA?

Puedes invertir en VTI a través de una cuenta Roth IRA.

Para ello, abre una cuenta Roth IRA con una empresa de corretaje que ofrezca VTI, como Vanguard Brokerage Services.

Financia tu cuenta con aportaciones o transfiere fondos de jubilación existentes.

A continuación, compra acciones VTI a través de la plataforma de intermediación, siguiendo los procedimientos de la correduría.

Antes de invertir, comprueba que conoces los límites de aportación de la cuenta Roth IRA y las normas de elegibilidad.

¿Es VTI una buena inversión para un plan de ahorro universitario?

Si estás pensando en un plan de ahorro universitario, te preguntarás si VTI es una buena inversión.

Como ETF diversificado que sigue el mercado total estadounidense, el VTI ofrece una amplia exposición al mercado.

Con un bajo coeficiente de gastos y una rentabilidad media anual a largo plazo del 8,3%, el VTI puede ser una elección sólida.

Sin embargo, evaluar tus objetivos financieros individuales, tu tolerancia al riesgo y tu horizonte temporal antes de invertir es vital.

También es importante sopesar otras opciones de inversión y estrategias de asignación de activos para crear una cartera completa.

¿Puedo utilizar el VTI en una estrategia de recuperación de pérdidas fiscales?

Puedes utilizar el VTI en una estrategia de captación de pérdidas fiscales para minimizar los impuestos sobre las plusvalías.

Dado que VTI sigue el mercado de renta variable estadounidense en general, es probable que tenga algunas posiciones perdedoras.

Al vender estas posiciones perdedoras, puedes compensar las ganancias de otras inversiones, reduciendo tu responsabilidad fiscal.

Esta estrategia puede ser especialmente útil en una cuenta de corretaje sujeta a impuestos, donde minimizar los impuestos puede ayudarte a conservar una mayor parte de tus beneficios.

¿Con qué frecuencia reequilibra VTI las posiciones de su cartera?

Cuando inviertes en VTI, puede que te preguntes con qué frecuencia reequilibra el fondo las participaciones de su cartera.

VTI utiliza una estrategia de muestreo de índices, lo que significa que no sigue estrictamente el Índice Total del Mercado de EE.UU. CRSP.

En su lugar, reequilibra periódicamente su cartera para mantener una combinación ideal de valores.

Este proceso suele ser trimestral, lo que garantiza que el fondo se mantenga alineado con su índice objetivo y minimiza los errores de seguimiento.

Como inversor, puedes estar seguro de que los gestores de VTI supervisan y ajustan activamente la cartera para mantener su diversificación y rendimiento.

¿Es VTI una inversión adecuada para un horizonte temporal a corto plazo?

Te preguntarás si el VTI es adecuado para un horizonte temporal a corto plazo.

En general, no es recomendable, ya que el VTI está diseñado para inversiones a largo plazo.

La rentabilidad del fondo puede ser volátil a corto plazo, y es posible que no tengas tiempo de aguantar las fluctuaciones del mercado.

Si necesitas acceder rápidamente a tu dinero, considera una inversión más líquida y de menor riesgo.

El VTI es más adecuado para inversores con un horizonte temporal de al menos cinco años, lo que te permitirá beneficiarte del potencial de crecimiento a largo plazo del fondo.

Si quieres conocer otros artículos parecidos a Dividendos en VTI: ETF de Acciones Totales de Vanguard puedes visitar la categoría Inversión.

También te puede interesar: