Para definir un buen Retorno sobre Activos (ROA) y calcularlo eficazmente, divide los ingresos netos por los activos totales. El ROA muestra la eficacia con la que los activos generan beneficios, mejorando el análisis financiero. Compara el ROA con las medias del sector para obtener información, esencial para evaluar el rendimiento. Varios factores influyen en el ROA, como las influencias del sector y los niveles de endeudamiento. Mejora el ROA aumentando los ingresos netos y gestionando los activos con eficiencia. Un buen ROA supera los estándares del sector, lo que refleja una utilización eficaz de los activos. Analiza las tendencias a lo largo del tiempo y ten en cuenta los factores externos para interpretar a fondo el ROA. Comprender el significado del ROA ayuda a optimizar el rendimiento empresarial. Hay más información disponible sobre el papel del ROA en el análisis financiero en profundidad.

- Puntos clave

- Definición y fórmula del ROA

- Importancia del ROA en el análisis empresarial

- Factores que influyen en el ROA

- Optimizar el ROA para obtener mejores resultados

- Interpretación del ROA: ¿Qué constituye un buen ROA?

- Limitaciones del ROA

- Preguntas más frecuentes

- ¿Cómo afecta el tipo de sector a las comparaciones del ROA?

- ¿Puede utilizarse el ROA para comparar empresas de distintos sectores?

- ¿En qué se diferencia el ROA del ROE a la hora de medir el rendimiento de una empresa?

- ¿Cuáles son las limitaciones de utilizar la fórmula básica del ROA?

- ¿Cómo puede ajustarse el ROA de las empresas no financieras para mejorar su precisión?

- Conclusión

Puntos clave

- Un buen ROA supera las medias del sector, lo que indica una utilización eficiente de los activos.

- Fórmula del ROA: Divide los ingresos netos entre los activos totales para evaluar la rentabilidad.

- Analiza las tendencias para evaluar las mejoras en la utilización de los activos a lo largo del tiempo.

- Ten en cuenta los factores externos y la competencia al interpretar el ROA.

- Busca puntos de referencia del sector para comprender qué constituye un buen ROA en un sector específico.

Definición y fórmula del ROA

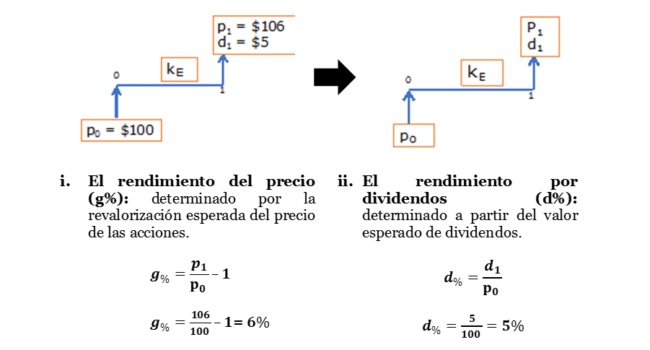

Para empezar a entender el Rendimiento de los Activos (ROA), es esencial comprender la definición y la fórmula de esta métrica financiera. El ROA se calcula dividiendo los ingresos netos de una empresa entre sus activos totales, lo que da una idea de la eficiencia con la que se utilizan los activos para generar beneficios.

Cálculo del ROA: guía paso a paso

Veamos un desglose sencillo de cómo calcular el rendimiento de los activos (ROA).

- Empieza por reunir los datos necesarios: ingresos netos y activos totales.

- Divide los ingresos netos entre los activos totales para obtener el ROA.

- Utiliza la fórmula: ROA = Ingresos netos / Activos totales.

Ten en cuenta los puntos de referencia del sector para comparar.

Recuerda que el ROA refleja la eficacia con la que una empresa genera beneficios a partir de sus activos.

Para calcular la fórmula del rendimiento efectivo de los activos, sigue estos pasos: reúne los ingresos netos y los activos totales, divide los ingresos netos entre los activos totales y analiza el resultado para evaluar la eficiencia de la utilización de los activos.

Lee También

Para un cálculo rápido, utiliza una calculadora de la tasa de rendimiento de los activos disponible en Internet.

Importancia del ROA en el análisis empresarial

Al analizar la salud financiera de una empresa, es esencial evaluar el rendimiento de los activos (ROA), ya que proporciona información sobre la eficiencia con la que la empresa utiliza sus activos para generar beneficios.

Contrastar el ROA con otros ratios financieros puede ofrecer una visión completa del rendimiento de una empresa y ayudar a tomar decisiones de inversión con conocimiento de causa.

Comprender la importancia del ROA en el análisis empresarial te permite evaluar la eficiencia de los activos y la rentabilidad de una empresa en el contexto de su sector.

ROA frente a otros ratios financieros

Comparativamente, el rendimiento de los activos (ROA) es un ratio financiero esencial que desempeña un papel importante en el análisis empresarial, ya que proporciona información sobre la rentabilidad de una empresa en relación con sus activos totales.

Al comparar el ROA con otros ratios financieros, ten en cuenta lo siguiente:

Lee También

- El ROA indica la eficiencia con la que una empresa utiliza sus activos para generar beneficios.

- El ROA tiene en cuenta la deuda de una empresa, a diferencia de la rentabilidad de los fondos propios (ROE).

- El ROA es vital para comprender la eficiencia de los activos de una empresa.

- El ROA varía mucho de un sector a otro, por lo que es esencial compararlo dentro del mismo sector.

- Los cálculos del ROA pueden ajustarse para tener en cuenta los gastos por intereses, ofreciendo una imagen más precisa del rendimiento de una empresa.

Factores que influyen en el ROA

Al analizar el rendimiento de los activos (ROA), hay que tener en cuenta que los distintos sectores pueden influir enormemente en la métrica. Las empresas de distintos sectores distribuyen sus activos de forma diferente, lo que influye en los resultados de su ROA.

Además, el papel de la deuda en los cálculos del ROA es vital, ya que afecta a la eficacia con la que una empresa utiliza sus recursos para generar beneficios.

Influencia del sector en el ROA

Determinados sectores influyen notablemente en el Rendimiento de los Activos (ROA) de una empresa, debido a diversos factores que afectan a la utilización de los activos y a la rentabilidad. Al considerar la influencia de la industria en el ROA, ten en cuenta los siguientes puntos:

- Intensidad de capital: Las industrias con elevadas necesidades de capital pueden tener un ROA más bajo.

- Estacionalidad: Las empresas con una demanda estacional pueden experimentar fluctuaciones en el ROA.

- Tecnología: Las industrias tecnológicas suelen tener un ROA más alto debido al aumento de la eficiencia.

- Regulación: Los sectores muy regulados pueden ver afectado su ROA.

- Competencia: Los sectores competitivos pueden tener un ROA más bajo debido a las presiones sobre los precios.

El papel de la deuda en el cálculo del ROA

El impacto de la deuda en los cálculos del Rendimiento de los Activos (ROA) puede influir enormemente en los resultados financieros de una empresa y en la eficiencia en la utilización de sus activos totales. Al calcular el ROA, es importante tener en cuenta cómo afecta la deuda de una empresa a su rentabilidad global.

Fundamentalmente, cuanto más endeudada esté una empresa, menor puede ser su ROA debido al aumento de los gastos por intereses. Integrar la deuda en la fórmula del ROA proporciona un reflejo más exacto de la eficiencia operativa de una empresa.

Optimizar el ROA para obtener mejores resultados

Para optimizar tu Retorno sobre Activos (ROA) para obtener mejores resultados, céntrate en aumentar tus ingresos netos al tiempo que gestionas eficazmente tus activos totales.

Lee También

Busca formas de racionalizar las operaciones, reducir los gastos innecesarios y maximizar la utilización de tus activos.

Estrategias para mejorar el ROA

Aumenta la rentabilidad de tu empresa aplicando estrategias eficaces para impulsar el rendimiento de los activos (ROA).

Considera los siguientes pasos:

- Optimiza la Utilización de los Activos: Garantiza que los activos se utilicen eficazmente para generar el máximo rendimiento.

- Reduce el exceso de activos: Identifica y elimina los activos redundantes o de bajo rendimiento.

- Recorta costes innecesarios: racionaliza las operaciones para reducir gastos y aumentar la rentabilidad.

- Aumentar las fuentes de ingresos: Explora nuevos mercados o productos para aumentar los ingresos sin elevar sustancialmente los niveles de activos.

- Invertir sabiamente: Asignar recursos a proyectos o activos de alto rendimiento para mejorar el ROA general.

Interpretación del ROA: ¿Qué constituye un buen ROA?

Al evaluar el rendimiento de los activos (ROA), es importante comparar los resultados de la empresa con las medias del sector.

Normalmente se considera que un buen ROA es superior a la media del sector, lo que indica que la empresa utiliza eficazmente sus activos para generar beneficios.

Comparación del ROA con la media del sector

Compara el rendimiento de los activos (ROA) de una empresa con las medias del sector para medir su rendimiento y eficacia en la utilización de los activos para generar beneficios.

Lee También

Al comparar el ROA con las medias del sector, ten en cuenta lo siguiente:

- Analiza la eficiencia con que la empresa utiliza sus activos en comparación con otras del mismo sector.

- Observa las tendencias a lo largo del tiempo para evaluar si la empresa está mejorando la utilización de sus activos.

- Considera los factores externos que pueden influir en las medias del sector y ajusta las expectativas en consecuencia.

- Evalúa el panorama competitivo para comprender cuál es la posición de la empresa respecto a la eficiencia de los activos.

- Busca información en informes y expertos del sector para comprender mejor lo que constituye un buen ROA dentro de ese sector concreto.

Limitaciones del ROA

Al considerar las limitaciones del Rendimiento de los Activos (ROA), es importante reconocer que esta métrica puede no ser directamente comparable entre distintos sectores debido a las variaciones en las estructuras de los activos.

Las empresas de distintos sectores utilizan los activos de forma diferente, lo que afecta a la interpretación del ROA.

Debes ser prudente al utilizar el ROA como herramienta comparativa, especialmente al evaluar empresas que operan en sectores diversos, ya que puede no ofrecer una representación exacta de su rendimiento.

Para abordar las limitaciones del rendimiento de los activos (ROA), ten en cuenta las distintas bases de activos de los distintos sectores, que dificultan su aplicabilidad universal.

Cuando te enfrentes a las deficiencias del ROA, tenlo en cuenta:

Lee También

- Las empresas de distintos sectores tienen estructuras de activos distintas que influyen en el ROA.

- El ROA puede no reflejar con exactitud el rendimiento en sectores con bases de activos diversas.

- La comparación del ROA entre sectores puede ser engañosa debido a la distinta utilización de los activos.

- La eficacia del ROA es limitada cuando se comparan empresas de sectores no relacionados.

- Comprender los matices específicos de cada sector es esencial para interpretar el ROA con precisión.

Preguntas más frecuentes

¿Cómo afecta el tipo de sector a las comparaciones del ROA?

El tipo de sector influye mucho en las comparaciones del ROA. Las empresas de distintos sectores tienen estructuras de activos diferentes, lo que influye en la eficacia con la que utilizan los activos para generar beneficios.

Debido a estas diferencias, el ROA debe compararse dentro del mismo sector. Por ejemplo, las empresas orientadas a los servicios, como los bancos, suelen presentar ROA más elevados que las empresas intensivas en capital, como las empresas de servicios públicos.

Comprender estos matices del sector es crucial a la hora de interpretar y comparar los valores del ROA de distintas empresas.

¿Puede utilizarse el ROA para comparar empresas de distintos sectores?

Para comparar empresas de distintos sectores utilizando el ROA, lo mejor es actuar con cautela debido a la distinta utilización de los activos en los distintos sectores. El ROA depende en gran medida de la industria, y los distintos sectores tienen bases de activos diferentes.

Comparar el ROA entre sectores puede no proporcionar información precisa debido a estas diferencias. Céntrate en comparar empresas del mismo sector para hacer evaluaciones significativas de la eficiencia y la rentabilidad de los activos. Este enfoque garantiza una evaluación más fiable del rendimiento financiero.

¿En qué se diferencia el ROA del ROE a la hora de medir el rendimiento de una empresa?

El ROA mide la eficiencia de los activos de una empresa a la hora de generar beneficios, mientras que el ROE sólo se centra en los fondos propios.

El ROA tiene en cuenta la deuda de una empresa, mostrando su grado de apalancamiento, a diferencia del ROE. Cuando una empresa se endeuda más, su ROE supera al ROA.

Ten en cuenta que el ROA no puede utilizarse en distintos sectores debido a las diferentes bases de activos. Comprender estas diferencias ayuda a evaluar lo bien que una empresa utiliza sus recursos para crear valor.

¿Cuáles son las limitaciones de utilizar la fórmula básica del ROA?

Para comprender las limitaciones del uso de la fórmula básica del ROA, considera que no es adecuada para comparar empresas de distintos sectores debido a las diferentes bases de activos. Esto se debe a que las industrias emplean los activos de forma diferente.

Los analistas suelen considerar que la fórmula es más adecuada para los bancos, donde los balances reflejan con precisión el valor de los activos. En el caso de las empresas no financieras, la comparación que hace la fórmula del ROA entre los rendimientos de los fondos propios y los activos totales financiados tanto con deuda como con fondos propios puede resultar incoherente.

¿Cómo puede ajustarse el ROA de las empresas no financieras para mejorar su precisión?

Para ajustar el ROA a las empresas no financieras, considera la posibilidad de volver a añadir los gastos por intereses a los ingresos netos de la fórmula. Esto ayuda a alinear los rendimientos de los inversores de capital con los activos financiados por los proveedores de deuda y capital.

Dos variaciones incluyen la incorporación de los gastos por intereses netos de impuestos en el numerador. Al hacer esto, la fórmula del ROA resultante proporciona un reflejo más exacto de la rentabilidad de la empresa teniendo en cuenta su estructura de capital y sus fuentes de financiación.

Conclusión

En resumen, conocer a fondo el rendimiento de los activos (ROA) es crucial para evaluar la rentabilidad de una empresa en relación con sus activos totales. Calculando el ROA y comparándolo dentro del mismo sector, los inversores pueden tomar decisiones bien informadas sobre dónde asignar sus recursos.

Ten en cuenta los factores que influyen en el ROA, optimiza el rendimiento e interpreta los resultados para determinar qué constituye un buen ROA. Recuerda las limitaciones del ROA cuando realicescomparaciones entre sectores para obtener un análisis exhaustivo.

Si quieres conocer otros artículos parecidos a Cómo definir un buen rendimiento de los activos (ROA) y cuál es su fórmula puedes visitar la categoría Inversión.

También te puede interesar: