Cuando busques préstamos personales en 2024, ten en cuenta que las tasas de interés pueden variar debido a las condiciones del mercado y puntajes de crédito. Aprovechar servicios en línea como Achieve for convenience es sabio, ya que ofrecen aprobaciones rápidas y desembolso de fondos. Factores como el puntaje de crédito, el monto del préstamo y los ingresos afectan las tasas, siendo que los buenos puntajes de crédito suelen garantizar tasas más bajas. El servicio al cliente, como el modelo híbrido de Achieve, garantiza una comunicación eficiente. Comprender factores de aprobación como los puntajes de crédito y los codeudores es clave. Achieve requiere un puntaje de crédito mínimo de 620 y comprobantes de ingresos. Explora los detalles más a fondo para tomar decisiones financieras bien informadas en 2024.

- Principales puntos a recordar

- Tendencias de préstamos personales en 2024

- Comparando tasas de préstamos personales

- Servicio al Cliente en Préstamos Personales

- Factores que influyen en la aprobación de préstamos

- Entendiendo las características de un préstamo

- Evaluando la reputación del prestamista

- Preguntas frecuentes

- ¿Se pueden utilizar los préstamos personales de Achieve para gastos educativos?

- ¿Están disponibles los préstamos personales de Achieve en los 50 estados?

- ¿Los préstamos personales de Achieve tienen un período de gracia para pagos atrasados?

- ¿Qué sucede si incumplir con un préstamo personal de Achieve?

- ¿Los préstamos personales de Achieve son elegibles para aplazamiento o indulgencia?

- Conclusión

Principales puntos a recordar

A continuación se muestra una exhaustiva tabla comparativa que examina varios aspectos de los préstamos personales en 2024, incluidas las tasas de interés, los servicios en línea, las opiniones de los clientes, los criterios de elegibilidad y las características del préstamo. Esta comparación detallada tiene como objetivo brindar una comprensión integral para los prestatarios.

| Aspecto | Detalle | Notas |

|---|---|---|

| Tasas de Interés | Varían según las condiciones del mercado y la puntuación crediticia del prestatario | Esencial comparar tasas para obtener la mejor oferta |

| Servicios en Línea | Ofrecen aplicación conveniente, aprobaciones rápidas, desembolso de fondos | Factor clave para quienes buscan eficiencia y rapidez |

| Opiniones de los Clientes | Críticas para evaluar la calidad del servicio y la confiabilidad | Siempre leer opiniones antes de comprometerse con un prestamista |

| Puntuación de Crédito Mínima | Requiere una puntuación mínima de 620 | Indica la tolerancia al riesgo del prestamista y el prestatario objetivo |

| Comprobante de Ingresos | Necesario para la aprobación del préstamo | Verifica la capacidad del prestatario para pagar el préstamo |

| Características del Préstamo | Comprensión de tasas fijas vs. variables, tarifas asociadas | Ayuda a los prestatarios a elegir la opción de préstamo más adecuada |

| Tiempo de Aprobación | Varía de un prestamista a otro | Importante para prestatarios que necesitan fondos urgentemente |

| Plazos de Pago | Opciones flexibles disponibles según el prestamista | Afecta el costo total del préstamo y los pagos mensuales |

| Tarifas y Penalizaciones | Incluye tarifas de originación, penalidades por pagos atrasados y tarifas por pago anticipado | Pueden impactar significativamente el costo de pedir prestado |

| Soporte al Cliente | Disponibilidad y calidad de soporte ofrecido por los prestamistas | Crucial para resolver problemas y obtener orientación durante el término del préstamo |

_"Esta tabla comparativa explora minuciosamente los matices de los préstamos personales en 2024, enfatizando la importancia de las tasas de interés, la conveniencia de los servicios en línea, el valor de las opiniones de los clientes y la naturaleza crítica de las características del préstamo. Sirve como una guía esencial para los prestatarios que navegan por las complejidades de asegurar un préstamo personal."_

Tendencias de préstamos personales en 2024

Descubre el impacto de las tasas de interés y la creciente popularidad de los servicios en línea en la industria de los préstamos personales.

Los cambios en las tasas de interés pueden afectar en gran medida el costo de pedir prestado dinero y la accesibilidad general de los préstamos personales para los consumidores.

Además, la conveniencia y accesibilidad de las plataformas en línea están moldeando la forma en que los prestatarios interactúan con los prestamistas y gestionan sus solicitudes de préstamo.

Lee También

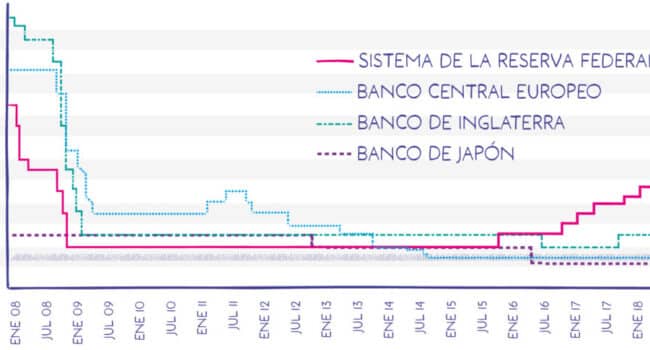

Impacto de las tasas de interés

Cuando se reflexiona sobre las tendencias de préstamos personales, es importante comprender cómo las tasas de interés impactan las decisiones financieras de los prestatarios. Aquí hay cuatro puntos clave para tener en cuenta:

- Fluctuaciones de las Tasas de Interés: Las tasas de interés pueden cambiar según las condiciones del mercado, lo que afecta el costo de pedir prestado dinero.

- Impacto en los Pagos Mensuales: Tasas de interés más altas pueden resultar en pagos mensuales más elevados, haciendo que los préstamos sean más costosos con el tiempo.

- Importancia del Puntaje de Crédito: Tu puntaje de crédito juega un papel significativo en la tasa de interés para la que calificas; mantener un buen puntaje de crédito puede ahorrarte dinero en intereses.

- Comparación de Tasas: Buscar las mejores tasas de interés es vital para asegurarte de obtener los términos más favorables para tus necesidades de préstamo personal.

Popularidad de los Servicios en Línea

Al considerar las tendencias de préstamos personales, comprender la creciente popularidad de los servicios en línea es fundamental para tomar decisiones financieras informadas.

Los servicios en línea para préstamos personales han experimentado un aumento significativo en los últimos años debido a su comodidad y accesibilidad. Muchos prestatarios ahora prefieren la facilidad de solicitar préstamos desde la comodidad de sus hogares, evitando visitas en persona que consumen mucho tiempo a los bancos tradicionales.

Las plataformas en línea a menudo ofrecen procesos de solicitud simplificados, aprobaciones rápidas y desembolso rápido de fondos directamente a tu cuenta bancaria. Además, estos servicios proporcionan una gran cantidad de información, lo que te permite comparar múltiples opciones de préstamos, verificar tasas de interés y revisar términos y condiciones sin esfuerzo.

Adoptar los servicios en línea puede simplificar la experiencia de pedir prestado y empoderarte para tomar decisiones bien informadas sobre tus necesidades financieras.

Comparando tasas de préstamos personales

Al evaluar las tasas de préstamos personales, es crucial tener en cuenta los factores que pueden afectar las tasas que se te ofrecen. Tu puntaje de crédito, ingresos, monto del préstamo y plazo de pago juegan un papel en la determinación de la tasa de interés que recibirás.

Lee También

Para asegurar la mejor tasa posible, esfuérzate por mejorar tu puntaje de crédito, proporcionar pruebas de ingresos estables y comparar para encontrar al prestamista que ofrezca las tasas más competitivas para tu perfil financiero.

Factores que afectan las tasas

Los factores que influyen en las tasas de préstamos personales pueden variar considerablemente entre prestamistas, lo que afecta el costo total de endeudamiento para posibles solicitantes. Para entender por qué difieren las tasas, considere estos aspectos clave:

- Puntaje de crédito: Un puntaje de crédito más alto a menudo conduce a tasas de interés más bajas, ya que significa un menor riesgo para el prestamista.

- Monto del préstamo: Los montos de préstamo más grandes pueden venir con tasas más bajas, pero algunos prestamistas ofrecen mejores tasas para préstamos más pequeños.

- Plazo del préstamo: Los plazos de préstamo más cortos generalmente tienen tasas más bajas en comparación con plazos más largos.

- Ingresos y relación deuda-ingresos: Los prestamistas evalúan sus ingresos y deudas existentes para determinar su capacidad de pago, lo que afecta la tasa de interés ofrecida.

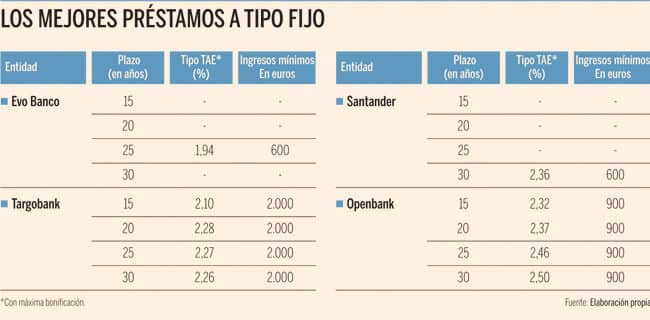

Cómo obtener la mejor tasa

Para asegurar la mejor tasa en un préstamo personal, es importante comparar las tasas ofrecidas por diferentes prestamistas y considerar los factores clave que influyen en el costo de endeudamiento.

Comienza investigando varios prestamistas y sus actuales tasas de interés. Examina si las tasas fijas o variables se ajustan mejor a tus necesidades. Verifica si hay descuentos disponibles por criterios específicos como establecer pagos automáticos o tener un codeudor.

Analiza las tarifas asociadas con el préstamo, como tarifas de origen o penalizaciones por pago anticipado. Recuerda que tu puntuación de crédito juega un papel significativo en la tasa de interés que te ofrecerán.

Servicio al Cliente en Préstamos Personales

Al contemplar el servicio al cliente en préstamos personales, es importante considerar los beneficios y desventajas de los servicios digitales frente a los servicios tradicionales.

Lee También

Los servicios digitales ofrecen conveniencia y rapidez, mientras que los servicios tradicionales pueden brindar un toque más personalizado.

Además, las reseñas de los clientes juegan un papel significativo en la evaluación de la calidad del servicio proporcionado por los proveedores de préstamos personales.

Servicios Digitales vs. Servicios Tradicionales

El servicio al cliente de Achieve demuestra una combinación de enfoques digitales y tradicionales en el ámbito de los préstamos personales. Al interactuar con el servicio al cliente de Achieve, es posible que experimentes lo siguiente:

- Mensajería en línea: Comunícate con el equipo de servicio al cliente de Achieve a través de la mensajería en línea para obtener respuestas rápidas y una comunicación conveniente.

- Soporte telefónico: Utiliza el soporte telefónico de Achieve para obtener asistencia más inmediata e interacciones personalizadas con los representantes del servicio al cliente.

- Falta de chat en vivo: Ten en cuenta que Achieve actualmente no ofrece chat en vivo en su sitio web, una práctica común en la industria.

- Enfoque híbrido: Benefíciate del modelo híbrido de servicio al cliente de Achieve, que combina la eficiencia de la comunicación digital con el toque personal del soporte telefónico tradicional para una experiencia de servicio integral.

Importancia de las Reseñas de Clientes

La importancia de las reseñas de los clientes en el ámbito de los préstamos personales no puede ser exagerada, ya que moldean percepciones e influencian decisiones para los posibles prestatarios. Las reseñas ofrecen información sobre la calidad del servicio al cliente, la capacidad de respuesta y los niveles generales de satisfacción experimentados por los prestatarios.

Las reseñas positivas pueden infundir confianza en un prestamista, indicando un proceso de solicitud sin problemas, una comunicación clara y un soporte eficiente. Por otro lado, las reseñas negativas pueden resaltar problemas como una asistencia deficiente, respuestas tardías o tarifas inesperadas, sirviendo como señales de alerta para posibles solicitantes.

Factores que influyen en la aprobación de préstamos

Al solicitar un préstamo personal, factores clave que influyen en la aprobación incluyen tu puntuación de crédito y el posible papel de codeudores. Los prestamistas a menudo tienen requisitos mínimos de puntuación de crédito para calificar para un préstamo, por lo que mantener una buena puntuación de crédito es esencial.

Lee También

Además, tener un codeudor puede aumentar tus posibilidades de aprobación e incluso ayudarte a asegurar mejores tasas en tu préstamo.

Requisitos de puntuación crediticia

Una buena puntuación de crédito es esencial para calificar para un préstamo personal con Achieve. Achieve requiere una puntuación de crédito mínima de 620 para la aprobación del préstamo.

Además de una puntuación de crédito, deberás proporcionar prueba de ingresos, tu número de Seguro Social, prueba de identidad y detalles sobre tu estado laboral. Cumplir con el requisito de puntuación de crédito es solo el primer paso; otros factores de tu informe crediticio y finanzas personales también pueden influir en la aprobación de tu solicitud.

Es importante asegurarte de que tu solicitud esté completa y responder rápidamente a cualquier solicitud de información adicional para agilizar el proceso. Achieve valora la responsabilidad financiera y utiliza tu puntuación de crédito como un factor clave para determinar tu elegibilidad para un préstamo personal.

Rol de los co-solicitantes

Considerar a un co-solicitante para tu solicitud de préstamo personal Achieve podría tener un gran impacto en tus posibilidades de aprobación y en los términos que recibas. Añadir un co-prestatario puede ayudarte a calificar para un monto de préstamo más alto y posiblemente asegurar una tasa de interés más baja. A continuación se muestra un desglose de cómo tener un co-solicitante puede influir en tu solicitud de préstamo:

| Factores | Impacto | Explicación |

|---|---|---|

| Probabilidades de Aprobación | Aumento | La solidez crediticia de un co-solicitante puede reforzar tu solicitud, aumentando las posibilidades de aprobación. |

| Monto del Préstamo | Posible Aumento | Con un co-prestatario, podrías calificar para un monto de préstamo mayor, lo que brinda más flexibilidad financiera. |

| Tasa de Interés | Posible Disminución | Agregar un co-prestatario con buen crédito puede resultar en una tasa de interés más baja, ahorrándote dinero a largo plazo. |

Entendiendo las características de un préstamo

Al considerar préstamos personales, es crucial entender características clave como tasas fijas versus variables, así como cualquier tarifa y penalidad asociada.

Lee También

Conocer las diferencias entre tasas fijas y variables puede ayudarte a elegir la opción más adecuada para tu situación financiera.

Estar al tanto de posibles tarifas y penalidades puede evitar costos inesperados en el futuro.

Tasas Fijas vs. Tasas Variables

Entender la diferencia entre tasas fijas y variables es esencial al considerar las características de un préstamo para tus necesidades financieras. Al elegir entre ambas, ten en cuenta los siguientes puntos:

- Tasas Fijas:

- Ofrecen estabilidad con una tasa de interés consistente durante todo el plazo del préstamo.

- Proporcionan pagos mensuales predecibles que no cambian.

- Tasas Variables:

- Pueden fluctuar basadas en condiciones del mercado, lo que potencialmente resulta en cambios en tus pagos mensuales.

- Ofrecen la posibilidad de tasas iniciales más bajas pero con el riesgo de que las tasas aumenten en el futuro.

Tarifas y Penalizaciones a tener en cuenta

Mantente atento a posibles tarifas y penalizaciones que puedan afectar tu experiencia de préstamo al explorar las opciones de préstamos personales de Achieve. Achieve cobra una tarifa de originación que oscila entre el 1.99% y el 6.99% del monto de tu préstamo, lo que puede sumar sumas significativas. Ten en cuenta este costo, ya que puede afectar la cantidad total que reembolsas.

Además, aunque Achieve no tiene penalizaciones por pago anticipado, es esencial entender los términos relacionados con los pagos tardíos o fondos insuficientes. Las tarifas por pagos tardíos o penalizaciones por pagos devueltos podrían aumentar el costo total de tu préstamo.

Evaluando la reputación del prestamista

Al evaluar la reputación de un prestamista, es esencial leer entre líneas en las reseñas y considerar las medidas de confianza y seguridad. Busque comentarios que hablen sobre transparencia, fiabilidad, y cómo el prestamista protege su información personal y financiera.

La confianza y seguridad son fundamentales al elegir un prestamista para sus necesidades de préstamos personales.

Leyendo entre líneas de las reseñas

Para evaluar la reputación de un prestamista, explora las reseñas de los clientes en busca de perspicaces percepciones más allá de las evaluaciones superficiales. Al leer entre líneas de las reseñas, considera lo siguiente para obtener una comprensión más profunda:

- Busca temas consistentes: Presta atención a los comentarios recurrentes en múltiples reseñas para identificar aspectos positivos o negativos comunes.

- Considera el contexto: Comprende las circunstancias de cada revisor para evaluar la relevancia de sus comentarios para tu situación.

- Evalúa los tiempos de respuesta: Verifica cómo el prestamista aborda y resuelve los problemas planteados en las reseñas para evaluar su compromiso con la satisfacción del cliente.

- Escudriña el lenguaje y tono: Analiza el lenguaje utilizado en las reseñas para medir el nivel de satisfacción o insatisfacción, lo que te ayudará a formar una imagen más precisa de la calidad del servicio del prestamista.

Confianza y Medidas de Seguridad

Evalúe la reputación de Achieve examinando sus medidas de confianza y seguridad, esenciales para evaluar la credibilidad y confiabilidad del prestamista. Achieve implementa protocolos de seguridad sólidos para proteger su información personal y financiera durante el proceso de solicitud de préstamo. Al utilizar tecnología de encriptación y almacenamiento seguro de datos, Achieve garantiza que sus datos sensibles permanezcan confidenciales y protegidos contra accesos no autorizados.

Además, las políticas transparentes y los canales de comunicación claros de Achieve contribuyen a construir confianza con los prestatarios. Las reseñas de clientes a menudo resaltan el compromiso de Achieve con mantener un entorno de préstamos seguro y confiable, enfatizando la importancia de sentirse seguro al confiar transacciones financieras a un prestamista. Al priorizar las medidas de confianza y seguridad, Achieve tiene como objetivo proporcionar una experiencia de préstamo confiable y fiable para sus clientes.

Preguntas frecuentes

¿Se pueden utilizar los préstamos personales de Achieve para gastos educativos?

Los préstamos personales de Achieve generalmente se pueden utilizar para una variedad de propósitos, como la consolidación de deudas, mejoras en el hogar, bodas y más.

Sin embargo, no hay una mención específica sobre el uso de los préstamos personales de Achieve para gastos educativos.

Es crucial revisar los términos del préstamo y las pautas proporcionadas por Achieve para confirmar que los gastos educativos son un uso aprobado de los fondos antes de proceder.

¿Están disponibles los préstamos personales de Achieve en los 50 estados?

Los préstamos personales de Achieve están disponibles en los 50 estados. Puedes acceder a estos préstamos a nivel nacional, brindándote opciones financieras sin importar tu ubicación dentro de los Estados Unidos. Esta amplia disponibilidad garantiza que personas en todo el país puedan beneficiarse de los productos y servicios de préstamos de Achieve.

Por lo tanto, ya sea que residas en la Costa Este, Costa Oeste o en cualquier lugar intermedio, los préstamos personales de Achieve están a tu alcance.

¿Los préstamos personales de Achieve tienen un período de gracia para pagos atrasados?

Los préstamos personales de Achieve normalmente no ofrecen un período de gracia para los pagos atrasados. Es importante hacer los pagos a tiempo para evitar posibles penalizaciones o impactos negativos en tu puntuación de crédito.

Si anticipas dificultades para realizar un pago, es aconsejable contactar al equipo de servicio al cliente de Achieve de inmediato para discutir posibles opciones o soluciones. Priorizar los pagos oportunos puede ayudarte a mantener una situación financiera positiva.

¿Qué sucede si incumplir con un préstamo personal de Achieve?

Si incumples con un préstamo personal de Achieve, tu puntaje crediticio se verá afectado negativamente y es posible que el préstamo sea enviado a una agencia de cobranza. Esto puede resultar en acciones legales o en el embargo de sueldo para recuperar el saldo pendiente.

Es importante comunicarte con Achieve si estás enfrentando dificultades financieras para explorar posibles soluciones y evitar caer en mora. Considera ponerte en contacto para discutir opciones de pago que puedan ayudarte a evitar consecuencias graves.

¿Los préstamos personales de Achieve son elegibles para aplazamiento o indulgencia?

Los préstamos personales de Achieve generalmente no ofrecen opciones de aplazamiento o indulgencia. Es importante revisar los términos y condiciones específicos de tu contrato de préstamo para entender las opciones de pago disponibles en caso de dificultades financieras.

Comunícate directamente con el servicio al cliente de Achieve para explorar cualquier alternativa o asistencia que puedan ofrecer durante momentos difíciles.

Conclusión

Para concluir, al contemplar un préstamo personal en 2024, es crucial:

- Mantenerse informado sobre las tendencias actuales.

- Comparar tasas diligentemente.

- Priorizar un excelente servicio al cliente.

- Entender los factores de aprobación.

- Evaluar la reputación del prestamista.

Al seguir estos pasos, puedes optimizar tu proceso de solicitud de préstamo y asegurar el préstamo personal adecuado para tus necesidades financieras.

Toma decisiones bien informadas para garantizar un resultado exitoso que cumpla con tus requerimientos específicos en el cambiante panorama de los préstamos personales en 2024.

Si quieres conocer otros artículos parecidos a Préstamos personales 2024: tasas, servicio y opiniones puedes visitar la categoría Préstamos.

También te puede interesar: