Al considerar un seguro de vida permanente, encontrarás tres tipos principales: el seguro de vida entera, el seguro de vida universal y el seguro de vida variable. El seguro de vida entera combina un beneficio por fallecimiento y ahorros, ofreciendo una cobertura de por vida con crecimiento del valor en efectivo. El seguro de vida universal brinda flexibilidad en las primas y potenciales ganancias de intereses. El seguro de vida variable permite la inversión del valor en efectivo para obtener mayores retornos. Los beneficios incluyen cobertura de por vida, ventajas fiscales y posible crecimiento del mercado. Cada tipo se adapta a diferentes objetivos financieros y tolerancias al riesgo. Elegir el adecuado se alinea con tus objetivos a largo plazo. Explorar estas opciones puede orientarte hacia un futuro financiero seguro.

- Cuadro descriptivo

- Resumen del Seguro de Vida Permanente

- Diferentes tipos de seguros de vida permanente

- Beneficios fiscales del seguro de vida permanente

- Componente de Valor en Efectivo Explicado

- Seguro de vida permanente vs. Seguro de vida a término

- Convirtiendo un seguro temporal en un seguro permanente

- Elegir el seguro de vida permanente adecuado

- Preguntas Frecuentes

- ¿Se puede personalizar el monto del beneficio por fallecimiento en las pólizas de seguro de vida permanente?

- ¿Hay alguna penalización por rendirse temprano de una póliza de seguro de vida permanente?

- ¿Qué sucede con el valor en efectivo de una póliza de seguro de vida permanente al fallecer?

- ¿Se pueden nombrar varios beneficiarios en una póliza de seguro de vida permanente?

- ¿Hay un período de espera antes de poder acceder al valor en efectivo de una póliza de seguro de vida permanente?

- Conclusión

Cuadro descriptivo

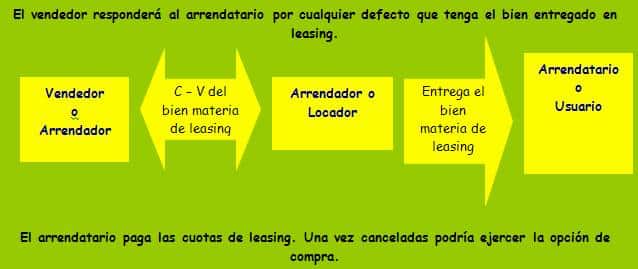

A continuación se muestra una tabla comparativa exhaustiva que destaca las características distintivas, beneficios y consideraciones de varios tipos de pólizas de seguros de vida permanentes: seguro de vida entera, seguro de vida universal y seguro de vida variable.

| Característica | Seguro de Vida Entera | Seguro de Vida Universal | Seguro de Vida Variable |

|---|---|---|---|

| Duración de la Cobertura | De por vida | De por vida | De por vida |

| Flexibilidad de la Prima | Fija | Flexible | Flexible |

| Acumulación de Valor en Efectivo | Sí, a una tasa garantizada | Sí, la tasa de interés puede variar | Sí, depende del rendimiento del mercado |

| Opción de Inversión para el Valor en Efectivo | No | No | Sí, en opciones de inversión seleccionadas |

| Potencial para Rendimientos Más Altos | Menor debido a la tasa de crecimiento garantizada | Moderado, dependiendo de las tasas de interés | Mayor, vinculado al rendimiento del mercado |

| Nivel de Riesgo | Bajo | Moderado | Alto, debido a los riesgos de inversión |

| Opciones de Préstamo | Sí, contra el valor en efectivo | Sí, contra el valor en efectivo | Sí, contra el valor en efectivo |

| Costos de la Prima | Inicialmente más altos debido a la cobertura de por vida y los beneficios en efectivo | Pueden ajustarse, potencialmente inferiores a los de vida entera | Pueden variar considerablemente, a menudo más altos debido a las opciones de inversión |

| Beneficio por Fallecimiento | Fijo y garantizado | Flexible, se puede ajustar según los términos de la póliza | Variable, depende del rendimiento de la inversión pero tiene un mínimo garantizado |

| Ventajas Fiscales | Crecimiento diferido de impuestos, préstamos libres de impuestos, beneficio por fallecimiento libre de impuestos | Crecimiento diferido de impuestos, préstamos libres de impuestos, beneficio por fallecimiento libre de impuestos | Crecimiento diferido de impuestos, préstamos libres de impuestos, beneficio por fallecimiento libre de impuestos |

| Adecuación | Ideal para aquellos que buscan estabilidad y crecimiento garantizado | Adecuado para aquellos que necesitan flexibilidad con primas y beneficios | Ideal para aquellos dispuestos a aceptar un mayor riesgo para posibles rendimientos más altos |

*Esta extensa tabla contrasta aspectos clave de los seguros de vida entera, vida universal y vida variable, aclarando su duración de la cobertura, flexibilidad de la prima, acumulación de valor en efectivo y opciones de inversión, entre otros. Destaca el equilibrio entre estabilidad, flexibilidad y potencial para rendimientos más altos, guiando a las personas para tomar decisiones informadas sobre seguros de vida permanentes.*

Resumen del Seguro de Vida Permanente

Al considerar un seguro de vida permanente, es esencial comprender los beneficios de las pólizas de vida entera y las ventajas del seguro de vida universal. El seguro de vida entera garantiza una tasa de crecimiento del valor en efectivo, brindando una sensación de seguridad financiera.

Por otro lado, el seguro de vida universal ofrece más flexibilidad en los pagos de primas y gana interés basado en las tasas de mercado.

Beneficios del Seguro de Vida Entera

El seguro de vida entera ofrece una solución financiera completa y a largo plazo al combinar un beneficio por fallecimiento con un componente de ahorro que crece a una tasa garantizada. Como titular de una póliza en busca de un seguro de vida permanente, usted se beneficia de la seguridad de saber que su cobertura nunca caducará siempre y cuando pague las primas.

Lee También

Con el seguro de vida entera, puede acumular un valor en efectivo con el tiempo, al cual puede acceder a través de préstamos de la póliza o retiros para cubrir gastos como facturas médicas o costos de educación. Además, el valor en efectivo de una póliza de vida entera crece de manera diferida en impuestos, lo que le permite potencialmente disfrutar de ventajas fiscales.

Si bien las primas del seguro de vida entera son más altas que las del seguro de vida a término, el componente de ahorro adicional y la cobertura de por vida lo convierten en una opción valiosa a tener en cuenta.

Ventajas del Seguro de Vida Universal

El seguro de vida universal ofrece opciones de prima flexibles y ganancias basadas en el mercado, lo que lo distingue como una elección versátil de seguro de vida permanente. Este tipo de póliza te permite ajustar tus pagos de prima y beneficios por fallecimiento a medida que cambia tu situación financiera.

Con el seguro de vida universal, tienes el potencial de ganar intereses basados en el rendimiento del mercado, brindando la oportunidad para que el valor en efectivo aumente con el tiempo. Además, puedes utilizar el valor en efectivo para pagar primas o solicitar préstamos para diversas necesidades como gastos médicos o costos educativos.

La capacidad de adaptar tu póliza para satisfacer tus necesidades cambiantes y acumular valor en efectivo potencialmente hace que el seguro de vida universal sea una opción atractiva para aquellos que buscan flexibilidad y crecimiento potencial dentro de su cobertura de seguro de vida.

Diferentes tipos de seguros de vida permanente

Al considerar diferentes tipos de seguros de vida permanente, es esencial entender las características del seguro de vida entera. El seguro de vida entera ofrece un crecimiento garantizado del valor en efectivo.

Lee También

La mecánica del seguro de vida universal proporciona flexibilidad en los pagos de primas y tasas de interés basadas en el mercado.

Por último, los aspectos únicos del seguro de vida variable te permiten invertir el valor en efectivo en varios instrumentos financieros, ampliando tus posibles rendimientos.

Características del seguro de vida entera

Considerado como una de las formas más tradicionales de seguro de vida permanente, el seguro de vida entera ofrece una combinación de un beneficio por fallecimiento y un componente de ahorro que crece a una tasa garantizada. Con el seguro de vida entera, sus primas permanecen iguales a lo largo de la vida de la póliza.

El valor en efectivo de la póliza crece constantemente con el tiempo, proporcionando un nivel de seguridad financiera. Además, el seguro de vida entera garantiza un beneficio por fallecimiento para sus beneficiarios al momento de su fallecimiento. Este tipo de seguro también puede servir como una inversión a largo plazo, ofreciendo estabilidad y predictibilidad.

El seguro de vida entera es una opción confiable para aquellos que buscan una cobertura de por vida con el beneficio adicional de acumular valor en efectivo con el tiempo.

Comprendiendo el seguro de vida universal

Para obtener un sólido entendimiento del seguro de vida universal, explora sus características únicas que lo diferencian de otros tipos de pólizas de seguro de vida permanente.

Lee También

- Ofrece opciones de primas flexibles

- Permite ajustes al beneficio por fallecimiento

- Proporciona potencial de crecimiento del valor en efectivo basado en las tasas de interés del mercado

- Permite al titular de la póliza utilizar el valor en efectivo acumulado para préstamos o retiros

Explorando el Seguro de Vida Variable

Explorar el Seguro de Vida Variable revela un tipo único de seguro de vida permanente que ofrece opciones de inversión ampliadas en comparación con las pólizas tradicionales de vida entera y vida universal. Con el seguro de vida variable, tienes la oportunidad de invertir el valor en efectivo en fondos mutuos y otros instrumentos financieros, potencialmente aumentando el crecimiento de tu póliza. Este tipo de póliza permite más flexibilidad y control sobre cómo se asigna el valor en efectivo, dándote la posibilidad de potencialmente obtener rendimientos más altos basados en el rendimiento del mercado.

Sin embargo, es importante tener en cuenta que con estas opciones de inversión ampliadas viene un nivel más alto de riesgo, ya que el valor en efectivo está sujeto a fluctuaciones del mercado. Antes de decidirte por un seguro de vida variable, asegúrate de considerar cuidadosamente tu tolerancia al riesgo y objetivos de inversión.

Beneficios fiscales del seguro de vida permanente

Optar por un seguro de vida permanente puede brindarte un tratamiento fiscal favorable debido al crecimiento del valor en efectivo sobre una base diferida de impuestos. Aquí hay algunos beneficios fiscales del seguro de vida permanente:

- El valor en efectivo crece de forma diferida de impuestos

- No se pagan impuestos sobre las ganancias siempre y cuando el dinero permanezca en la póliza

- Los retiros hasta el total de las primas pagadas no están gravados

- Sacar el valor en efectivo a través de un retiro o préstamo puede reducir el beneficio por fallecimiento futuro para los herederos

Estas ventajas fiscales hacen del seguro de vida permanente una opción valiosa para aquellos que buscan proteger financieramente a sus seres queridos mientras también disfrutan de posibles beneficios fiscales.

Componente de Valor en Efectivo Explicado

En lo que respecta a las pólizas de seguros de vida permanentes, el componente de valor en efectivo juega un papel esencial. Este componente te permite acceder a los fondos que has acumulado con el tiempo a través de la póliza.

Puedes optar por tomar un préstamo contra el valor en efectivo o hacer un retiro según sea necesario.

Lee También

Accediendo al valor en efectivo: préstamos y retiros

Para acceder al valor en efectivo de tu póliza de seguro de vida permanente, puedes optar por tomar un préstamo o hacer retiros del componente de ahorro de la póliza.

- Tomar un préstamo te permite pedir prestado contra el valor en efectivo de tu póliza.

- Hacer retiros directamente del valor en efectivo puede ayudarte a cubrir gastos como facturas médicas o costos educativos.

- Se cobra interés sobre los préstamos pendientes del valor en efectivo, lo que afecta la cantidad total adeudada.

- Los retiros o préstamos pendientes pueden reducir el beneficio por fallecimiento futuro para tus beneficiarios.

Seguro de vida permanente vs. Seguro de vida a término

Al considerar el seguro de vida permanente frente al seguro de vida a plazo, la diferencia clave radica en la duración de la cobertura. El seguro de vida permanente brinda cobertura durante toda su vida, mientras que el seguro de vida a plazo solo cubre un período específico.

Si bien las pólizas permanentes tienen primas más altas debido a su componente de ahorro, ofrecen protección de por vida y un potencial crecimiento del valor en efectivo, lo que las hace ideales para la planificación financiera a largo plazo.

Principales diferencias y consideraciones

Entender las diferencias clave y los factores entre un seguro de vida permanente y un seguro a término es esencial al seleccionar la cobertura más adecuada para tus necesidades y metas financieras. Al decidir entre las dos opciones, aquí tienes algunos puntos importantes a tener en cuenta:

- Duración de la Cobertura: El seguro de vida permanente dura toda la vida, mientras que el seguro a término te cubre por un período específico.

- Costos de la Prima: Las pólizas permanentes tienen primas más altas debido al componente de ahorro, mientras que las pólizas a término son más asequibles.

- Valor en Efectivo: Las pólizas permanentes acumulan valor en efectivo con el tiempo, el cual se puede retirar o tomar prestado. Las pólizas a término no tienen un componente de valor en efectivo.

- Metas Financieras: Reflexiona sobre tus objetivos financieros a largo plazo al elegir entre un seguro de vida permanente y un seguro a término.

Convirtiendo un seguro temporal en un seguro permanente

Considera convertir tu póliza de seguro de vida a término en una opción de cobertura permanente para asegurar una protección continua para tus seres queridos más allá del plazo inicial. La conversión te permite mantener la cobertura sin preocuparte por que la póliza venza. Es una forma sencilla de cambiar de una protección temporal a una protección de por vida para tus beneficiarios.

Al convertir, también puedes aprovechar el componente de ahorro y el potencial crecimiento del valor en efectivo que ofrece el seguro de vida permanente. Ten en cuenta que si bien las primas para la cobertura permanente son más altas, los beneficios de la protección continua y la acumulación potencial de ahorros pueden superar los costos a largo plazo.

Lee También

Antes de tomar una decisión, compara las opciones disponibles y consulta con tu proveedor de seguros para garantizar una transición sin problemas.

Elegir el seguro de vida permanente adecuado

Al elegir el seguro de vida permanente adecuado, considere factores como sus objetivos financieros, presupuesto y necesidades a largo plazo.

Evaluar el crecimiento del valor en efectivo, la flexibilidad de la prima y las opciones de inversión de diferentes tipos de pólizas permanentes es esencial.

Asegúrese de comparar varios proveedores de seguros para obtener la mejor cobertura que se alinee con sus requisitos y preferencias específicos.

Factores a considerar

Para elegir la póliza adecuada de seguro de vida permanente, evalúa tus objetivos financieros y necesidades a largo plazo antes de comprometerte con un tipo específico. Considera los siguientes factores:

- Costos de prima: Compara los costos de prima para diferentes tipos de seguros de vida permanentes.

- Crecimiento del valor en efectivo: Evalúa cómo crece el valor en efectivo de la póliza con el tiempo.

- Flexibilidad: Evalúa la flexibilidad de la póliza con respecto a los pagos de prima y ajustes.

- Beneficio por fallecimiento: Comprende cómo funciona el beneficio por fallecimiento y si se alinea con las necesidades de tus beneficiarios.

Preguntas Frecuentes

¿Se puede personalizar el monto del beneficio por fallecimiento en las pólizas de seguro de vida permanente?

Sí, en las pólizas de seguro de vida permanente, puedes personalizar el monto del beneficio por fallecimiento. Esta flexibilidad te permite ajustar la cobertura para satisfacer tus necesidades específicas y objetivos financieros.

Lee También

Al adaptar el monto del beneficio por fallecimiento, puedes garantizar que tus seres queridos estén adecuadamente protegidos en caso de tu fallecimiento.

La personalización del monto del beneficio por fallecimiento ofrece un enfoque personalizado para tu cobertura de seguro de vida.

¿Hay alguna penalización por rendirse temprano de una póliza de seguro de vida permanente?

Si decides rendir una póliza de seguro de vida permanente antes de tiempo, es posible que haya penalizaciones involucradas. Estas penalizaciones pueden incluir tasas de rendición e impuestos sobre cualquier retiro de valor en efectivo.

Es esencial revisar cuidadosamente los términos de tu póliza para comprender las penalizaciones específicas que pueden aplicarse si decides rendir tu póliza de seguro de vida permanente antes de su duración prevista.

Asegúrate de consultar con tu proveedor de seguros para obtener información detallada sobre posibles penalizaciones.

¿Qué sucede con el valor en efectivo de una póliza de seguro de vida permanente al fallecer?

Tras el fallecimiento, el valor en efectivo de una póliza de seguro de vida permanente generalmente no se paga a los beneficiarios. El beneficio por fallecimiento de la póliza es lo que se distribuye a los beneficiarios.

Lee También

El componente del valor en efectivo generalmente es retenido por la compañía de seguros. Es importante entender esta distinción al considerar las implicaciones financieras de una póliza de seguro de vida permanente.

¿Se pueden nombrar varios beneficiarios en una póliza de seguro de vida permanente?

Sí, puedes nombrar múltiples beneficiarios en una póliza de seguro de vida permanente. Esto te permite designar a más de una persona o entidad para recibir el beneficio por fallecimiento cuando tú fallezcas.

Nombrar múltiples beneficiarios te permite distribuir el pago entre diferentes personas u organizaciones de acuerdo con tus deseos.

Es crucial actualizar a tus beneficiarios si tus circunstancias cambian para garantizar que los beneficios de tu seguro de vida vayan a los destinatarios previstos.

¿Hay un período de espera antes de poder acceder al valor en efectivo de una póliza de seguro de vida permanente?

Sí, por lo general no hay un período de espera antes de poder acceder al valor en efectivo de una póliza de seguro de vida permanente. Una vez que su póliza está en vigor, típicamente puede pedir prestado fondos contra el valor en efectivo a través de un préstamo de póliza o retirar efectivo directamente.

Sin embargo, es importante tener en cuenta que sacar un préstamo puede generar intereses, y si el saldo del préstamo pendiente supera el valor en efectivo de la póliza, la cobertura puede terminar.

Lee También

Conclusión

Al considerar las opciones de seguros de vida, es esencial comprender los diferentes tipos de pólizas permanentes.

El seguro de vida entera, el seguro de vida universal, el seguro de vida universal variable y el seguro de vida variable ofrecen beneficios únicos como cobertura de por vida y acumulación de valor en efectivo.

Es importante sopesar las ventajas de cada tipo y elegir la póliza adecuada que se adapte mejor a tus necesidades de seguridad financiera a largo plazo.

Toma una decisión informada para protegerte a ti mismo y a tus seres queridos.

Si quieres conocer otros artículos parecidos a Tipos de Seguros de Vida Permanente y sus Beneficios puedes visitar la categoría Seguros.

También te puede interesar: