Entender el valor del dinero en el tiempo es crucial para maximizar la riqueza. Se basa en la idea de que el valor del dinero evoluciona con el tiempo debido a factores como la inflación y las tasas de interés. Este concepto ayuda a tomar decisiones financieras informadas al considerar cómo cambia el valor del dinero. Varias influencias económicas impactan en el valor del dinero, resaltando la necesidad de comprender el valor del dinero en el tiempo para tomar decisiones acertadas. Si deseas ampliar aún más tus conocimientos, te esperan más información.

- Cuadro Descriptivo

- El Principio del Valor del Tiempo del Dinero

- Factores clave que afectan al VPN

- Calculando el Valor Presente y Futuro

- Estrategias de Inversión y VPN

- TVM en Pagos de Préstamos

- Planificación de TVM y Jubilación

- Preguntas frecuentes

- ¿Cómo afecta la inflación al valor temporal del dinero?

- ¿Cuál es la relación entre las tasas de interés y el Valor del Dinero en el Tiempo (TVM)?

- ¿Cómo se puede aplicar el Valor del Dinero en el Tiempo en las decisiones financieras diarias?

- ¿Cuáles son los riesgos asociados con no considerar la gestión del valor total del mantenimiento?

- ¿Cómo influye el Valor del Dinero en el Tiempo (TVM) en la planificación financiera a largo plazo?

- Conclusión

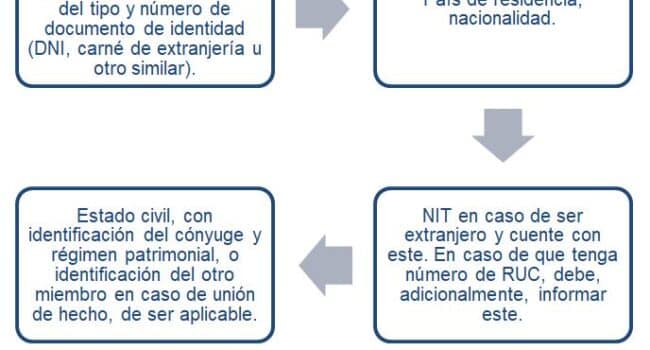

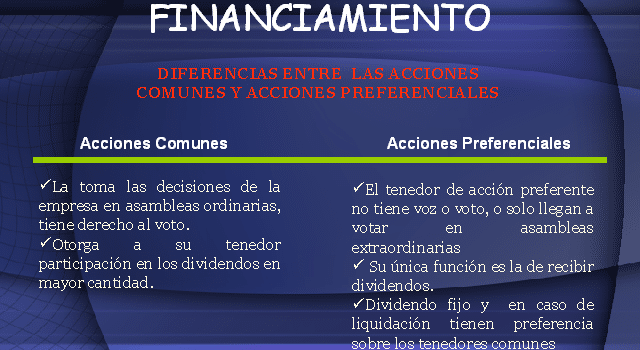

Cuadro Descriptivo

Esta tabla presenta una comparación exhaustiva de los factores que influyen en la maximización de la riqueza con el tiempo, incluyendo la inflación, las tasas de interés, los costos de oportunidad y los cálculos de Valor Presente (PV) y Valor Futuro (FV).

| Factor | Impacto en la Maximización de la Riqueza | Estrategias para la Maximización |

|---|---|---|

| Inflación | Disminuye el poder adquisitivo del dinero con el tiempo. | - Invertir en activos que históricamente superen la inflación (por ejemplo, acciones, bienes raíces).<br>- Considerar valores protegidos contra la inflación (TIPS). |

| Tasas de Interés | Afectan el rendimiento de las inversiones y el costo de endeudamiento. | - Asegurar tasas más altas con valores de renta fija cuando las tasas suben.<br>- Refinanciar deudas cuando las tasas son bajas. |

| Costo de Oportunidad | El costo de elegir una inversión sobre otra. | - Analizar los posibles rendimientos de todas las opciones disponibles.<br>- Priorizar inversiones con los rendimientos esperados más altos después de ajustar por el riesgo. |

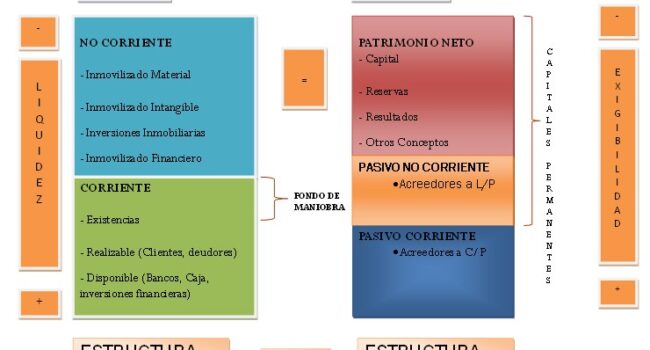

| Valor Presente (PV) | El valor actual de una suma futura de dinero o serie de flujos de efectivo dada una tasa de rendimiento específica. | - Utilizar PV para determinar el valor de los flujos de efectivo futuros hoy.<br>- Útil para evaluar el valor de inversiones como bonos, dividendos o anualidades. |

| Valor Futuro (FV) | El valor de un activo actual en una fecha específica en el futuro basado en una tasa de crecimiento asumida. | - Calcular FV para estimar el crecimiento de las inversiones con el tiempo.<br>- Útil para establecer metas financieras y planificar la jubilación. |

| Diversificación de Inversiones | Distribuye el riesgo entre varios instrumentos financieros, industrias y otras categorías. | - Construir una cartera diversificada para mitigar riesgos y mejorar rendimientos.<br>- Revisar y ajustar regularmente la asignación de activos. |

| Implicaciones Fiscales | Los impuestos pueden afectar significativamente los rendimientos netos de las inversiones. | - Considerar inversiones eficientes en impuestos como las cuentas Roth IRA y bonos municipales.<br>- Utilizar estrategias de recolección de pérdidas fiscales. |

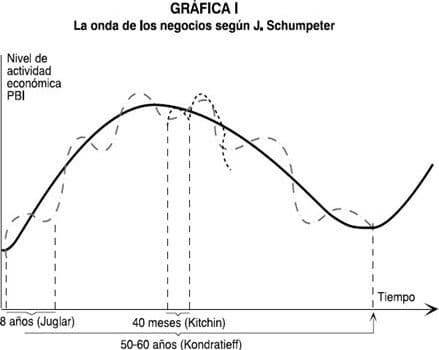

| Indicadores Económicos | Las tendencias e indicadores económicos pueden influir en el rendimiento del mercado. | - Mantenerse informado sobre las tendencias económicas para tomar decisiones de inversión oportunas.<br>- Ajustar estrategias de inversión basadas en pronósticos económicos. |

| Planificación Financiera | Un enfoque integral para administrar las finanzas para la acumulación de riqueza a largo plazo. | - Desarrollar un plan financiero que incluya ahorros, inversiones, seguros y planificación patrimonial.<br>- Revisar y ajustar regularmente el plan a medida que cambian las circunstancias de vida. |

| Gestión de Riesgos | Identificar, evaluar y priorizar riesgos para minimizar pérdidas. | - Utilizar una evaluación de riesgos para determinar una combinación de inversión apropiada.<br>- Emplear estrategias como coberturas y seguros para gestionar el riesgo. |

*_'Esta tabla destaca los componentes críticos necesarios para maximizar la riqueza con el tiempo. Enfatiza la importancia de comprender y planificar contra factores como la inflación, las tasas de interés y los costos de oportunidad, utilizando herramientas como los cálculos de PV y FV. Un enfoque holístico, que incorpore la gestión de riesgos y la planificación financiera, es clave para lograr metas financieras a largo plazo.'_*

El Principio del Valor del Tiempo del Dinero

Entender el principio del valor del dinero en el tiempo es esencial para tomar decisiones financieras informadas. El concepto gira en torno a la idea de que un dólar hoy tiene más valor que un dólar en el futuro debido a factores como la inflación y las tasas de interés.

La inflación provoca que el poder adquisitivo del dinero disminuya con el tiempo, por lo que es vital tener en cuenta el valor del dinero en el tiempo al tomar decisiones financieras. Las tasas de interés juegan un papel fundamental, afectando tanto el endeudamiento como la inversión.

Factores clave que afectan al VPN

Para entender el valor del dinero en el tiempo, es vital tener en cuenta el impacto de la inflación en el valor de la moneda con el paso del tiempo y la influencia de las tasas de interés en las inversiones.

Lee También

La inflación erosiona el poder adquisitivo del dinero, haciendo que un dólar en el futuro valga menos que un dólar hoy.

Las tasas de interés afectan los rendimientos de las inversiones, resaltando la importancia de contemplar el costo de oportunidad de mantener efectivo versus invertir para obtener mayores ganancias.

Rol de la inflación en el VPN

La inflación juega un papel importante en el valor del dinero en el tiempo (TVM) al afectar el poder adquisitivo de la moneda con el tiempo. A medida que los precios aumentan debido a la inflación, el valor del dinero disminuye. Esto significa que un dólar hoy puede comprar más bienes y servicios que el mismo dólar en el futuro.

La inflación erosiona el valor real del dinero, afectando cuánto puedes comprar con la misma cantidad con el paso del tiempo. Comprender la inflación es esencial al considerar el valor futuro de tu dinero. Al tener en cuenta la inflación, puedes tomar decisiones informadas sobre invertir y ahorrar para asegurarte de que tu dinero mantenga su poder adquisitivo y crezca con el tiempo.

Impacto de las tasas de interés

Incorporar el impacto de las tasas de interés en tus decisiones financieras juega un papel esencial en entender el valor del dinero en el tiempo. Las tasas de interés afectan el valor del dinero con el paso del tiempo, haciendo que un dólar hoy sea más valioso que un dólar en el futuro.

Cuando las tasas de interés son altas, el endeudamiento se vuelve costoso, y ahorrar o invertir se hace más atractivo. Esto significa que la tasa a la que tu dinero crece o se deprecia está influenciada por las tasas de interés vigentes.

Lee También

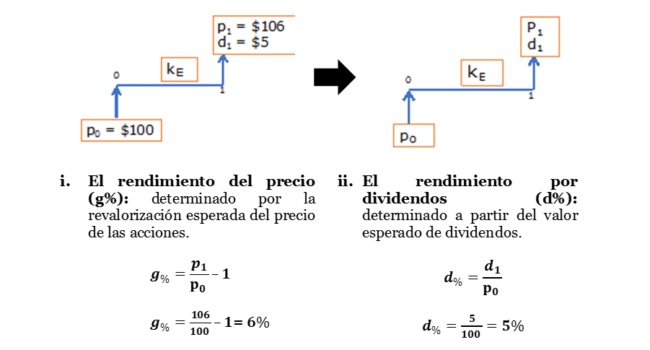

Calculando el Valor Presente y Futuro

Al calcular el valor presente y futuro, te encontrarás con fórmulas específicas para cálculos de valor temporal del dinero (TVM). Estas fórmulas ayudan a determinar el valor del dinero en diferentes momentos en el tiempo.

Ejemplos prácticos de TVM muestran cómo comprender estos cálculos puede hacer que las decisiones financieras sean más informadas y efectivas.

Fórmulas para cálculos de VPN (Valor Presente Neto)

Para calcular los valores presente y futuro en cálculos de Valor del Dinero en el Tiempo (TVM), puedes utilizar fórmulas específicas que toman en cuenta variables como las tasas de interés y períodos de tiempo.

Para los cálculos de valor presente, la fórmula es PV = FV / (1 + r)^n, donde PV es el valor presente, FV es el valor futuro, r es la tasa de interés por período y n es el número de períodos.

Para encontrar el valor futuro, puedes usar la fórmula FV = PV x (1 + r)^n. Estas fórmulas son esenciales para determinar el valor del dinero a lo largo del tiempo, considerando el impacto de las tasas de interés y la duración del tiempo involucrado.

Dominar estos cálculos te ayudará a tomar decisiones financieras informadas.

Lee También

Ejemplos prácticos de VPN

Vamos a explorar cómo calcular el valor presente y futuro en ejemplos prácticos de VMTP.

Para encontrar el valor presente del dinero que se recibirá en el futuro, puedes usar una calculadora de valor presente con la tasa de interés dada. Por ejemplo, si tienes $100 que recibirás en un año con una tasa de interés del 5%, el valor presente sería alrededor de $95.24.

Por otro lado, para calcular el valor futuro del dinero invertido hoy, usarías una calculadora de valor futuro. Si inviertes $100 hoy con una tasa de interés anual del 3%, en un año, crecería aproximadamente a $103.

Ten en cuenta que el valor temporal del dinero enfatiza que un dólar hoy vale más que un dólar en el futuro debido a la inflación y los costos de oportunidad.

Estrategias de Inversión y VPN

Al considerar estrategias de inversión y el valor temporal del dinero, es importante entender los beneficios de los intereses compuestos y la importancia de la diversificación para maximizar los rendimientos de tus inversiones.

Al utilizar los intereses compuestos, puedes ver cómo tu inversión inicial crece con el tiempo al ganar intereses tanto sobre la cantidad principal como sobre los intereses acumulados.

Lee También

Diversificar tu cartera de inversiones entre diferentes clases de activos ayuda a distribuir el riesgo y aumentar la probabilidad de obtener mayores rendimientos a largo plazo.

Beneficios del Interés Compuesto

Los inversores pueden beneficiarse enormemente del interés compuesto a través de enfoques de inversión estratégicos que se alinean con los principios del valor temporal del dinero (TVM). El interés compuesto permite que su dinero invertido crezca de forma exponencial con el tiempo.

Al reinvertir los intereses ganados, no solo obtiene intereses sobre su inversión inicial, sino también sobre los intereses acumulados. Este efecto bola de nieve puede aumentar notablemente su patrimonio a largo plazo.

Para maximizar los beneficios del interés compuesto, considere inversiones con tasas de interés o rendimientos más altos. Comenzar temprano y ser consistente en sus inversiones puede potenciar el poder del interés compuesto.

Diversificación para maximizar los rendimientos

Para maximizar los rendimientos y gestionar estratégicamente tus inversiones, la diversificación juega un papel importante al alinearse con los principios del valor temporal del dinero (TVM). Diversificar tu cartera de inversiones implica distribuir tu dinero en diferentes tipos de activos para reducir el riesgo y aumentar los posibles rendimientos. A continuación se muestra una tabla que ilustra un ejemplo simple de diversificación:

| Tipo de activo | Inversión ($) | Rendimiento esperado (%) |

|---|---|---|

| Acciones | $5,000 | 8 |

| Bonos | $3,000 | 4 |

| Bienes raíces | $2,000 | 6 |

TVM en Pagos de Préstamos

Cuando gestionas los pagos de un préstamo, te encontrarás con factores como:

Lee También

- Elegir entre diferentes plazos de préstamo

- Comprender los efectos de la amortización

Estas decisiones pueden tener un gran impacto en la cantidad total que pagas con el tiempo y en el costo total de pedir prestado.

Estar consciente de cómo el valor temporal del dinero influye en los términos de los préstamos puede ayudarte a tomar decisiones financieras informadas que se alineen con tus objetivos a largo plazo.

Elegir entre diferentes plazos de préstamo

Al considerar diferentes términos de préstamo, cobra importancia el papel crucial del valor del dinero en el tiempo al determinar la opción más rentable para los pagos de préstamos. Al elegir entre los términos de préstamo, es fundamental evaluar cómo el momento de los pagos afecta el costo total.

Por lo general, los términos de préstamo más cortos tienen pagos mensuales más altos pero menores costos totales de intereses debido a menos tiempo para que se acumulen los intereses. Por otro lado, los términos de préstamo más largos vienen con pagos mensuales más bajos pero mayores gastos totales de intereses.

Comprendiendo los Efectos de la Amortización

Considerar diferentes términos de préstamo muestra el impacto del valor temporal del dinero en la determinación de la opción más rentable para los pagos de préstamos. Al entender los efectos de la amortización en los pagos de préstamos, es esencial comprender los siguientes puntos:

- Pagos de capital: Los pagos de préstamos consisten principalmente en pagar la cantidad principal prestada.

- Pagos de intereses: Los pagos de intereses se calculan en función del saldo principal restante.

- Cronograma de amortización: Un cronograma de amortización detalla cómo se asigna cada pago entre intereses y capital.

- Pagos anticipados: Hacer pagos adicionales hacia el capital puede reducir considerablemente el total de intereses pagados durante la vida del préstamo.

- Total de intereses pagados: Cuanto más largo sea el plazo del préstamo, más intereses terminarás pagando además del principal.

Comprender estos factores puede ayudarte a tomar decisiones informadas sobre estrategias de pago de préstamos.

Planificación de TVM y Jubilación

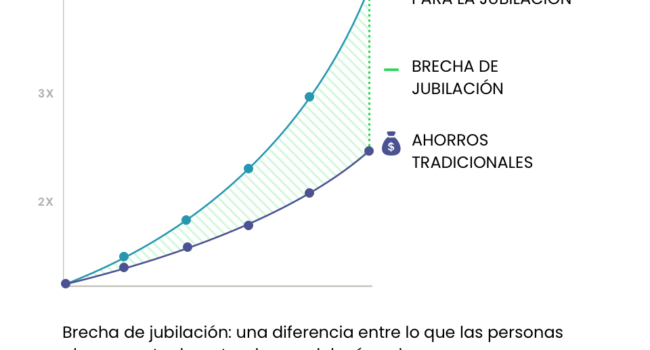

Al planificar la jubilación, estimar el ahorro necesario es esencial para garantizar la seguridad financiera en tus últimos años. Las estrategias para la jubilación anticipada pueden implicar maximizar las contribuciones a las cuentas de jubilación e invertir de manera inteligente para hacer crecer tu nido de jubilación.

Estimación de ahorros requeridos para la jubilación

Estimar los ahorros para la jubilación requeridos implica considerar el valor temporal del dinero y aplicar los principios del TVM a las estrategias de planificación de la jubilación. Para estimar tus ahorros para la jubilación con precisión, sigue estos pasos:

- Calcula tu ingreso de jubilación deseado en función de tu estilo de vida y gastos.

- Determina la cantidad de años que esperas estar en jubilación.

- Considera las tasas de inflación para ajustar la disminución del poder adquisitivo del dinero con el tiempo.

- Evalúa tus ahorros e inversiones actuales para ver qué tan cerca estás de tu objetivo de jubilación.

- Consulta con un asesor financiero para que te ayude a crear un plan de ahorro para la jubilación personalizado adaptado a tus necesidades y metas.

Estrategias para la jubilación temprana

Para lograr una jubilación temprana con éxito, planifica tus finanzas con un enfoque en maximizar el valor temporal del dinero. Comienza por ahorrar una parte significativa de tus ingresos e invertir en activos que ofrezcan potencial de crecimiento a largo plazo.

Considera contribuir a cuentas de jubilación con ventajas fiscales como los 401(k) y los IRAs para beneficiarte de los rendimientos compuestos. Minimiza gastos innecesarios y prioriza el pago de deudas para liberar más fondos para ahorrar e invertir.

Explora oportunidades de ingresos adicionales para acelerar tus ahorros de jubilación. Revisa y ajusta regularmente tu plan de jubilación para garantizar que se alinee con tus objetivos financieros.

Preguntas frecuentes

¿Cómo afecta la inflación al valor temporal del dinero?

La inflación afecta el valor temporal del dinero al reducir el poder adquisitivo de los dólares futuros. A medida que los precios suben, la misma cantidad de dinero compra menos bienes con el tiempo. Esto disminuye el valor del dinero que se tiene en el futuro en comparación con el dinero que se tiene hoy.

Por lo tanto, entender la inflación es vital para tomar decisiones financieras que preserven el valor de tu dinero. Ten en cuenta cómo la inflación puede erosionar el valor de tus ahorros e inversiones con el tiempo.

¿Cuál es la relación entre las tasas de interés y el Valor del Dinero en el Tiempo (TVM)?

Las tasas de interés y el VPM están estrechamente vinculados. Las instituciones financieras establecen las tasas de interés basándose en el VPM, lo que afecta tanto los costos de endeudamiento como los rendimientos de inversión.

Al considerar el valor temporal del dinero, las personas pueden tomar decisiones informadas sobre ahorro, inversión y endeudamiento. La tasa de interés refleja el costo de oportunidad de tener efectivo en lugar de invertir.

Comprender esta relación es esencial para maximizar la riqueza y asegurarse de que su dinero crezca con el tiempo.

¿Cómo se puede aplicar el Valor del Dinero en el Tiempo en las decisiones financieras diarias?

Al aplicar TVM en decisiones financieras cotidianas, recuerda que un dólar hoy tiene más valor que un dólar en el futuro debido a factores como la inflación y las tasas de interés.

Al comprender este concepto, puedes tomar decisiones informadas sobre ahorro, inversión y gasto.

Evaluar oportunidades y considerar el crecimiento potencial o depreciación de tu dinero con el tiempo te ayudará a maximizar el valor de tus finanzas.

¿Cuáles son los riesgos asociados con no considerar la gestión del valor total del mantenimiento?

No reconocer el valor temporal del dinero (TVM) conlleva el riesgo de perder posibles rendimientos de inversión y quedarse rezagado debido a la inflación. Al descuidar el TVM, puedes perder oportunidades para hacer crecer tu riqueza y ver cómo el poder adquisitivo de tu dinero disminuye con el tiempo.

Es esencial considerar el TVM en las decisiones financieras para asegurarte de que tu dinero de hoy conserve su valor y trabaje más arduamente para ti en el futuro.

¿Cómo influye el Valor del Dinero en el Tiempo (TVM) en la planificación financiera a largo plazo?

La TVM juega un papel vital l vital en la planificación financiera a largo plazo al destacar que un dólar hoy tiene más valor que un dólar mañana debido a la inflación y las tasas de interés. Entender la TVM guía las decisiones para invertir dinero sabiamente y superar la inflación, asegurando su valor con el tiempo.

Tomar en cuenta la TVM ayuda a tomar decisiones informadas sobre cómo ahorrar, invertir y gastar para maximizar el crecimiento de la riqueza y la seguridad financiera en el futuro. Tomar decisiones financieras estratégicas basadas en los principios de la TVM es esencial para el éxito financiero a largo plazo.

Conclusión

En conclusión, comprender el valor del dinero en el tiempo es crucial para tomar decisiones financieras sabias.

Al reconocer el impacto de la inflación, las tasas de interés y los costos de oportunidad, puedes invertir estratégicamente tu dinero para maximizar la riqueza.

Ya sea calculando valores presentes y futuros, planificando la jubilación o gestionando pagos de préstamos, aplicar los principios del VMT puede ayudarte a asegurar un futuro financiero próspero.

Toma decisiones informadas y observa cómo tu riqueza crece con el tiempo.

Si quieres conocer otros artículos parecidos a Maximización de la riqueza: Entendiendo el valor del tiempo del dinero puedes visitar la categoría Inversión.

También te puede interesar: