Al observar los balances en tamaño común, verás los activos, pasivos y el patrimonio desglosados en porcentajes. Este formato permite realizar comparaciones fáciles, revela información sobre la salud financiera y ayuda a tomar decisiones estratégicas. Al examinar estos porcentajes, puedes obtener una comprensión más clara de la estructura financiera y el rendimiento de la empresa. Si profundizas, descubrirás cómo estas ideas pueden ayudarte a tomar decisiones informadas y a estrategizar de manera efectiva.

- Cuadro Descriptivo

- Componentes principales de los saldos de tamaño común

- Ventajas en el Análisis Financiero

- Ratios clave en los balances en porcentaje común

- Preparación de Estado de Tamaño Común

- Estudios de caso: Comprendiendo aplicaciones del mundo real

- Consejos de Interpretación Crítica

- Preguntas frecuentes

- ¿Cómo pueden ayudar los estados financieros de tamaño común en las comparaciones entre industrias?

- ¿Cuáles son las limitaciones de los estados financieros de tamaño común?

- ¿Cómo difieren las hojas de balance de tamaño común de las hojas de balance tradicionales?

- ¿Se pueden utilizar los estados financieros porcentuales para pronosticar el rendimiento financiero?

- ¿Existen mejores prácticas para interpretar estados financieros en tamaño común con precisión?

- Conclusión

Cuadro Descriptivo

En la siguiente tabla detallada, profundizamos en los matices de las Balanzas en Porcentaje Común, resaltando su utilidad en la evaluación de la salud financiera, la estructura y las tendencias en diversas industrias a través de un análisis estandarizado.

| Aspecto | Descripción | Importancia |

|---|---|---|

| Activos Totales | Porcentaje de cada activo con respecto a los activos totales, mostrando la asignación de recursos. | Fundamental para entender la base de recursos de la empresa. |

| Activos Corrientes | Activos a corto plazo como porcentaje, indicando liquidez. | Crítico para evaluar la salud financiera a corto plazo. |

| Activos Fijos | Porcentaje de activos a largo plazo, reflejando la inversión en operaciones a largo plazo. | Revela la inversión de la empresa en sus capacidades futuras. |

| Pasivos Totales | Pasivos como porcentaje de los activos totales, mostrando apalancamiento. | Esencial para evaluar el apalancamiento financiero y el riesgo de la empresa. |

| Pasivos Corrientes | Obligaciones a corto plazo como porcentaje, indicando pasivos inmediatos. | Importante para analizar las obligaciones financieras a corto plazo de la empresa. |

| Pasivos a Largo Plazo | Deudas a largo plazo como porcentaje, revelando compromisos financieros a largo plazo. | Proporciona información sobre la estrategia financiera a largo plazo de la empresa. |

| Patrimonio Neto Total | Patrimonio neto como porcentaje de los activos totales, indicando el valor de propiedad. | Crucial para entender la participación del propietario en la empresa. |

| Utilidades Retenidas | Parte del patrimonio neto, mostrando las ganancias reinvertidas, como porcentaje. | Refleja la capacidad de la empresa para reinvertir ganancias para el crecimiento. |

| Ingresos | Ingresos totales como porcentaje, para evaluar la eficiencia y el crecimiento. | Clave para evaluar el éxito operativo y la posición en el mercado de la empresa. |

| Gastos | Costos totales como porcentaje, mostrando eficiencia en la gestión financiera. | Vital para analizar cómo la empresa gestiona sus gastos. |

*Esta tabla detallada subraya el papel vital de las Balanzas en Porcentaje Común al ofrecer un método estandarizado para analizar y comparar la estructura financiera, estabilidad y tendencias dentro y entre industrias. Al convertir varios componentes financieros en porcentajes, permite obtener información detallada sobre la salud financiera de una empresa, la asignación de recursos y el apalancamiento.*

Componentes principales de los saldos de tamaño común

Al analizar los balances en tamaño común, es esencial prestar atención a los porcentajes de ingresos para comprender la composición de los ingresos de la empresa.

Además, examinar las proporciones de activos brinda información sobre la asignación de recursos y la salud financiera de la empresa.

Comprender el desglose de pasivos ayuda a evaluar las obligaciones financieras y el apalancamiento de la empresa.

Lee También

Importancia de los Porcentajes de Ingresos

Entender la importancia de los porcentajes de ingresos es esencial al analizar los componentes principales de los Estados de Situación Común. Al examinar cuánto de los ingresos de una empresa se asigna a diferentes áreas, se pueden obtener ideas valiosas sobre su salud financiera y eficiencia operativa. A continuación se muestra una tabla que ilustra la importancia de los porcentajes de ingresos en un Estado de Situación Común:

| Aspecto | Porcentaje | Importancia |

|---|---|---|

| Costo de las Mercancías Vendidas | X% | Comprender la rentabilidad |

| Gastos Operativos | Y% | Evaluar la gestión de costos |

| Ingresos Netos | Z% | Evaluar el desempeño financiero general |

Analizar estos porcentajes puede ayudarte a identificar áreas de fortaleza y debilidad dentro de las operaciones de una empresa, lo que guiará la toma de decisiones estratégicas para el crecimiento y la sostenibilidad futuros.

Análisis de Proporciones de Activos

Para analizar de manera efectiva los componentes principales de los Balances de Tamaño Común, concéntrate en examinar las proporciones de activos dentro del estado financiero. Comprender la distribución de activos puede proporcionar información valiosa sobre la salud financiera y operativa de una empresa.

Aquí tienes puntos clave para contemplar:

- Observa el porcentaje de activos totales que representa cada categoría de activos.

- Compara la proporción de activos corrientes con activos fijos para evaluar la liquidez.

- Analiza cuánto de los activos totales están financiados a través de pasivos versus patrimonio.

- Evalúa la tendencia de las proporciones de activos a lo largo del tiempo para identificar posibles cambios en la estrategia de la empresa.

- Reflexiona sobre cómo las proporciones de activos se comparan con los estándares de la industria para medir la competitividad y eficiencia.

Desglose de Pasivos Explicado

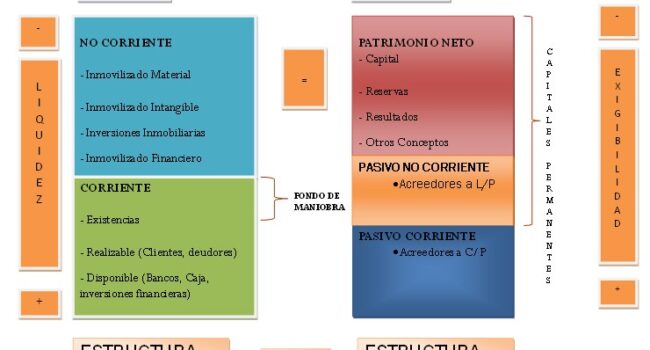

Explora el desglose de pasivos dentro de las Hoja de Balance en Tamaño Común para obtener una comprensión más profunda de los componentes principales que impactan la estructura financiera de una empresa.

Los pasivos en una Hoja de Balance en Tamaño Común suelen estar categorizados en obligaciones a corto plazo y obligaciones a largo plazo. Los pasivos a corto plazo incluyen elementos como cuentas por pagar, gastos acumulados y deudas a corto plazo, que vencen en un año.

Lee También

Por otro lado, los pasivos a largo plazo consisten en obligaciones como préstamos a largo plazo, bonos por pagar y pasivos por impuestos diferidos, que se extienden más allá de un año. Comprender la composición de los pasivos es esencial para evaluar la salud financiera de una empresa y su capacidad para cumplir con sus obligaciones financieras a corto y largo plazo.

Ventajas en el Análisis Financiero

Al analizar los estados financieros en formato de tamaño común, se obtiene la ventaja de comparar fácilmente empresas de diferentes tamaños o industrias. Este método proporciona información sobre la salud financiera de una empresa al permitirte identificar tendencias y cambios a lo largo del tiempo.

Facilidad en Evaluaciones Comparativas

Comparar datos financieros entre empresas o a lo largo de diferentes períodos de tiempo se vuelve más sencillo e informativo mediante la utilización de estados financieros en tamaño común, lo que permite una evaluación más clara de las métricas de rendimiento.

- Los estados en tamaño común presentan los datos como un porcentaje de una cifra base común.

- Permiten un análisis más fácil entre empresas de diferentes tamaños o industrias diferentes.

- Comparar datos financieros a lo largo de distintos períodos de tiempo se vuelve más preciso y significativo.

- Los estados financieros en tamaño común comúnmente incluyen el estado de resultados, el balance general y el estado de flujos de efectivo.

- Proporcionan una forma estandarizada de evaluar qué influencia los beneficios de una empresa y facilitan las comparaciones con negocios similares.

Visión sobre la salud financiera

Obtener información sobre la salud financiera a través de los estados financieros en tamaño común ofrece ventajas significativas al analizar el rendimiento y la estabilidad de una empresa. Al expresar las cifras financieras como porcentajes de una base común, como los ingresos totales por ventas, estos estados financieros proporcionan una visión clara de cómo diferentes elementos impactan en la salud financiera global.

Los estados financieros en tamaño común ayudan a comparar empresas de diferentes tamaños e industrias en un campo de juego nivelado. Permiten evaluar tendencias a lo largo del tiempo y comprender más fácilmente la composición de la estructura financiera de una empresa.

A través de los estados en tamaño común, se pueden identificar los factores que influyen en la rentabilidad de una empresa y realizar comparaciones informadas con negocios similares. Este enfoque analítico ayuda a tomar decisiones financieras sólidas y evaluar el bienestar financiero general de una empresa.

Lee También

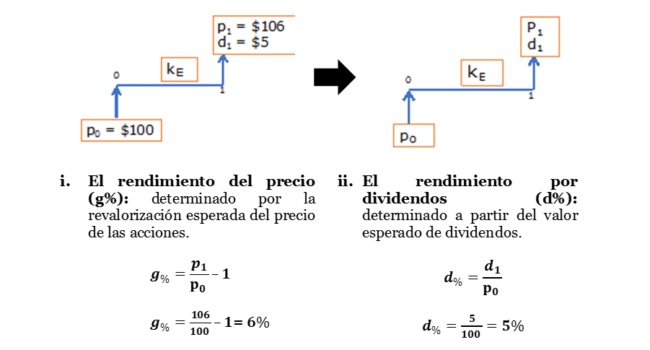

Ratios clave en los balances en porcentaje común

Las ratios clave en los balances en formato de porcentaje proporcionan información valiosa sobre la salud financiera de una empresa.

La ratio de deuda sobre patrimonio ayuda a evaluar el apalancamiento y los niveles de riesgo de una empresa, mientras que la ratio de rotación de activos mide qué tan eficientemente una empresa está utilizando sus activos para generar ingresos.

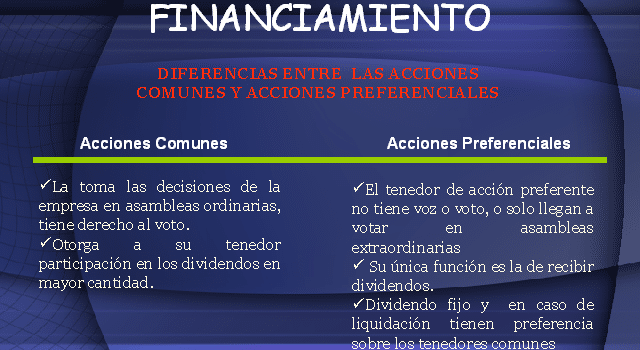

Proporción de Deuda a Patrimonio: Ideas principales

Utilizar un balance general de tamaño común puede ofrecer información valiosa sobre la relación entre la deuda y el patrimonio de una empresa, así como sobre su salud financiera. Aquí hay algunas ideas clave que vale la pena tener en cuenta:

- La relación entre la deuda y el patrimonio se calcula dividiendo la deuda total entre el patrimonio total.

- Una relación alta entre la deuda y el patrimonio indica que una empresa está utilizando más deuda para financiar sus operaciones.

- Una relación baja entre la deuda y el patrimonio sugiere que una empresa depende más de la financiación por medio de capital propio.

- La relación entre la deuda y el patrimonio ayuda a evaluar el apalancamiento financiero y el riesgo de una empresa.

- Supervisar los cambios en la relación entre la deuda y el patrimonio a lo largo del tiempo puede proporcionar información valiosa sobre la estabilidad financiera y las perspectivas de crecimiento de una empresa.

Índice de Rotación de Activos Definido

En un balance general de tamaño común, la Ratio de Rotación de Activos es una métrica clave que proporciona información sobre qué tan eficientemente una empresa está utilizando sus activos para generar ingresos. Esta ratio mide la cantidad de ventas generadas por cada dólar de activos que posee una empresa.

Una Ratio de Rotación de Activos más alta indica que una empresa está utilizando sus activos de manera más eficiente para generar ingresos. Por otro lado, una ratio más baja puede sugerir que la empresa no está utilizando sus activos de manera efectiva.

Preparación de Estado de Tamaño Común

Para preparar un estado de tamaño común, es necesario convertir los elementos de línea individuales en el estado financiero en porcentajes de una cifra base común, como las ventas totales. Este proceso permite una comparación estandarizada entre empresas o a lo largo de diferentes periodos de tiempo para la misma empresa.

Lee También

Los estados de tamaño común son una herramienta valiosa para analizar datos financieros de manera directa y fácilmente comparable.

Pasos para crear estados de ingresos

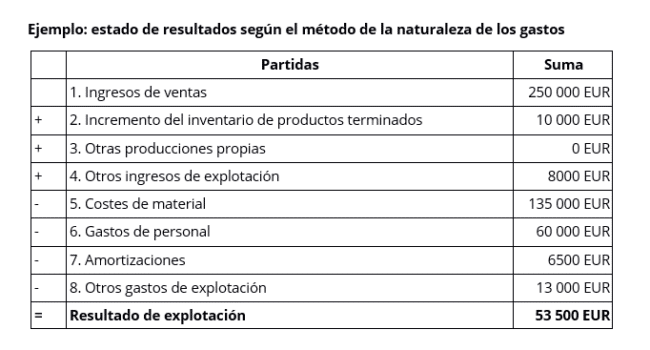

Al preparar un estado de resultados de tamaño común, el primer paso implica expresar todos los conceptos como un porcentaje del total de los ingresos por ventas. Este proceso permite un análisis más claro de los datos financieros y facilita la comparación entre empresas o a lo largo de diferentes períodos de tiempo.

Para crear un estado de resultados de tamaño común, sigue estos pasos:

- Calcula el porcentaje de cada concepto del estado de resultados en relación con el total de los ingresos por ventas.

- Expresa los gastos, el ingreso neto y otros conceptos como un porcentaje de las ventas.

- Utiliza el formato de tamaño común para identificar tendencias y analizar la salud financiera de la empresa.

- Compara el estado de resultados de tamaño común con los puntos de referencia de la industria para obtener más información.

- Utiliza el estado de resultados de tamaño común para tomar decisiones informadas y planificación estratégica.

Construyendo un Balance General de Tamaño Común

Construya un Balance General de Tamaño Común expresando los conceptos de activos, pasivos y patrimonio como porcentajes del total de activos, pasivos y patrimonio de los accionistas, respectivamente. Este método permite realizar un análisis más claro de la salud financiera de una empresa al mostrar el tamaño relativo de cada componente en relación al conjunto.

Al presentar el balance general en este formato, se pueden comparar fácilmente las proporciones de activos, pasivos y patrimonio entre diferentes empresas o seguir cambios dentro de la misma empresa a lo largo del tiempo. Este enfoque estandarizado ayuda a identificar tendencias, evaluar la estabilidad financiera y tomar decisiones informadas basadas en el peso relativo de cada elemento dentro del balance general.

El uso de estados de tamaño común mejora el análisis financiero y facilita una mejor comprensión de la posición financiera de una empresa.

Lee También

Estudios de caso: Comprendiendo aplicaciones del mundo real

Al analizar los estados financieros en formato común en aplicaciones del mundo real, puedes comparar el rendimiento de una empresa en diferentes industrias o seguir su progreso interanual. Estas comparaciones ayudan a comprender cómo se compara la salud financiera de una empresa con la de otras y cómo ha evolucionado con el tiempo.

Comparaciones entre industrias

Comparar el rendimiento financiero entre industrias proporciona información valiosa sobre cómo operan y se desempeñan financieramente diferentes sectores. Al analizar empresas de diversas industrias, es importante tener en cuenta lo siguiente:

- Diversas condiciones de mercado: Las diferentes industrias enfrentan condiciones de mercado únicas que pueden afectar su rendimiento financiero.

- Estructuras de costos variables: Las industrias tienen estructuras de costos distintas que afectan su rentabilidad y eficiencia operativa.

- Entorno regulatorio: Los marcos regulatorios difieren entre industrias, lo que influye en las estrategias financieras y los resultados.

- Comportamiento del consumidor: Comprender el comportamiento del consumidor en diferentes industrias es esencial para evaluar el rendimiento financiero.

- Avances tecnológicos: Las industrias evolucionan a diferentes ritmos debido a los avances tecnológicos, lo que impacta en el crecimiento financiero y la estabilidad.

Rendimiento de la empresa de un año a otro

Para comprender de manera efectiva el rendimiento de la empresa año tras año, analiza las principales métricas financieras y tendencias para identificar áreas de crecimiento o declive. Al comparar datos de años consecutivos, puedes evaluar cómo ha evolucionado la salud financiera de una empresa con el tiempo.

Por ejemplo, al observar los cambios en los ingresos, gastos y beneficios netos año tras año, se pueden resaltar patrones o anomalías que requieren una investigación adicional. Comprender estas fluctuaciones puede ayudarte a tomar decisiones informadas sobre la dirección futura de la empresa.

Consejos de Interpretación Crítica

Cuando interpretes balances comunes en términos de porcentaje, concéntrate en identificar tendencias y anomalías para tomar decisiones de inversión informadas.

Busca patrones en cómo cambian con el tiempo diferentes elementos del balance, lo que indica la salud financiera y estabilidad de una empresa.

Identificación de tendencias y anomalías

En el análisis de estados financieros, detectar tendencias y anomalías es esencial para obtener información valiosa sobre el rendimiento de una empresa. Aquí tienes algunos consejos críticos de interpretación para ayudarte a identificar tendencias y anomalías de manera efectiva:

- Busca patrones consistentes o cambios a lo largo de varios periodos.

- Presta atención a fluctuaciones inesperadas en métricas financieras clave.

- Compara el rendimiento de la empresa con los estándares de la industria para identificar valores atípicos.

- Investiga cualquier desviación significativa de los datos históricos.

- Considera los factores externos que puedan haber influido en los resultados financieros de la empresa.

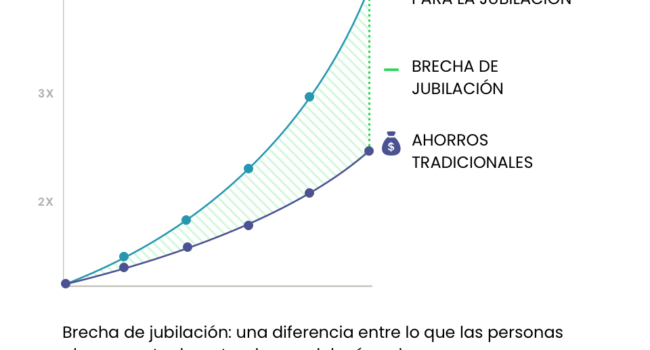

Tomando decisiones de inversión

Al tomar decisiones de inversión, analiza a fondo el rendimiento histórico de la empresa y el potencial de crecimiento futuro para maximizar tus ganancias. Observa ratios financieros clave como el retorno de la inversión (ROI), la relación deuda-patrimonio, y las ganancias por acción (EPS) para evaluar la salud financiera de la empresa.

Considera la posición de la empresa en su industria, las tendencias del mercado y las ventajas competitivas. Evalúa la experiencia del equipo directivo y la dirección estratégica.

Diversifica tus inversiones para distribuir el riesgo en diferentes clases de activos. Supervisa tus inversiones regularmente y ajusta tu estrategia según sea necesario. Busca consejo de profesionales financieros si es necesario.

Tomar decisiones de inversión informadas requiere investigación, paciencia y una perspectiva a largo plazo para alcanzar tus metas financieras.

Preguntas frecuentes

¿Cómo pueden ayudar los estados financieros de tamaño común en las comparaciones entre industrias?

Los estados financieros en formato común facilitan las comparaciones entre industrias al presentar los datos como porcentajes de una cifra base común, como los ingresos totales por ventas. Este método permite realizar evaluaciones justas entre empresas o a lo largo de diferentes periodos para una misma empresa.

Aunque las comparaciones podrían verse distorsionadas si las empresas utilizan diferentes métodos contables, los estados en formato común ofrecen un enfoque estandarizado para analizar el rendimiento financiero de manera precisa y eficiente.

¿Cuáles son las limitaciones de los estados financieros de tamaño común?

Las limitaciones de los estados financieros de tamaño común incluyen posibles inexactitudes al comparar empresas con diferentes métodos contables. Estos estados presentan cifras como porcentajes de una base común, facilitando análisis entre empresas o periodos de tiempo. Sin embargo, las variaciones en las prácticas contables pueden distorsionar los resultados.

Es importante tener en cuenta estas diferencias para garantizar comparaciones precisas. Se debe tener precaución al evaluar empresas utilizando estados financieros de tamaño común para evitar conclusiones engañosas debido a discrepancias contables.

¿Cómo difieren las hojas de balance de tamaño común de las hojas de balance tradicionales?

Las hojas de balance en formato de tamaño común difieren de las tradicionales al expresar cada partida como un porcentaje de una cifra base común, generalmente activos totales, pasivos o patrimonio neto. Este formato ayuda a estandarizar comparaciones entre empresas de diferentes tamaños o industrias.

Permite un análisis más claro de la salud financiera de una empresa a lo largo del tiempo. Al presentar la información de esta manera, se facilita la identificación de los impulsores clave del desempeño financiero de una empresa.

¿Se pueden utilizar los estados financieros porcentuales para pronosticar el rendimiento financiero?

Sí, las declaraciones de tamaño común se pueden utilizar para predecir el rendimiento financiero. Al mostrar los datos financieros como porcentajes de una cifra base común, como los ingresos totales por ventas, permiten un análisis fácil entre empresas o a lo largo de diferentes periodos de tiempo para la misma empresa.

Este formato ayuda a identificar tendencias y patrones, lo que facilita predecir los resultados financieros futuros. Recuerda que la precisión puede verse afectada si las empresas utilizan diferentes métodos contables.

¿Existen mejores prácticas para interpretar estados financieros en tamaño común con precisión?

Al interpretar estados financieros de tamaño común de manera precisa, concéntrate en porcentajes de una cifra base común, como los ingresos por ventas, para comparar empresas o hacer un seguimiento de una sola empresa a lo largo del tiempo. Ten cuidado con las diferencias en los métodos contables, que pueden distorsionar las comparaciones.

Comprender estos estados te permite ver qué influye en las ganancias de una empresa y ayuda a compararla con negocios similares. Mantén un ojo en las tendencias para comprender los cambios en el desempeño de manera efectiva.

Conclusión

En resumen, las hojas de balance de tamaño común desglosan la información financiera de una empresa en porcentajes, proporcionando una vista estandarizada para comparación.

Al analizar los componentes clave, los ratios importantes y al preparar estados de tamaño común, puedes obtener información valiosa sobre la salud financiera y el rendimiento de una empresa.

Comprender cómo interpretar y aplicar esta información es vital para tomar decisiones informadas y evaluar de manera efectiva la situación financiera de una empresa.

Explora el mundo de las hojas de balance de tamaño común para descubrir información valiosa para el análisis financiero.

Si quieres conocer otros artículos parecidos a ¿Qué información se incluye en los balances comunes de tamaño? puedes visitar la categoría Inversión.

También te puede interesar: