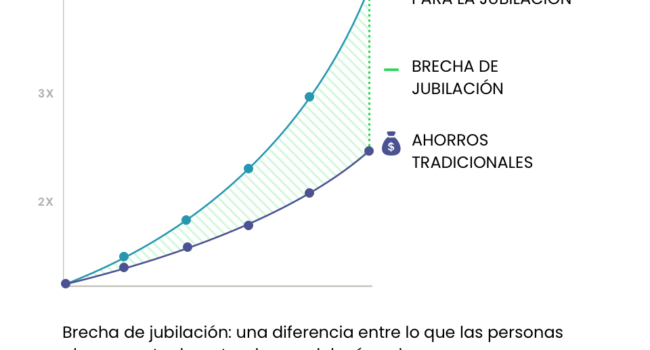

Para tu jubilación, considera un 403b si trabajas en educación o en una organización sin fines de lucro para un crecimiento antes de impuestos. Las opciones de IRA son excelentes para personas con ingresos ganados; los Roth IRAs permiten retiros libres de impuestos. Los beneficios de los planes 403b incluyen crecimiento diferido de impuestos y posibles ahorros fiscales. Evalúa el tratamiento fiscal, reglas de retiro y contribuciones de empleador para una planificación estratégica de jubilación. Los límites de contribución y los niveles de ingresos afectan cuál cuenta te conviene más. Comprender estas diferencias te ayudará a asegurar una jubilación cómoda. Más información puede ayudarte a tomar una decisión informada.

- Cuadro Descriptivo

- Elección para la jubilación: 403b, IRA, Roth IRA

- Comprendiendo el Plan 403b

- Introducción a las cuentas IRA

- Explorando las cuentas Roth IRA

- Comparando 403b, IRA y Roth IRA

- Consideraciones estratégicas para la jubilación

- Preguntas frecuentes

- ¿Puedo tener tanto un plan 403(b) como un Roth IRA al mismo tiempo?

- ¿Hay penalizaciones por retirarse de un plan 403(b) antes de la jubilación?

- ¿Qué pasa con mi plan 403(B) si cambio de empleador?

- ¿Puedo contribuir a un Roth IRA si tengo un 403(B) a través del trabajo?

- ¿Existen límites de ingresos para contribuir a un plan 403(b)?

- Conclusión

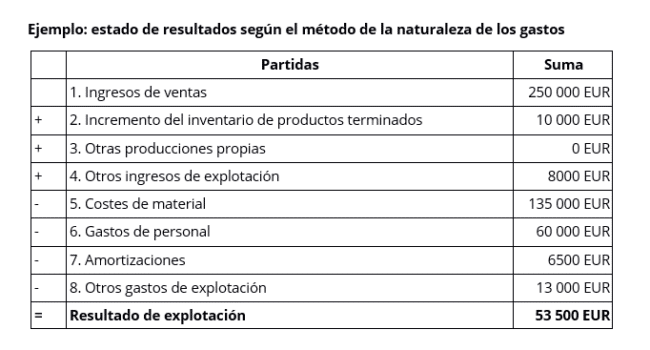

Cuadro Descriptivo

En esta tabla de comparación detallada, analizamos las diferencias y características intrincadas entre los planes 403b, las IRAs y las Roth IRAs. Consideramos factores como las implicaciones fiscales, la elegibilidad y las reglas de retiro para guiar su planificación de jubilación.

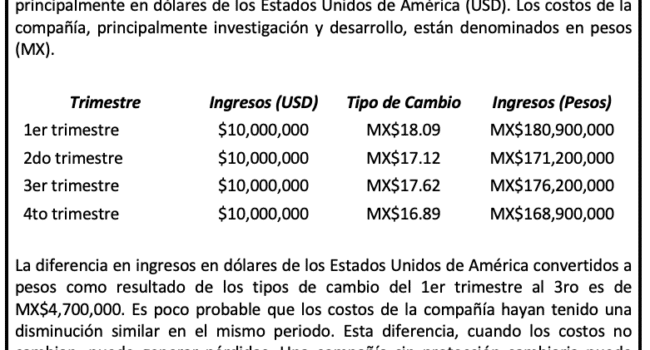

| Característica | 403b | IRA | Roth IRA |

|---|---|---|---|

| Tratamiento Fiscal | Contribuciones antes de impuestos, retiros gravables | Contribuciones antes o después de impuestos, retiros gravables o no gravables | Contribuciones después de impuestos, retiros libres de impuestos |

| Aportes del Empleador | A menudo disponibles | No disponibles | No disponibles |

| Elegibilidad | Empleados de organizaciones sin fines de lucro | Cualquiera con ingresos obtenidos | Se aplican límites de ingresos |

| Límites de Contribución (2023) | $22,500 | $6,500 ($7,500 si tiene 50 años o más) | $6,500 ($7,500 si tiene 50 años o más) |

| Aportes Adicionales (50 años o más) | $7,500 adicional | $1,000 adicional | $1,000 adicional |

| Reglas de Retiro | Sin penalización después de los 59 años y medio, obligatorio a los 72 | Sin penalización después de los 59 años y medio, obligatorio a los 72 | Las contribuciones pueden retirarse en cualquier momento, libres de impuestos y sin penalizaciones después de los 59 años y medio |

| Penalizaciones por Retiros Anticipados | 10% de penalización más impuestos | 10% de penalización más impuestos | Las contribuciones pueden retirarse sin penalizaciones, pero las ganancias tienen una penalización del 10% antes de los 59 años y medio |

| Opciones de Préstamo | Disponibles en algunos planes | No disponibles | No disponibles |

| Opciones de Inversión | Limitadas a las ofertas del plan | Amplia gama de opciones | Amplia gama de opciones |

| RMDs (Distribuciones Mínimas Requeridas) | Requeridas a partir de los 72 años | Requeridas a partir de los 72 años | No requeridas durante la vida del titular de la cuenta |

*En este análisis exhaustivo, desentrañamos las complejidades de elegir el plan de jubilación adecuado. Diferencias clave como el tratamiento fiscal, la elegibilidad y las reglas de retiro son cruciales para adaptar una estrategia que se alinee con sus objetivos financieros y nivel de ingresos.*

Elección para la jubilación: 403b, IRA, Roth IRA

Al decidir sobre las opciones de ahorro para la jubilación, considera las diferencias entre un 403b, un IRA y un Roth IRA para maximizar tus beneficios financieros a largo plazo.

Un 403b generalmente es ofrecido por instituciones educativas y algunas organizaciones sin fines de lucro, permitiendo hacer contribuciones antes de impuestos.

Un IRA, o Cuenta de Jubilación Individual, está disponible para cualquier persona con ingresos ganados y ofrece ventajas fiscales.

Lee También

Por otro lado, un Roth IRA implica contribuciones después de impuestos pero proporciona retiros libres de impuestos en la jubilación.

Cada opción tiene características únicas que pueden impactar tu futuro financiero. Evalúa tu situación financiera actual y tus metas futuras para determinar qué plan se alinea mejor con tus necesidades.

Planificar para la jubilación es esencial, y comprender estas opciones te ayudará a tomar decisiones informadas para un futuro financiero seguro.

Comprendiendo el Plan 403b

En un plan 403b, puedes disfrutar de beneficios fiscales similares a los de un plan 401(k). Es un plan de ahorro para la jubilación disponible para empleados de ciertas organizaciones sin fines de lucro, escuelas públicas y otras organizaciones exentas de impuestos.

Contribuyes al plan a través de deducciones salariales, lo que puede ayudar a reducir tu ingreso imponible.

Beneficios fiscales de los planes 403b

Al considerar opciones de ahorro para la jubilación, entender los beneficios fiscales de un plan 403b puede desempeñar un papel crucial en tu planificación financiera. Una de las principales ventajas de un plan 403b es el potencial de crecimiento diferido de impuestos, permitiendo que tus contribuciones crezcan libres de impuestos hasta su retiro durante la jubilación. Para resaltar este beneficio aún más, echemos un vistazo a la siguiente tabla:

Lee También

| Beneficios fiscales de los planes 403b | |||

|---|---|---|---|

| Crecimiento diferido de impuestos | Las contribuciones crecen libres de impuestos | ||

| hasta su retiro en la jubilación | |||

| Menor Ingreso Imponible | Las contribuciones pueden reducir el ingreso imponible | ||

| , reduciendo los impuestos actuales | |||

| Potenciales Ahorros Fiscales | Los beneficios fiscales pueden llevar a ahorros | ||

| y aumentar los fondos de jubilación |

Comprender estos beneficios fiscales puede ayudarte a tomar decisiones informadas al planificar tus ahorros para la jubilación.

Elegibilidad y Contribuciones

Comprender tu elegibilidad y los aspectos de contribución de un plan 403b es clave para maximizar el potencial de ahorro para tu jubilación. Para ser elegible para un plan 403b, típicamente necesitas trabajar para ciertas organizaciones sin fines de lucro, escuelas públicas u hospitales. A diferencia de un plan 401(k) principalmente para empresas privadas, un 403b está diseñado para sectores específicos.

Las contribuciones a un 403b generalmente se realizan a través de reducciones de salario, lo que te permite ahorrar para la jubilación mientras reduces tu ingreso sujeto a impuestos. El límite de contribución anual para 2023 es de $22,500, aumentando a $23,000 en 2024. Si tienes 50 años o más, puedes contribuir con $7,500 adicionales cada año.

Algunos empleadores pueden establecer límites de contribución adicionales, por lo que es esencial comprender las reglas específicas de tu plan para tomar decisiones informadas sobre tus ahorros para la jubilación.

Introducción a las cuentas IRA

Al considerar las cuentas de IRA, deberás entender las implicaciones fiscales que vienen con cada tipo.

Los límites de contribución y las reglas también desempeñan un papel fundamental en determinar cuánto puedes ahorrar para la jubilación.

Lee También

Conocer estos puntos clave te ayudará a tomar decisiones informadas sobre qué cuenta de IRA se adapta mejor a tus objetivos financieros.

Implicaciones fiscales para las cuentas IRA

Es probable que tengas preguntas sobre las implicaciones fiscales de las cuentas de IRA y cómo pueden afectar tu estrategia de ahorro para la jubilación.

- Las IRA Roth se financian con dólares después de impuestos, lo que lleva a retiros libres de impuestos en la jubilación.

- Las IRA tradicionales se financian con dólares antes de impuestos, lo que reduce el ingreso imponible ahora pero se deben impuestos sobre los retiros.

- Las IRA Roth son ideales para los tramos impositivos más bajos ahora y los más altos más adelante.

Límites y reglas de contribución

Contribuya a cuentas IRA dentro de los límites especificados para maximizar su potencial de ahorro para la jubilación. Aquí hay una tabla que describe los límites de contribución para 2023 y 2024:

| Tipo de Cuenta | Límite de Contribución Menores de 50 | Límite de Contribución 50 y Más |

|---|---|---|

| 401(k) | $22,500 (2023) / $23,000 (2024) | $7,500 Adicionales |

| 403(b) | $22,500 (2023) / $23,000 (2024) | $7,500 Adicionales |

| 457(b) | $22,500 (2023) / $23,000 (2024) | $7,500 Adicionales o el doble del límite si está cerca de la edad de jubilación |

Explorando las cuentas Roth IRA

Las Roth IRAs ofrecen ventajas fiscales que pueden beneficiarte a largo plazo.

Para ser elegible para una Roth IRA, se deben cumplir ciertos criterios.

Comprender estos puntos te ayudará a tomar decisiones informadas sobre tu estrategia de ahorro para la jubilación.

Lee También

Ventajas fiscales del Roth IRA

Al considerar opciones de ahorro para la jubilación, explorar las ventajas fiscales de un Roth IRA puede proporcionar información valiosa para la planificación financiera a largo plazo.

- Retiros libres de impuestos: El dinero retirado de un Roth IRA después de la jubilación es libre de impuestos, ya que ya has pagado impuestos sobre las contribuciones.

- Reglas flexibles de retiro: Los Roth IRAs permiten retiros libres de penalizaciones de las contribuciones en cualquier momento, lo que brinda más flexibilidad en comparación con las cuentas tradicionales.

- Sin Distribuciones Mínimas Obligatorias (RMDs): A diferencia de los IRAs tradicionales, los Roth IRAs no exigen retiros a una edad determinada, lo que te da más control sobre tus ahorros para la jubilación.

Comprender estos beneficios fiscales puede ayudarte a tomar decisiones informadas sobre la incorporación de un Roth IRA en tu estrategia de jubilación.

Criterios de elegibilidad para las cuentas Roth IRA

Para determinar tu elegibilidad para un Roth IRA, considera tu nivel de ingresos y estado de presentación de impuestos. Los Roth IRAs tienen límites de ingresos para la eliminación gradual que dictan quién puede contribuir a ellos. Para el 2023, los que presentan en conjunto deben tener un ingreso bruto ajustado modificado por debajo de $228,000 para hacer contribuciones completas, con contribuciones parciales permitidas hasta $240,000. Los que presentan en forma individual necesitan un ingreso por debajo de $138,000 para contribuir completamente, sin contribuciones permitidas por encima de $153,000. Estos límites aumentan para el 2024.

Los Roth IRAs también permiten retiros anticipados de contribuciones sin penalizaciones, ofreciendo más flexibilidad que las IRAs tradicionales. Recuerda, tu capacidad para contribuir a un Roth IRA depende de tus ingresos, por lo que es esencial evaluar tu situación financiera antes de elegir esta opción de ahorro para la jubilación.

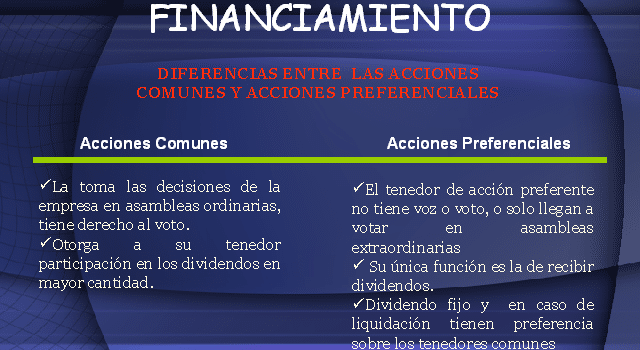

Comparando 403b, IRA y Roth IRA

Al evaluar las opciones de 403b, IRA y Roth IRA, puntos clave a considerar incluyen el tratamiento fiscal y las implicaciones en los ingresos de jubilación, así como las reglas de retiro y penalizaciones.

Comprender cómo se gravan cada tipo de cuenta tanto durante las contribuciones como durante los retiros puede afectar su planificación financiera a largo plazo.

Lee También

Además, ser consciente de las reglas sobre retiros anticipados y las distribuciones mínimas requeridas puede ayudarlo a tomar decisiones informadas sobre qué cuenta de jubilación se adapta mejor a sus necesidades.

Tratamiento fiscal e ingresos de jubilación

- Las contribuciones a un plan 403b y a un IRA tradicional se realizan con dólares antes de impuestos, lo que reduce su ingreso imponible para el año.

- Las contribuciones a un IRA Roth se realizan con dólares después de impuestos, lo que significa que ya ha pagado impuestos sobre ese dinero.

- Las retiradas de un plan 403b y un IRA tradicional se gravan como ingresos ordinarios en la jubilación.

Reglas y penalizaciones de retiro

¿Estás al tanto de las diferencias clave en las reglas de retiro y penalidades entre un 403b, IRA y Roth IRA? Cuando se trata de acceder a tus fondos de jubilación, cada opción tiene su propio conjunto de regulaciones. A continuación se muestra una tabla comparativa que describe las principales reglas de retiro y penalidades para estas cuentas:

| Aspecto | 403b | IRA | Roth IRA |

|---|---|---|---|

| Retiro anticipado | Sujeto a una penalidad del 10% | Sujeto a una penalidad del 10% | Las contribuciones pueden retirarse en cualquier momento sin penalización, las ganancias se gravan y penalizan si se retiran antes de los 59 años y medio |

| Distribuciones Mínimas | Requeridas a partir de los 72 años | Requeridas a partir de los 72 años | No requeridas durante la vida del propietario de la cuenta |

Comprender estas distinciones te ayudará a tomar decisiones informadas con respecto a tus ahorros para la jubilación.

Consideraciones estratégicas para la jubilación

Evaluar el impacto de tu rango impositivo y entender el potencial de igualación de tu empleador son consideraciones estratégicas clave para la planificación de la jubilación. Tomar decisiones informadas basadas en cómo tus contribuciones influirán en tu situación fiscal actual y futura puede afectar significativamente tus ahorros para la jubilación.

Aprovecha cualquier oportunidad de igualación por parte del empleador para maximizar el crecimiento de tu fondo de jubilación de manera eficiente.

Evaluando el impacto de los tramos impositivos

Tomar en cuenta el impacto en tu categoría impositiva es esencial al planificar tus ahorros para la jubilación. Al considerar si invertir en una cuenta Roth o tradicional, aquí hay algunos puntos clave para tener en cuenta:

- Deducciones fiscales: Las cuentas Roth utilizan dólares después de impuestos, mientras que las cuentas tradicionales utilizan dólares antes de impuestos.

- Límites de ingresos para la fase de eliminación: Las cuentas Roth pueden tener límites de ingresos, lo que afecta tu elegibilidad para contribuir.

- Retiros anticipados: Las Roth IRA permiten más flexibilidad para retirar contribuciones antes de la jubilación.

Comprender cómo estos factores se alinean con tu situación financiera actual y futura puede ayudarte a tomar una decisión informada sobre qué opción de cuenta de jubilación puede ser más beneficiosa para ti a largo plazo.

Comprendiendo el Potencial de Coincidencia del Empleador

Considerando el impacto potencial en tu estrategia de ahorros para la jubilación, comprender el potencial de aportes de tu empleador puede desempeñar un papel crucial en maximizar tus beneficios financieros generales. Los aportes del empleador son una forma en que tu empleador contribuye a tus ahorros para la jubilación en función de la cantidad que tú aportas. Básicamente, es dinero gratuito que puede aumentar tus ahorros para la jubilación.

Por lo general, un aporte del empleador sigue una estructura específica, como igualar un porcentaje de tus aportes hasta cierto límite. Por ejemplo, un aporte común es del 50% de tu aporte hasta el 6% de tu salario. Esto significa que si aportas el 6% de tu salario, tu empleador agregará un 3% adicional.

Comprender y aprovechar al máximo el potencial de aportes de tu empleador puede mejorar significativamente tu nido de jubilación.

Preguntas frecuentes

¿Puedo tener tanto un plan 403(b) como un Roth IRA al mismo tiempo?

Sí, puedes tener tanto un 403(b) como un Roth IRA al mismo tiempo. Si tu empleador ofrece ambas opciones, puedes contribuir a cada cuenta simultáneamente.

Solo recuerda que hay límites en cuanto a cuánto puedes contribuir a cada cuenta por año.

Es esencial entender estos límites y considerar tus metas financieras al decidir cómo dividir tus ahorros de jubilación entre un 403(b) y un Roth IRA.

¿Hay penalizaciones por retirarse de un plan 403(b) antes de la jubilación?

Si retiras fondos de un plan 403(b) antes de la jubilación, es posible que te enfrentes a penalizaciones. Por lo general, tendrás que pagar una multa del 10% por retiro anticipado si sacas dinero antes de los 59 años y medio.

Además de esta multa, el monto que retires puede estar sujeto a impuestos sobre la renta.

Es esencial comprender las reglas y consecuencias de los retiros anticipados de un 403(b) para tomar decisiones informadas sobre tus ahorros para la jubilación.

¿Qué pasa con mi plan 403(B) si cambio de empleador?

Si cambias de empleador, tu cuenta de 403(b) generalmente puede permanecer intacta. Puedes optar por dejarla como está o transferirla a un nuevo plan de jubilación. Mantener los fondos en el 403(b) puede mantener la continuidad de tus ahorros para la jubilación.

Transferir a un nuevo plan podría ofrecer diferentes opciones de inversión o simplificar la gestión. Asegúrate de entender cualquier tarifa o implicación fiscal antes de tomar una decisión.

¿Puedo contribuir a un Roth IRA si tengo un 403(B) a través del trabajo?

Sí, si tienes un plan 403(b) a través del trabajo, aún puedes contribuir a un Roth IRA siempre y cuando cumplas con los requisitos de ingresos. Tener un 403(b) no te descalifica automáticamente de contribuir a un Roth IRA.

Es una decisión inteligente considerar tus objetivos financieros y situación tributaria al tomar esta decisión. Recuerda contemplar tus objetivos financieros y situación tributaria al tomar esta decisión.

¿Existen límites de ingresos para contribuir a un plan 403(b)?

No hay límites de ingresos para contribuir a un plan 403(b). Puedes invertir sin importar cuánto ganes. Esto permite que personas de todos los niveles de ingresos ahorren para la jubilación a través de un plan 403(b).

Ofrece una oportunidad valiosa para construir un fondo de ahorro para el futuro sin que las restricciones de ingresos afecten tu capacidad de contribuir. Esta flexibilidad lo convierte en una opción accesible para muchas personas que buscan asegurar su jubilación.

Conclusión

En resumen, al determinar la mejor opción de ahorro para la jubilación para ti, ten en cuenta tus objetivos financieros, implicaciones fiscales y límites de aportación.

El plan 403(b) es adecuado para ciertos empleados, mientras que las IRA ofrecen más flexibilidad para inversores individuales.

Por otro lado, las IRA Roth proporcionan retiros libres de impuestos en la jubilación.

Al comprender las características y beneficios de cada plan, puedes tomar una decisión informada que se ajuste a tus necesidades financieras y te prepare para una jubilación segura.

Si quieres conocer otros artículos parecidos a ¿Cuál es la mejor opción para tu jubilación: 403b, IRA o Roth IRA? puedes visitar la categoría Inversión.

También te puede interesar: