Maximiza tu riqueza priorizando tu plan 401(k) para lograr seguridad financiera duradera. Aprovecha al máximo tu 401(k) maximizando las contribuciones para aprovechar el poder del interés compuesto. Ten cuidado al retirar fondos temprano para evitar penalizaciones e impuestos, protegiendo tu estilo de vida en la jubilación. Optimiza las opciones de inversión dentro de tu 401(k) diversificando y alineándote con tu tolerancia al riesgo. Al cambiar de trabajo, considera transferir a un IRA o al plan de tu nuevo empleador para una gestión sin problemas. Mantente al tanto de la evolución de la legislación y las tendencias que moldean la planificación de la jubilación para un futuro financiero sólido. Aprende más sobre cómo aprovechar el valor crítico de tu plan 401(k) para una prosperidad a largo plazo.

- Cuadro Descriptivo

- Tu 401(k) es una llave de riqueza

- Maximizando las contribuciones al 401(k)

- Trampas comunes al retirar dinero de un plan 401(k)

- Opciones de inversión dentro de los planes 401(k)

- Manejo de las cuentas 401(k) después de cambios de trabajo

- El futuro de los planes 401(k) y la jubilación

- Preguntas frecuentes

- ¿Puedo usar los fondos de mi 401(K) para pagar el pago inicial de una casa?

- ¿Cuáles son las consecuencias de retirar dinero de mi 401(K) antes de los 59 años y medio?

- ¿Cómo puedo transferir mi plan 401(K) al plan de un nuevo empleador?

- ¿Hay sanciones por no maximizar la contribución equivalente de mi empleador al plan 401(k)?

- ¿Cómo puedo asegurarme de tener suficiente ingreso para la jubilación si mi saldo de 401(k) es bajo?

- Conclusión

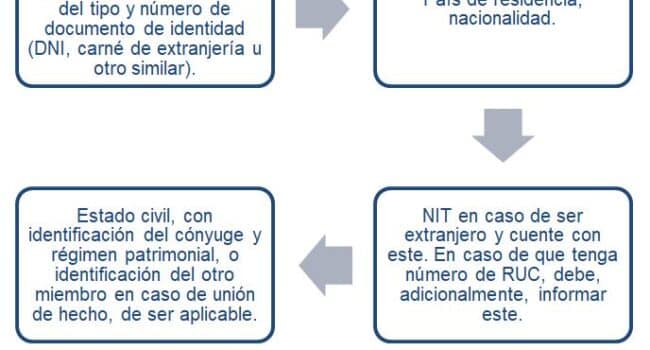

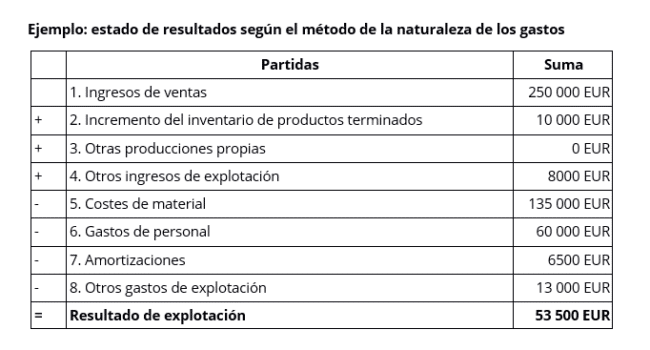

Cuadro Descriptivo

Esta tabla profundiza en los aspectos para maximizar tu plan 401(k), comparando las contribuciones consistentes, el aporte del empleador, retiros anticipados, diversificación de inversiones y conocimiento legislativo. Cada elemento es crucial para un crecimiento sustancial de tus ahorros para la jubilación.

| Aspecto | Beneficios | Desventajas |

|---|---|---|

| Contribuciones consistentes | Maximiza el crecimiento del *interés compuesto*, llevando a un aumento exponencial de los ahorros | Oportunidades de inversión perdidas si las contribuciones no se maximizan |

| Aporte del Empleador | Duplica efectivamente las contribuciones hasta cierto porcentaje, dinero gratuito | No todos los empleadores ofrecen esto; algunos pueden tener horarios de adquisición |

| Retiros Anticipados | Acceso inmediato a efectivo en emergencias | Conlleva fuertes penalizaciones e impuestos, impactando significativamente los fondos de jubilación |

| Diversificación de Inversiones | Equilibra el riesgo, potencialmente aumentando los rendimientos | Requiere conocimiento para equilibrar correctamente, puede llevar a perder apuestas de alto rendimiento |

| Conocimiento Legislativo | Mantiene la planificación de la jubilación óptima adaptándose a nuevas leyes y beneficios | Requiere vigilancia constante y comprensión de cambios legales complejos |

*'Este análisis comparativo destaca la importancia crítica de las contribuciones consistentes, el aporte del empleador y la diversificación de inversiones en un plan 401(k). También advierte contra los retiros anticipados y subraya la necesidad del conocimiento legislativo para asegurar un portafolio de jubilación sólido.'*

Tu 401(k) es una llave de riqueza

Tu 401(k) es una herramienta esencial para construir riqueza con el tiempo aprovechando el interés compuesto. Al contribuir de manera constante a tu 401(k) y dejar que tus ahorros crezcan, puedes beneficiarte del poder del interés compuesto, donde tus ganancias generan más ganancias.

Comprender los conceptos básicos de tu 401(k) y aprovechar el potencial del interés compuesto son pasos vitales para asegurar una jubilación financieramente estable.

Entendiendo los conceptos básicos de 401(k)

La comprensión de los conceptos básicos de un plan 401(k) puede revelar la clave para la acumulación de riqueza. Un 401(k) es un plan de ahorro para la jubilación patrocinado por tu empleador, que te permite apartar una parte de tu salario antes de que se apliquen impuestos. El dinero en tu 401(k) puede ser invertido en diversas opciones como acciones, bonos y fondos mutuos, lo que ayuda a que crezca con el tiempo.

Lee También

Una ventaja significativa de un 401(k) es que tus contribuciones están diferidas de impuestos hasta que retires el dinero durante la jubilación. Además, algunos empleadores igualan un porcentaje de tus contribuciones, lo que equivale a dinero gratis añadido a tu cuenta.

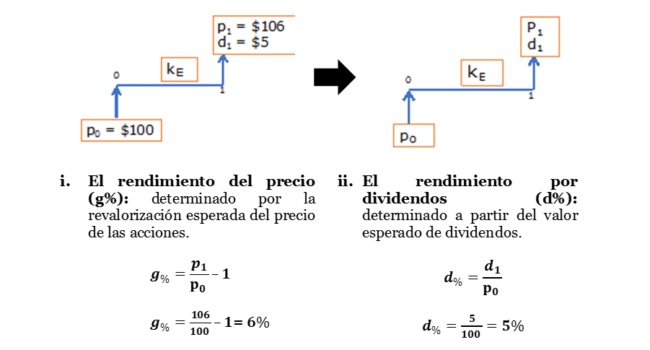

El Poder del Interés Compuesto

Aprovecha el potencial del interés compuesto en tu 401(k) para descubrir la clave para construir riqueza con el tiempo. El interés compuesto es la magia que hace que tu dinero crezca exponencialmente cuando reinviertes las ganancias.

Cuanto antes comiences a contribuir a tu 401(k), más tiempo tendrá tu dinero para beneficiarse de esta fuerza poderosa. Incluso pequeñas contribuciones regulares pueden acumularse considerablemente a largo plazo.

Al agregar constantemente a tu 401(k) y permitir que el interés se compense, puedes ver crecer sustancialmente tus ahorros para la jubilación. Aprovecha esta herramienta para construir riqueza entendiendo cómo funciona el interés compuesto y sacándole el máximo provecho dentro de tu plan de 401(k).

Tu seguridad financiera futura depende de las decisiones que tomes hoy con respecto al interés compuesto en tus ahorros para la jubilación.

Maximizando las contribuciones al 401(k)

Para maximizar tus aportaciones al plan 401(k), asegúrate de aprovechar cualquier aportación complementaria ofrecida por el empleador. Al contribuir al menos lo suficiente para recibir la aportación completa, básicamente estás recibiendo dinero gratis añadido a tus ahorros para la jubilación.

Lee También

Beneficios de igualación del empleador

Maximizar tus contribuciones al 401(k) aprovechando los beneficios del igualamiento del empleador es una decisión financiera inteligente para construir tus ahorros para la jubilación. Aquí tienes algunos puntos clave para tener en cuenta:

- Si tu empleador iguala tus contribuciones al 401(k), no contribuir lo suficiente significa perder dinero gratis.

- Retirar fondos de tu 401(k) antes de los 59 años y medio puede resultar en impuestos y penalizaciones.

- Una ventaja del 401(k) sobre un IRA son sus límites de contribución más altos.

- Los empleadores a menudo igualan una parte de las contribuciones al 401(k) de los empleados, proporcionando fondos adicionales para la jubilación.

Límites de Contribución Anual

Los límites de contribución anual para tu 401(k) juegan un papel crucial en maximizar el potencial de ahorro para tu jubilación. Puedes contribuir hasta $20,500 en 2022, y $22,500 en 2023. Si tienes 50 años o más, puedes añadir $6,500 extra en 2022 y $7,500 en 2023. En comparación, un IRA solo permite contribuciones de $6,000 en 2022 ($6,500 en 2023), con una contribución adicional de recuperación de $1,000 para aquellos mayores de 50 años. Maximizar tus contribuciones al 401(k) es ventajoso debido a sus mayores límites de contribución y a posibles aportes del empleador. Los aportes del empleador, como un aporte del 100% hasta el 3% de tu salario, pueden aumentar significativamente tus ahorros para la jubilación sin afectar tu límite de contribución. Asegúrate de aprovechar al máximo estos beneficios contribuyendo en consecuencia.

| Año | Límite de Contribución 401(k) |

|---|---|

| 2022 | $20,500 |

| 2023 | $22,500 |

Trampas comunes al retirar dinero de un plan 401(k)

Cuando se trata de tu 401(k), ten cuidado con las retiradas tempranas ya que pueden desencadenar sanciones e implicaciones fiscales.

Explora opciones de préstamos y comprende los riesgos asociados con el uso de tus ahorros de jubilación prematuramente.

Es importante sopesar las consecuencias de retirar dinero de tu 401(k) antes de tomar decisiones que puedan afectar tu futuro financiero.

Sanciones por retiro anticipado

Para evitar enfrentar penalidades por retiro anticipado y errores comunes al acceder a tus fondos de 401(k) prematuramente, es esencial comprender las implicaciones de recurrir a tus ahorros para la jubilación antes de los 59 años y medio.

Lee También

Aquí tienes algunos puntos clave para tener en cuenta:

- Retirar dinero antes de los 59 años y medio generalmente conlleva una penalización del 10% por retiro anticipado.

- La cantidad retirada también está sujeta a impuestos sobre la renta.

- Sacar fondos temprano puede tener consecuencias graves para tu nivel de vida en la jubilación.

- Considera el impacto en tus ingresos y estilo de vida en la jubilación antes de realizar retiros anticipados.

Opciones de préstamo y riesgos

¿Estás pensando en pedir un préstamo de tu cuenta 401(k)? Aunque pueda parecer una solución rápida, hay factores importantes que debes tener en cuenta. Aquí tienes algunos errores comunes a los que debes prestar atención:

| Opciones de Préstamo | Riesgos |

|---|---|

| Los préstamos 401(k) te permiten pedir prestado de tu saldo de cuenta. | Riesgo de reducir tus ahorros para la jubilación si el préstamo no se devuelve. |

| Las tasas de interés de los préstamos 401(k) suelen ser más bajas que otros préstamos. | Si dejas tu trabajo, el préstamo puede vencer inmediatamente. |

| Los términos de pago suelen ser flexibles, pero los pagos perdidos pueden tener consecuencias. | Incumplir el préstamo puede acarrear impuestos y penalizaciones. |

| Los límites de préstamo son establecidos por el IRS, con un máximo de $50,000 o el 50% de tu saldo de cuenta adquirido. | Tomar un préstamo puede obstaculizar tus metas financieras a largo plazo. |

Opciones de inversión dentro de los planes 401(k)

Cuando se trata de tu 401(k), tomar decisiones de inversión informadas es esencial para tus ahorros de jubilación.

Dentro de tu 401(k), tienes acceso a varias opciones como estrategias de diversificación y fondos de fecha objetivo.

Comprender estas opciones puede ayudarte a maximizar tus inversiones y trabajar hacia un futuro financiero seguro.

Estrategias de diversificación

Una manera efectiva de optimizar tu 401(k) es implementando estrategias de diversificación a través de la selección de diversas opciones de inversión dentro del plan. Aquí tienes algunos puntos clave a tener en cuenta:

Lee También

- Diversifica tu riesgo: Distribuye tus inversiones en diferentes clases de activos como acciones, bonos y fondos de inversión para reducir el impacto de la volatilidad del mercado.

- Considera tu horizonte temporal: Elige inversiones basadas en tu horizonte de retiro, con una mezcla de opciones a corto y largo plazo para equilibrar el riesgo y los posibles rendimientos.

- Revisa regularmente: Supervisa tu cartera y realiza ajustes según sea necesario para asegurarte de que se alinee con tus objetivos financieros y tolerancia al riesgo.

- Busca asesoramiento profesional: Consulta con un asesor financiero para que te ayude a desarrollar una estrategia de inversión diversificada adaptada a tus necesidades y objetivos específicos.

Fondos de fecha objetivo explicados

¿Te interesa saber cómo funcionan los fondos de fecha objetivo dentro de las opciones de inversión del 401(k)?

Los fondos de fecha objetivo son una opción popular en muchos planes de 401(k), ofreciendo un enfoque manos libres para invertir basado en tu año de jubilación esperado.

Estos fondos ajustan automáticamente su asignación de activos con el tiempo, volviéndose más conservadores a medida que te acercas a la edad de jubilación.

Por ejemplo, si planeas jubilarte en 2050, podrías elegir un 'Fondo 2050', que comienza con una mezcla más agresiva de inversiones y gradualmente se desplaza hacia opciones más estables a medida que se acerca 2050.

Los fondos de fecha objetivo proporcionan diversificación y gestión de riesgos, lo que los convierte en una opción conveniente para aquellos que buscan una estrategia de inversión de configurar y olvidar dentro de su plan de 401(k).

Manejo de las cuentas 401(k) después de cambios de trabajo

Cuando cambies de trabajo, tienes opciones para manejar tu 401(k).

Lee También

Considera trasladarlo a un IRA o transferirlo al plan de tu nuevo empleador.

Ambas opciones permiten que tu dinero siga creciendo diferido de impuestos para tu jubilación.

Opciones de traspaso a un IRA

Considerar trasladar tu 401(k) a un IRA al cambiar de trabajo para seguir haciendo crecer tus ahorros para la jubilación de forma diferida en impuestos. Aquí tienes algunas razones por las que trasladar tu 401(k) puede ser beneficioso:

- Más opciones de inversión: Los IRAs ofrecen una gama más amplia de opciones de inversión en comparación con los planes 401(k) patrocinados por el empleador típicos.

- Consolidación: Trasladar tu 401(k) a un IRA puede simplificar la gestión de tus ahorros para la jubilación al consolidar cuentas.

- Evitar penalizaciones: Al transferir directamente los fondos de tu 401(k) a un IRA, puedes evitar impuestos y penalizaciones que pueden aplicarse al liquidarlos.

- Flexibilidad: Los IRAs suelen ofrecer una mayor flexibilidad en términos de retiros, conversiones y opciones de planificación patrimonial.

Asegura una transición sin problemas explorando los beneficios de trasladar tu 401(k) a un IRA.

Transferencia entre planes de empleador

Explora los beneficios de transferir tu 401(k) entre planes de empleador después de un cambio de trabajo para garantizar un crecimiento continuo y la gestión de tus ahorros de jubilación.

Al cambiar de trabajo, considera transferir tu antiguo 401(k) al plan de tu nuevo empleador o a una cuenta IRA. Al transferir tus fondos, mantienes el estatus de diferimiento de impuestos de tus ahorros de jubilación y puedes hacer un seguimiento de tus inversiones en un solo lugar.

Esto garantiza un enfoque simplificado para manejar tus fondos de jubilación y permite consolidar posibles contribuciones futuras. Además, transferir tu 401(k) te ayuda a evitar multas e impuestos asociados con retiros tempranos, protegiendo tu nido de jubilación.

Aprovecha la oportunidad de transferir tu 401(k) entre planes de empleador para asegurar el crecimiento y la sostenibilidad a largo plazo de tus ahorros de jubilación.

El futuro de los planes 401(k) y la jubilación

El futuro de los planes 401(k) y de la jubilación está evolucionando con cambios legislativos que impactan cómo las personas planifican sus años posteriores al trabajo.

Las tendencias en la planificación de la jubilación están cambiando a medida que las personas trabajan diligentemente para asegurar sus futuros financieros en un panorama económico incierto.

Comprender estos cambios y adaptar tu estrategia de ahorro en consecuencia será esencial para asegurar una jubilación estable.

Cambios Legislativos Impactantes

Los cambios legislativos están moldeando el panorama futuro de los planes 401(k) y la planificación para la jubilación. Aquí hay algunos puntos clave para tener en cuenta:

- La Ley Secure Act 2.0 está proponiendo cambios para mejorar las opciones de ahorro para la jubilación.

- Ajustes potenciales en los límites de contribución podrían afectar cuánto puedes ahorrar cada año.

- Nuevas regulaciones pueden modificar la edad en la que puedes acceder a tus fondos del 401(k) sin penalizaciones.

- Mantente al tanto de las actualizaciones legislativas para estar informado sobre cómo podrían afectar tu estrategia de jubilación.

Mantente informado sobre estos cambios para asegurarte de que tus ahorros para la jubilación estén optimizados para el futuro.

Tendencias en la planificación de la jubilación

Para mantenerte al frente en la planificación de la jubilación y maximizar el potencial de tu 401(k), mantente atento a las tendencias emergentes que podrían moldear el panorama futuro del ahorro para la jubilación.

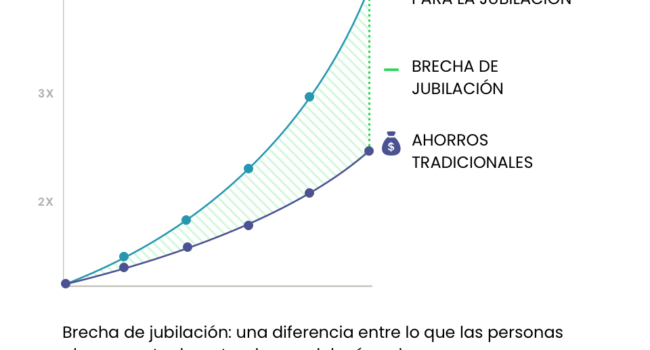

Los planes de 401(k) están evolucionando para satisfacer las cambiantes necesidades de los jubilados. Con la disminución de las pensiones tradicionales, los planes de 401(k) se han convertido en una fuente principal de ingresos de jubilación para muchos. Según los datos más recientes, el 66% de los estadounidenses que participan en planes de jubilación están invertidos en planes de 401(k), que poseen aproximadamente $7.3 billones en activos.

La presión está aumentando en los 401(k) para asegurar futuros de jubilación. Los individuos pueden mejorar su preparación para la jubilación contribuyendo a sus 401(k) y dejando que sus ahorros crezcan sin tocarlos. Al comprender estas tendencias y tomar decisiones informadas, puedes fortalecer tu seguridad financiera en la jubilación.

Preguntas frecuentes

¿Puedo usar los fondos de mi 401(K) para pagar el pago inicial de una casa?

Sí, puedes utilizar los fondos de tu 401(k) para pagar el enganche de una casa. Sin embargo, es importante tener en cuenta que retirar dinero de tu 401(k) con este fin puede acarrear impuestos y penalizaciones si tienes menos de 59 años y medio.

Considera las implicaciones a largo plazo antes de recurrir a tus ahorros de jubilación para la compra de una casa. Se recomienda explorar otras opciones primero para evitar posibles contratiempos financieros en el futuro.

¿Cuáles son las consecuencias de retirar dinero de mi 401(K) antes de los 59 años y medio?

Retirar dinero de tu 401(k) antes de los 59 años y medio puede resultar en una penalización por retiro anticipado del 10% y en impuestos sobre los ingresos. Esta acción podría afectar negativamente tus ingresos de jubilación, impactando tu nivel de vida en el futuro.

Al acceder a tu 401(k) prematuramente, corres el riesgo de perderte el crecimiento potencial y los beneficios que vienen al dejarlo intacto hasta la jubilación.

Es importante reflexionar sobre las consecuencias a largo plazo antes de realizar cualquier retiro.

¿Cómo puedo transferir mi plan 401(K) al plan de un nuevo empleador?

Para transferir tu 401(k) al plan de un nuevo empleador, contacta al departamento de recursos humanos de tu nuevo empleador.

Puedes optar por hacer una transferencia directa, donde los fondos se mueven directamente a la nueva cuenta sin implicaciones fiscales.

Otro método es una transferencia indirecta, donde recibes los fondos tú mismo y tienes 60 días para depositarlos en el nuevo plan para evitar impuestos y penalizaciones.

Siempre sigue las pautas del IRS para garantizar una transferencia sin problemas.

¿Hay sanciones por no maximizar la contribución equivalente de mi empleador al plan 401(k)?

Si no maximizas la aportación de tu empleador al plan 401(k), podrías perderte dinero gratis. Muchos empleadores igualan una parte de tus contribuciones, lo que puede aumentar considerablemente tus ahorros para la jubilación.

No aprovechar al máximo esta igualación significa dejar dinero sobre la mesa. Siempre procura contribuir lo suficiente para recibir la totalidad de la igualación del empleador y así maximizar tu potencial de ahorro y asegurar un futuro financiero más sólido.

¿Cómo puedo asegurarme de tener suficiente ingreso para la jubilación si mi saldo de 401(k) es bajo?

Para garantizar suficientes ingresos de jubilación con un saldo bajo de 401(k), considera aumentar las contribuciones para ponerte al día. Maximiza las aportaciones del empleador para obtener dinero gratis.

Evita retiros anticipados para evitar impuestos y penalizaciones. Utiliza calculadoras en línea para proyectar ingresos futuros.

Prioriza la consistencia en el ahorro a lo largo del tiempo. Planifica de manera inteligente para asegurar una jubilación cómoda.

Conclusión

En resumen, tu plan 401(k) es una herramienta esencial para construir riqueza y asegurar una jubilación cómoda. Al maximizar las contribuciones, evitar errores comunes al retirar fondos y tomar decisiones de inversión informadas, puedes prepararte para el éxito financiero en el futuro.

Recuerda manejar tu 401(k) con cuidado, especialmente durante los cambios de trabajo, para garantizar estabilidad a largo plazo.

El futuro de los planes 401(k) sigue siendo prometedor, ofreciendo un recurso valioso para tus ahorros de jubilación. Sigue invirtiendo sabiamente para una vida próspera después de tu carrera.

Si quieres conocer otros artículos parecidos a Desbloqueando la riqueza: El valor crítico de tu plan 401(k) puedes visitar la categoría Inversión.

También te puede interesar: