Al considerar los fondos indexados, ten en cuenta cinco razones clave por las que podrían no ser adecuados para ti: protección limitada del mercado durante las caídas, oportunidades perdidas de ganancias, falta de control sobre las inversiones del fondo, exposición limitada a diferentes estrategias y menor satisfacción personal al tener menos participación en la toma de decisiones. Estos factores podrían afectar el crecimiento de tus inversiones y alinearse con tus objetivos. Comprender estas limitaciones es esencial para tomar decisiones financieras informadas. Si buscas maximizar tu potencial de inversión, es importante tener en cuenta estos aspectos antes de tomar tu elección final.

- Cuadro descriptivo

- Protección de Mercado Limitada

- Incapacidad para aprovechar las oportunidades

- Sin control sobre las tenencias de fondos

- Exposición limitada a estrategias

- Satisfacción personal reducida

- Preguntas Frecuentes

- ¿Cómo puedo proteger mis inversiones en fondos indexados durante las caídas del mercado?

- ¿Qué debo hacer si identifico una acción específica sobrevalorada en el índice?

- ¿Puedo personalizar las participaciones de mi fondo de índice para excluir ciertas empresas?

- ¿Cómo puedo acceder a diferentes estrategias de inversión más allá de los fondos indexados?

- ¿Invertir en fondos indexados proporcionará el mismo nivel de satisfacción personal que la selección de acciones individuales?

- Conclusión

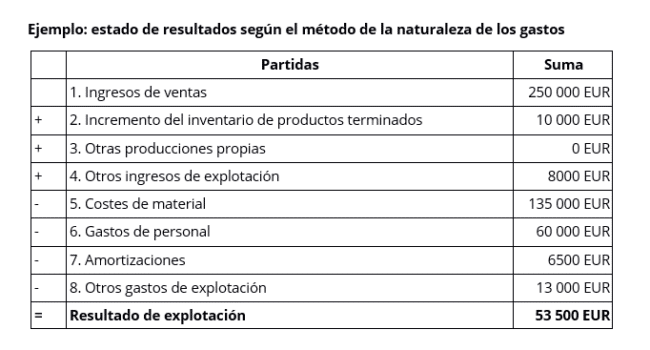

Cuadro descriptivo

En la tabla que viene a continuación, profundizamos en las sutiles distinciones entre los tradicionales Fondos de Índice y otras vías de inversión, enfatizando áreas como la protección del mercado, oportunidades activas, control sobre las inversiones, exposición a estrategias diversas y satisfacción personal.

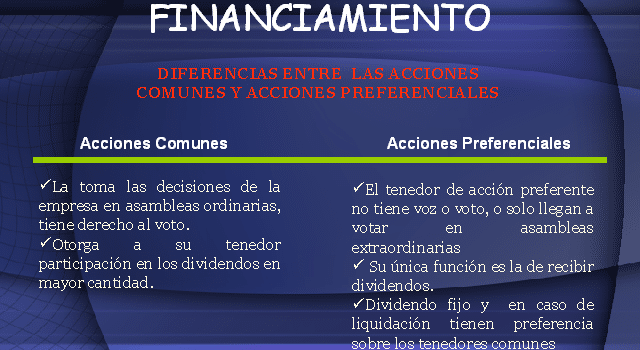

| Aspecto | Fondos de Índice | Inversiones Alternativas |

|---|---|---|

| Protección del Mercado durante Downturns | Ofrece una protección mínima, reflejando las tendencias generales del mercado. | Puede incluir activos menos correlacionados con los movimientos del mercado, ofreciendo una mejor protección. |

| Aprovechamiento de Oportunidades de Inversión Activas | Flexibilidad limitada para capitalizar los movimientos del mercado a corto plazo. | Permite la gestión activa, con el objetivo de superar los benchmarks del mercado a través de una asignación táctica de activos. |

| Control sobre las Tenencias del Fondo | Los inversores no tienen voz en la selección de las tenencias; depende totalmente del índice que sigue. | Mayor control sobre las elecciones de inversión, adaptadas a las preferencias de riesgo y objetivos individuales. |

| Exposición a Diversas Estrategias de Inversión | Normalmente centrado en un enfoque pasivo, siguiendo un índice específico. | Ofrece acceso a una amplia gama de estrategias, incluyendo gestión activa, cobertura y activos alternativos. |

| Satisfacción Personal e Involucramiento | Generalmente baja, ya que los inversores son participantes pasivos en el rendimiento del fondo. | Niveles más altos de participación y satisfacción al participar activamente en el proceso de toma de decisiones y potencialmente superar al mercado. |

*En resumen, mientras que los Fondos de Índice ofrecen un enfoque de inversión sencillo y pasivo, fallan en áreas como la protección del mercado, las oportunidades de inversión activas y el involucramiento personal. Por otro lado, las estrategias de inversión alternativas ofrecen el atractivo de potencialmente mayores rendimientos, más control y un viaje de inversión personalizado. Este análisis comparativo subraya la importancia de alinear las elecciones de inversión con los objetivos financieros, la tolerancia al riesgo y el deseo de involucramiento.*

Protección de Mercado Limitada

En lo que respecta a la protección limitada del mercado, los fondos indexados pueden dejarte expuesto a riesgos durante las caídas del mercado.

Si bien ofrecen una diversificación fácil y costos bajos, carecen de la capacidad de proteger tus inversiones de pérdidas significativas si el mercado experimenta una caída.

Es importante tener en cuenta estas limitaciones y explorar otras opciones que puedan ofrecer una protección más sólida en condiciones de mercado volátiles.

Lee También

Riesgos de las caídas del mercado

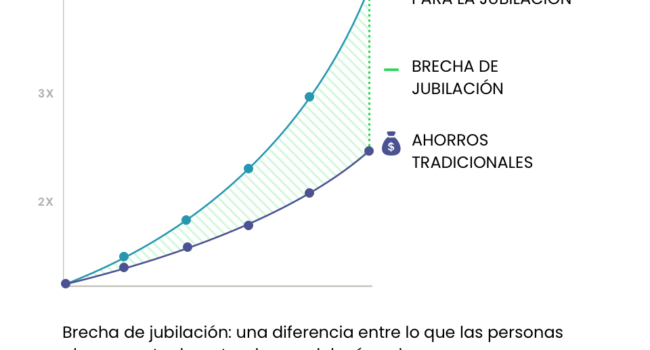

Si bien la inversión indexada proporciona diversificación y costos bajos, carece de protección suficiente contra las caídas del mercado, dejando a los inversores vulnerables a pérdidas significativas. Cuando el mercado experimenta una caída, como un crash o corrección, los fondos indexados reflejan estas disminuciones, lo que resulta en valores de cartera disminuidos.

A diferencia de los fondos gestionados activamente, los fondos indexados no tienen la flexibilidad para adaptarse a las condiciones cambiantes del mercado o para mover las inversiones a opciones más seguras durante tiempos turbulentos. Esta protección de mercado limitada significa que los inversores que dependen únicamente de los fondos indexados pueden enfrentar mayores riesgos financieros durante las caídas, lo que podría erosionar sus rendimientos de inversión.

Es esencial que los inversores reflexionen sobre esta vulnerabilidad al decidir sobre su estrategia de inversión y exploren opciones que ofrezcan una protección más sólida contra la volatilidad del mercado.

Incapacidad para aprovechar las oportunidades

Los fondos indexados pueden limitar tu capacidad para aprovechar las ganancias de inversiones activas ya que siguen pasivamente un índice predeterminado. Al invertir únicamente en estos fondos, no puedes aprovechar oportunidades específicas que puedan surgir en el mercado.

Esta falta de flexibilidad podría potencialmente obstaculizar tu capacidad para maximizar ganancias y adaptarte a las cambiantes condiciones del mercado.

Ganancias de inversión activa perdidas

Al invertir únicamente en fondos indexados, te pierdes la oportunidad de capitalizar activamente posibles ganancias en el mercado a través de la selección estratégica de acciones. Gestionar activamente tus inversiones te permite reaccionar a los cambios del mercado, aprovechar las acciones infravaloradas y adaptarte a las condiciones económicas cambiantes. Aquí tienes una comparación de las ganancias de inversión activa perdidas:

Lee También

| Ganancias de Inversión Activa Perdidas | Descripción | Impacto |

|---|---|---|

| Momento del Mercado | Intentar comprar y vender acciones basándose en las tendencias del mercado | Potencial para mayores rendimientos |

| Selección de Acciones Individuales | Elegir acciones específicas con potencial de crecimiento | Oportunidad de superar al mercado |

| Gestión del Riesgo | Ajustar tu cartera para mitigar riesgos | Protección contra las caídas del mercado |

No te limites a los fondos indexados; considera los beneficios de gestionar activamente tus inversiones para obtener mayores ganancias potenciales.

Sin control sobre las tenencias de fondos

Cuando inviertes en fondos indexados, renuncias al control sobre las tenencias individuales en la cartera. Esto significa que no podrás elegir empresas específicas que te gusten o excluir aquellas que no se alineen con tus valores o preferencias respaldadas por la investigación.

La naturaleza predefinida de los fondos indexados puede limitar tu capacidad de personalizar tus inversiones según convicciones personales o estrategias en las que creas.

Opciones de inversión limitadas

No tener control sobre las participaciones individuales en un fondo de índice puede limitar tu capacidad de personalizar tus opciones de inversión basadas en tus preferencias y creencias específicas. Cuando inviertes en un fondo de índice, básicamente estás comprando una canasta predeterminada de acciones sin la posibilidad de elegir las empresas que deseas apoyar o evitar. Esta falta de control significa que podrías terminar teniendo acciones de empresas que no se alinean con tus valores u objetivos de inversión.

Sin la libertad de adaptar tu cartera a tu gusto, podrías perderte la oportunidad de invertir en empresas en las que crees o excluir aquellas que van en contra de tus principios.

Exposición limitada a estrategias

Cuando inviertas en fondos indexados, debes tener en cuenta que puedes tener una exposición limitada a diversas estrategias de inversión. Esto significa que podrías perderte de tácticas diversas que podrían potencialmente mejorar el rendimiento de tu cartera.

Lee También

Comprender esta limitación puede ayudarte a decidir si los fondos indexados se alinean con tus objetivos generales de inversión y estrategias.

Perdiendo la oportunidad de utilizar tácticas diversas

Al invertir únicamente en fondos indexados, limitas tu exposición a estrategias de inversión diversas que podrían potencialmente mejorar los rendimientos ajustados al riesgo de tu cartera. Los fondos indexados suelen seguir un enfoque pasivo, reflejando el rendimiento de un índice de mercado específico.

Sin embargo, al hacerlo, podrías perderte la oportunidad de explorar diversas tácticas que la gestión activa o los fondos especializados pueden ofrecer. Estas estrategias podrían incluir la inversión en valor, la inversión en crecimiento, la rotación de sectores o incluso inversiones alternativas como bienes raíces o materias primas.

Satisfacción personal reducida

Cuando inviertes en fondos indexados, es posible que experimentes una pérdida de participación en la inversión. Esto puede llevar a una reducción en el sentido de satisfacción personal, ya que podrías extrañar la emoción de tomar decisiones de inversión individuales y ver sus resultados.

Es imperativo reflexionar sobre cuánto control e implicación deseas en tu viaje de inversión para determinar si los fondos indexados se alinean con tus objetivos de satisfacción personal.

Pérdida de Compromiso de Inversión

Invertir únicamente en fondos indexados puede llevar a una disminución en la satisfacción personal ya que reduce el compromiso y la emoción que conlleva seleccionar y gestionar activamente acciones individuales en tu cartera. Cuando optas por fondos indexados, renuncias a la emoción de investigar, analizar y escoger específicamente empresas en las que invertir.

Lee También

En lugar de estar activamente involucrado en la toma de decisiones, te conviertes en un inversor pasivo, haciendo un seguimiento del rendimiento del mercado en general sin la experiencia práctica de gestionar una cartera diversificada. Esta falta de participación directa puede resultar en una sensación de distanciamiento de tus inversiones, reduciendo potencialmente la satisfacción y el sentido de logro que a menudo acompañan a una exitosa selección y gestión de acciones a nivel personal.

Preguntas Frecuentes

¿Cómo puedo proteger mis inversiones en fondos indexados durante las caídas del mercado?

Para proteger tus inversiones en fondos indexados durante caídas del mercado, considera diversificar tu cartera más allá de solo los fondos indexados.

Puedes incluir bonos, equivalentes en efectivo u otros activos que no se muevan al mismo ritmo que el mercado de valores. Esta diversificación puede ayudar a amortiguar el impacto de la volatilidad del mercado en el rendimiento general de tus inversiones.

Mantén un ojo cercano en tu asignación de activos y realiza ajustes según sea necesario para resistir mejor las caídas del mercado.

¿Qué debo hacer si identifico una acción específica sobrevalorada en el índice?

Si identificas una acción sobrevalorada en el índice, considera que la inversión en índices no permite hacer ajustes en acciones individuales. No podrás actuar en base a ese conocimiento dentro del fondo de índice.

Para abordar esto, podrías explorar opciones de inversión alternativas fuera de los fondos de índice que te permitan hacer ajustes específicos basados en tu evaluación de las valoraciones de acciones individuales. Este enfoque puede ofrecerte más flexibilidad y control sobre tus decisiones de inversión.

Lee También

¿Puedo personalizar las participaciones de mi fondo de índice para excluir ciertas empresas?

Sí, no puedes personalizar tus tenencias de fondos indexados para excluir ciertas empresas. Los fondos indexados son portafolios preestablecidos que reflejan un índice específico como el S&P 500.

Una vez que inviertes en un fondo indexado, no tienes la capacidad de elegir qué empresas incluir o excluir. Esta falta de control sobre las tenencias individuales es una característica clave de la inversión indexada, que ofrece diversificación pero limita la personalización basada en preferencias o creencias personales.

¿Cómo puedo acceder a diferentes estrategias de inversión más allá de los fondos indexados?

Para acceder a diferentes estrategias de inversión más allá de los fondos indexados, considera explorar:

- Fondos gestionados activamente: dirigidos por gestores profesionales con el objetivo de superar el mercado.

- Acciones individuales: elige empresas específicas basadas en tu investigación.

- Bonos: ofrecen ingresos fijos.

- Inversiones en bienes raíces: proporcionan diversificación.

¿Invertir en fondos indexados proporcionará el mismo nivel de satisfacción personal que la selección de acciones individuales?

Invertir en fondos indexados puede no brindar el mismo nivel de satisfacción personal que la selección de acciones individuales. Con los fondos indexados, careces de control sobre las participaciones específicas y te pierdes la emoción de hacer inversiones exitosas. Monitorear acciones individuales puede ser más atractivo, pero también conlleva más estrés.

Si bien los fondos indexados ofrecen diversificación, es posible que no ofrezcan la misma satisfacción y emoción que conlleva la selección activa de acciones.

Conclusión

En resumen, al evaluar los fondos indexados, es crucial tener en cuenta sus limitaciones. Desde posibles desventajas en la protección del mercado hasta una falta de control sobre las tenencias, invertir en índices no siempre puede ser la elección óptima para maximizar rendimientos. Al reconocer estos factores, puedes tomar decisiones bien informadas que estén alineadas con tus objetivos financieros y tolerancia al riesgo.

Pondera cuidadosamente todos los aspectos antes de determinar si los fondos indexados son la opción adecuada para tu cartera de inversiones.

Si quieres conocer otros artículos parecidos a 5 Razones Sólidas Por Las Cuales Los Fondos de Índice Pueden No Ser Tu Mejor Opción puedes visitar la categoría Inversión.

También te puede interesar: