Para optimizar la gestión de la liquidez de tu negocio, concéntrate en entender los conceptos básicos del flujo de efectivo, analizar los ratios rápidos, hacer un seguimiento del flujo de dinero y mantener un estricto control. Evalúa la salud financiera a corto plazo con el análisis del ratio rápido para cubrir las obligaciones inmediatas de manera pronta. Las estrategias incluyen gestionar eficientemente las cuentas por cobrar, negociar plazos de pago y optimizar las prácticas de inventario. Mantén reservas, pronostica el flujo de efectivo y considera opciones de financiamiento como líneas de crédito para la estabilidad. La automatización puede agilizar los procesos de flujo de efectivo, mientras que una cuenta de ahorros separada y una línea de crédito abierta ayudan a gestionar las fluctuaciones. Mejora la liquidez a través de herramientas tecnológicas para protegerte contra gastos inesperados. Aprende más sobre la optimización de la liquidez para el éxito empresarial.

- Cuadro Descriptivo

- Gestión esencial de la liquidez

- Estrategias para optimizar la liquidez

- Planificación de Reserva de Efectivo

- Liquidez a través de financiamiento

- Uso de la Tecnología en la Gestión de Liquidez

- Mitigación del riesgo de liquidez

- Preguntas frecuentes

- ¿Cómo puedo determinar la cantidad óptima de reserva de efectivo para mi negocio?

- ¿Cuáles son las mejores prácticas para gestionar el flujo de efectivo durante las crisis económicas?

- ¿Es recomendable invertir los excedentes de efectivo para obtener mayores rendimientos?

- ¿Cómo puedo proteger mi negocio de los riesgos de liquidez en mercados volátiles?

- ¿Cuáles son las alternativas al financiamiento bancario tradicional para mejorar la liquidez?

- Conclusión

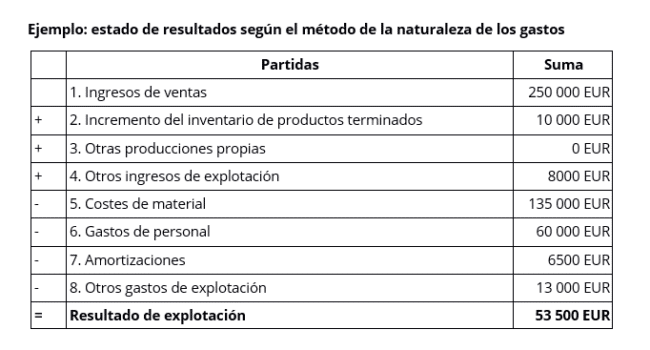

Cuadro Descriptivo

Esta tabla compara meticulosamente diversas estrategias para optimizar la gestión de la liquidez empresarial. Se adentra en métodos como mejorar las cuentas por cobrar, control eficiente de inventario, negociar con proveedores, monitorear el flujo de efectivo y utilizar transferencias automatizadas.

| Estrategia | Beneficios | Desafíos |

|---|---|---|

| Mejorar la Gestión de Cuentas por Cobrar | Garantiza un flujo de efectivo constante | Requiere un seguimiento diligente y políticas potencialmente más estrictas |

| Control Eficiente de Inventario | Reduce los costos de almacenamiento, libera efectivo | Riesgo de faltantes con prácticas just-in-time |

| Negociar Términos de Pago Favorables con Proveedores | Mejora la sincronización del flujo de efectivo | Puede ser difícil con proveedores que tienen mayor poder de negociación |

| Monitorear Regularmente el Flujo de Efectivo | Proporciona una instantánea clara de la estabilidad financiera | Consumo de tiempo sin las herramientas adecuadas |

| Utilizar Transferencias Automatizadas | Optimiza procesos, reduce errores manuales | La configuración inicial puede ser compleja y requiere supervisión |

*Esta tabla proporciona una comparación exhaustiva de diversas estrategias de gestión de liquidez, desde mejorar los procesos de cuentas por cobrar hasta utilizar transferencias automatizadas para eficiencia. Destaca la necesidad de un enfoque equilibrado para optimizar la liquidez empresarial, teniendo en cuenta tanto los beneficios como los desafíos de cada método. Estrategias clave como el control eficiente de inventario y el monitoreo regular del flujo de efectivo destacan como esenciales para mantener la salud financiera

Gestión esencial de la liquidez

Comprender los conceptos básicos del flujo de efectivo es esencial para gestionar eficazmente la liquidez de su negocio.

El análisis de la ratio rápida es una herramienta clave que puede ayudarle a evaluar la capacidad de su empresa para cumplir con las obligaciones a corto plazo.

Comprender los conceptos básicos del flujo de efectivo

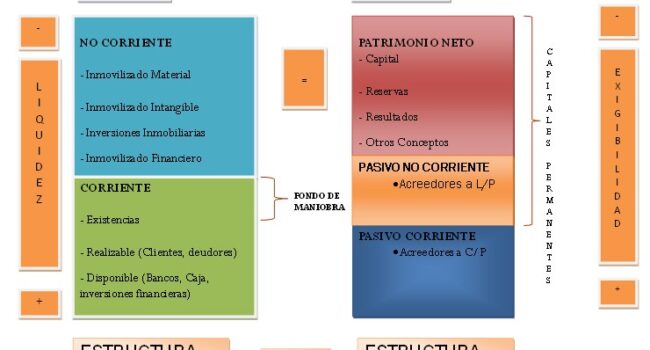

Para comprender los fundamentos del flujo de efectivo y la gestión esencial de liquidez, asegúrate de tener un sólido entendimiento de cómo el dinero entra y sale de tu negocio. Los conceptos básicos del flujo de efectivo implican rastrear el dinero que ingresa por ventas, inversiones o préstamos, y el dinero que sale por gastos, salarios y otros costos operativos.

Comprender este movimiento es vital para mantener la estabilidad financiera y garantizar que tu negocio pueda cumplir con sus obligaciones. Al monitorear regularmente el flujo de efectivo, puedes anticipar posibles escaseces de efectivo, planificar gastos necesarios y tomar decisiones informadas para optimizar la liquidez.

Mantener un estrecho control sobre tu flujo de efectivo te ayudará a gestionar la salud financiera de tu negocio de manera efectiva y evitar crisis de liquidez.

Importancia del Análisis de la Razón Rápida

Para gestionar eficazmente la liquidez de tu negocio, es esencial analizar la Ratio Rápida. La Ratio Rápida, también conocida como Ratio de Prueba Ácida, es una métrica financiera clave que te ayuda a evaluar la salud financiera a corto plazo de tu empresa. Mide tu capacidad para cubrir las obligaciones inmediatas con tus activos más líquidos, excluyendo inventario.

Al calcular la Ratio Rápida, puedes determinar si tu negocio tiene suficientes activos líquidos para cumplir con las obligaciones a corto plazo sin depender de la venta de inventario. Una Ratio Rápida saludable normalmente indica que tu empresa es capaz de superar desafíos financieros y cumplir con sus deudas a corto plazo de manera oportuna.

Monitorizar esta ratio regularmente te permite tomar decisiones informadas sobre la gestión efectiva de la liquidez de tu empresa y garantizar su estabilidad financiera.

Estrategias para optimizar la liquidez

Para optimizar la liquidez, debes centrarte en mejorar la gestión de cuentas por cobrar, administrar el inventario de manera eficiente y optimizar los términos de pago.

Al mejorar tu proceso de gestión de cuentas por cobrar, puedes garantizar un flujo constante de efectivo en tu negocio.

Una gestión eficiente del inventario ayuda a evitar atar fondos excesivos en productos no vendidos, mientras que optimizar los términos de pago puede ayudar a equilibrar los flujos de efectivo de manera efectiva.

Mejora en la Recaudación de Cuentas por Cobrar

Mejorar la colección de cuentas por cobrar es crucial para optimizar la liquidez en las operaciones de su negocio. Para mejorar este aspecto, considere implementar términos de pago claros, enviar recordatorios oportunos y ofrecer incentivos para pagos tempranos. A continuación se presenta una tabla que resume estrategias efectivas para mejorar la colección de cuentas por cobrar:

| Estrategias para Mejorar la Colección de Cuentas por Cobrar | Descripción | Beneficio |

|---|---|---|

| Términos de Pago Claros | Definir expectativas de pago desde el principio | Minimizar retrasos en los pagos |

| Recordatorios Oportunos | Enviar recordatorios antes y después de las fechas de vencimiento | Instar a los clientes a liquidar las facturas |

| Incentivos por Pago Temprano | Ofrecer descuentos por pagos realizados antes | Fomentar una liquidación más rápida de las facturas |

La implementación de estas estrategias puede ayudar a optimizar su flujo de efectivo y garantizar una entrada constante de fondos en su negocio.

Gestión eficiente de inventario

Cuando se trata de optimizar la liquidez en las operaciones de su negocio, un aspecto clave en el que enfocarse es la gestión eficiente del inventario. Para garantizar que su inventario se administre de manera efectiva y contribuya a la liquidez de su negocio, considere las siguientes estrategias:

- Implementar prácticas de inventario justo a tiempo para minimizar los costos de almacenamiento.

- Realizar auditorías regulares de inventario para identificar los productos de movimiento lento y prevenir el exceso de stock.

- Utilizar software de gestión de inventario para rastrear los niveles de stock con precisión y optimizar los procesos de pedido.

- Establecer relaciones sólidas con proveedores para negociar términos de pago favorables y descuentos.

La gestión eficiente del inventario no solo le ayuda a mantener niveles ideales de liquidez, sino que también mejora la eficiencia operativa y la rentabilidad en general.

Optimizar los términos de pago

Considera negociar condiciones de pago favorables con tus proveedores para optimizar la liquidez de tu negocio. Al ampliar los plazos de pago o negociar descuentos por pagos anticipados, puedes gestionar mejor tu flujo de efectivo.

Solicitar plazos de pago más largos a los proveedores te permite retener tus fondos durante más tiempo antes de hacer los pagos. Por otro lado, aprovechar los descuentos por pagos rápidos puede ayudarte a ahorrar dinero a largo plazo.

Revisar y ajustar cuidadosamente las condiciones de pago con tus proveedores puede tener un impacto sustancial en la posición de liquidez de tu negocio. Recuerda que mantener buenas relaciones con tus proveedores es crucial al discutir las condiciones de pago para asegurar acuerdos mutuamente beneficiosos.

Planificación de Reserva de Efectivo

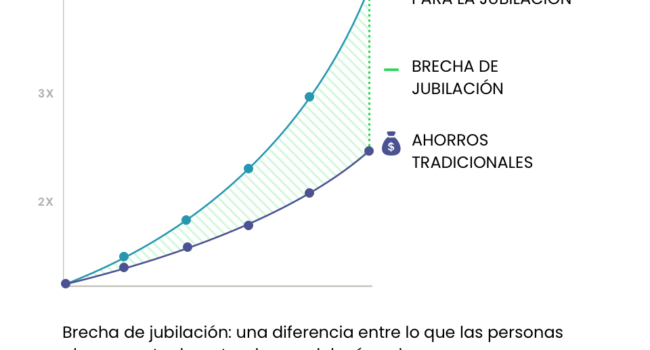

Cuando se trata de la planificación de reservas de efectivo, el primer paso es estimar tus reservas de efectivo ideales. Necesitas determinar la cantidad adecuada de activos líquidos que tu negocio debe tener disponibles para cubrir gastos operativos.

Además, el uso de herramientas efectivas para la gestión de reservas de efectivo puede ayudarte a mantener niveles óptimos de liquidez.

Estimar las reservas de efectivo ideales

Para estimar tus reservas de efectivo ideales para una planificación efectiva de reservas de efectivo, es crucial tener en cuenta tus gastos mensuales y objetivos financieros. Aquí tienes algunos puntos clave para tener en cuenta:

- Calcula tus gastos mensuales promedio, incluyendo facturas y gastos discrecionales.

- Determina la cantidad que deseas ahorrar para emergencias o futuras inversiones.

- Evalúa la estabilidad de tus ingresos y posibles costos inesperados.

- Reflexiona sobre los estándares de la industria o recomendaciones de expertos para reservas de efectivo ideales.

Herramientas para la gestión de reservas de efectivo

Al centrarte en gestionar tus reservas de efectivo de manera efectiva, explorar diversas herramientas para la gestión de reservas de efectivo puede proporcionar ideas y estrategias valiosas. Una herramienta esencial es crear un pronóstico de flujo de efectivo para predecir con precisión la posición financiera futura de tu negocio. Además, optimizar la gestión de inventario para reducir el exceso de stock y minimizar el efectivo inmovilizado es vital. Otra práctica útil es configurar transferencias automáticas a una cuenta de ahorros separada específicamente para las reservas de efectivo. Este método garantiza que asignes fondos de forma consistente para emergencias o inversiones futuras. Además, establecer una línea de crédito puede servir como red de seguridad durante escaseces de flujo de efectivo. Implementar estas herramientas puede mejorar la estabilidad financiera de tu negocio y la preparación para circunstancias imprevistas.

| Herramientas para la Gestión de Reservas de Efectivo |

|---|

| 1. Pronóstico de Flujo de Efectivo |

| 2. Gestión de Inventarios |

| 3. Transferencias Automáticas |

| 4. Cuenta de Ahorros Separada |

| 5. Línea de Crédito |

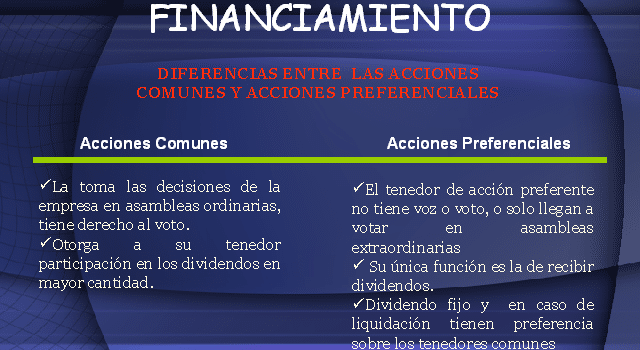

Liquidez a través de financiamiento

Cuando busques optimizar la liquidez de tu negocio, considera explorar opciones de financiamiento a corto plazo y los beneficios de líneas de crédito rotativas.

Estos métodos de financiamiento pueden proporcionar a tu negocio el flujo de efectivo necesario para cubrir necesidades inmediatas y aprovechar oportunidades de crecimiento.

Explora opciones de financiamiento a corto plazo

Las opciones de financiamiento a corto plazo pueden proporcionar a las empresas la liquidez necesaria para abordar las necesidades financieras inmediatas. Para explorar estas opciones de manera efectiva, considere lo siguiente:

- Líneas de Crédito Rotativas: Acceda a una cantidad predeterminada de fondos cuando sea necesario.

- Crédito Comercial: Retraso en el pago por bienes o servicios recibidos.

- Préstamos a Corto Plazo: Prestar una cantidad específica para ser devuelta en un breve período de tiempo.

- Financiamiento de Facturas: Obtener fondos utilizando facturas pendientes como garantía.

Estas soluciones de financiamiento a corto plazo ofrecen flexibilidad y pueden ayudar a administrar eficientemente el flujo de efectivo. Cada opción tiene sus ventajas y consideraciones, por lo que es esencial evaluar cuál se alinea mejor con los requisitos de su empresa.

Beneficios de las líneas de crédito rotativas

Para abordar de manera eficiente las necesidades financieras inmediatas, considere explorar los beneficios de las líneas de crédito rotativas, las cuales brindan a las empresas flexibilidad y liquidez a través de financiamiento.

Las líneas de crédito rotativas le ofrecen acceso a una cantidad predeterminada de fondos que puede pedir prestados, reembolsar y volver a pedir según sea necesario. Esta flexibilidad le permite gestionar las fluctuaciones de flujo de efectivo, cubrir gastos inesperados y aprovechar oportunidades de crecimiento sin necesidad de realizar constantes solicitudes de préstamos.

Uso de la Tecnología en la Gestión de Liquidez

En lo que respecta a la gestión de liquidez, el uso de la tecnología puede optimizar tus procesos de flujo de efectivo. El software financiero puede ayudarte a hacer un seguimiento de tu flujo de efectivo, automatizar pagos y gestionar eficientemente los cobros.

Software financiero para flujo de efectivo

¿Te preguntas cómo el software financiero puede mejorar tus estrategias de gestión de liquidez? Utilizar la tecnología puede agilizar tus procesos de flujo de efectivo. Aquí tienes algunos beneficios clave para explorar:

- Monitoreo en Tiempo Real: Obtén información instantánea sobre tu posición de efectivo.

- Herramientas de Pronóstico: Predice flujos de efectivo futuros para una mejor planificación.

- Funciones de Automatización: Simplifica tareas repetitivas como la facturación y los pagos de facturas.

- Capacidades de Integración: Conéctate con cuentas bancarias y otras herramientas financieras para un flujo de datos sin problemas.

El software financiero puede revolucionar cómo gestionas la liquidez, ofreciendo eficiencia y precisión en la monitorización y proyección del flujo de efectivo de tu empresa. Explora estas funciones para optimizar tus decisiones financieras.

Automatizar Pagos y Cobros

Considerando los beneficios del software financiero para mejorar la gestión de liquidez, la automatización de pagos y cobros puede agilizar en gran medida sus procesos de flujo de efectivo y mejorar la toma de decisiones financieras en general. Al utilizar la tecnología para automatizar estas tareas, puede ahorrar tiempo, reducir errores y obtener un mejor control sobre el flujo de efectivo de su negocio. Este enfoque simplificado permite una gestión más eficiente de los ingresos y egresos de efectivo, lo que conlleva a una mejor planificación financiera y pronósticos. A continuación se muestra una tabla que ilustra las ventajas de automatizar pagos y cobros:

| Ventajas | Descripción |

|---|---|

| Ahorro de tiempo | La automatización de pagos y cobros reduce el tiempo de procesamiento manual. |

| Reducción de errores | Minimiza el riesgo de errores humanos en los procesos de pago y cobro. |

| Mejora la visibilidad del flujo de efectivo | Proporciona información en tiempo real sobre la posición de efectivo de su negocio. |

| Mejora la toma de decisiones financieras | Permite tomar decisiones basadas en datos precisos sobre el flujo de efectivo. |

Mitigación del riesgo de liquidez

Cuando se trata de mitigación del riesgo de liquidez, el primer paso es identificar los riesgos potenciales que podrían afectar el flujo de efectivo de tu negocio.

Una vez que hayas identificado estos riesgos, puedes planificar estrategias para reducir tu exposición a ellos.

Identificar riesgos potenciales de liquidez

Para gestionar de manera efectiva los posibles riesgos de liquidez en tu negocio, es importante realizar una evaluación exhaustiva de tu posición financiera actual y la dinámica de flujo de efectivo. Aquí tienes algunos pasos clave para ayudarte a identificar posibles riesgos de liquidez:

- Analiza tus proyecciones de flujo de efectivo actuales y compáralas con las obligaciones financieras futuras.

- Evalúa el impacto de cualquier deuda pendiente o próximos pagos de préstamos en tu liquidez.

- Considera la estacionalidad de tu negocio y cómo puede afectar el flujo de efectivo durante períodos más lentos.

- Revisa tu informe de envejecimiento de cuentas por cobrar para identificar posibles demoras en los pagos que podrían afectar tu posición de liquidez.

Estrategias para Reducir la Exposición al Riesgo

¿Estás buscando mejorar la estabilidad financiera de tu negocio al minimizar la exposición al riesgo de liquidez? Una forma de lograrlo es implementando estrategias para reducir la exposición al riesgo. Aquí tienes algunos métodos efectivos para mitigar el riesgo de liquidez:

| Estrategia | Descripción | Beneficios |

|---|---|---|

| Diversificación | Distribuir las inversiones en diferentes activos | Reduce la dependencia de una sola fuente |

| Pronóstico de Flujo de Efectivo | Prever los flujos de efectivo futuros | Ayuda en la planificación de necesidades de liquidez |

| Establecer Líneas de Crédito | Acceso seguro a fondos adicionales si es necesario | Proporciona una red de seguridad durante emergencias |

Preguntas frecuentes

¿Cómo puedo determinar la cantidad óptima de reserva de efectivo para mi negocio?

Para determinar la mejor reserva de efectivo para tu negocio, considera mantener disponible de tres a seis meses de gastos operativos. Este dinero líquido permite un acceso fácil cuando sea necesario.

Es como tener una red de seguridad para situaciones inesperadas, asegurando que tu negocio pueda seguir operando sin problemas.

Esta práctica recomendada por la Cámara de Comercio de los EE. UU. ayuda a proteger contra incertidumbres financieras y proporciona un colchón para las necesidades de liquidez de tu negocio.

¿Cuáles son las mejores prácticas para gestionar el flujo de efectivo durante las crisis económicas?

Durante las recesiones económicas, mantener un flujo de efectivo sólido en tu negocio es esencial. Las mejores prácticas incluyen monitorear de cerca los gastos, negociar mejores condiciones con los proveedores, acelerar los pagos de los clientes y considerar opciones de financiamiento a corto plazo.

Mantén un ojo cercano en tus reservas de efectivo, mantente ágil con tu presupuesto y prioriza el gasto esencial. Al ser proactivo y adaptable, puedes navegar de manera más efectiva por tiempos económicos desafiantes y salvaguardar la estabilidad financiera de tu negocio.

¿Es recomendable invertir los excedentes de efectivo para obtener mayores rendimientos?

Es recomendable invertir los excedentes de efectivo para obtener mayores rendimientos, pero asegúrate de equilibrar el riesgo y la liquidez.

Considera opciones como las cuentas del mercado monetario o inversiones a corto plazo para obtener mejores rendimientos que una cuenta de ahorros regular. Diversificar las inversiones puede ayudar a distribuir el riesgo.

Siempre consulta con un asesor financiero para alinear tu estrategia de inversión con tus objetivos financieros y tolerancia al riesgo. Recuerda que los rendimientos más altos a menudo conllevan un mayor riesgo, así que elige sabiamente en función de tu situación financiera y objetivos.

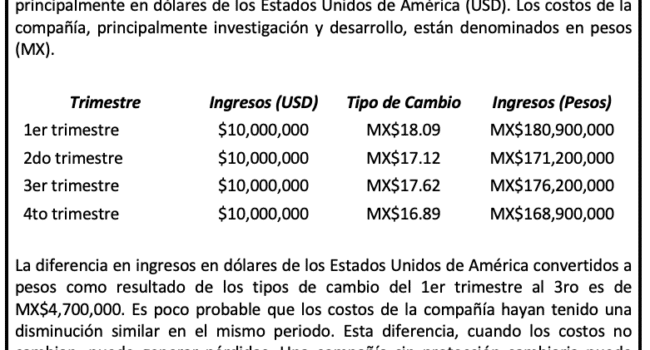

¿Cómo puedo proteger mi negocio de los riesgos de liquidez en mercados volátiles?

Para proteger tu negocio de los riesgos de liquidez en mercados volátiles, enfócate en mantener una reserva de efectivo saludable. Mantén disponible de 3 a 6 meses de gastos operativos.

Monitorea de cerca el flujo de efectivo, ajustando los gastos según sea necesario. Diversifica las inversiones para reducir la exposición al riesgo.

Explora líneas de crédito u opciones de financiamiento a corto plazo para emergencias. Revisa y actualiza regularmente tus estrategias financieras para adaptarte a los cambios del mercado y garantizar la estabilidad de tu negocio.

¿Cuáles son las alternativas al financiamiento bancario tradicional para mejorar la liquidez?

Para mejorar la liquidez sin recurrir a financiamiento bancario tradicional, considera opciones como:

- El financiamiento de facturas implica vender facturas a un tercero a cambio de efectivo inmediato.

- El préstamo entre particulares conecta a personas que quieren pedir prestado con aquellas dispuestas a prestar.

- El financiamiento colectivo te permite recaudar fondos de un gran número de personas en línea.

Estas alternativas pueden ayudar a aumentar la liquidez fuera de los préstamos bancarios típicos.

Conclusión

En resumen, optimizar la gestión de la liquidez empresarial es vital para mantener la eficiencia operativa y garantizar el éxito a largo plazo. Al implementar estrategias para gestionar los flujos de efectivo de manera efectiva, planificar reservas de efectivo, utilizar opciones de financiamiento y aprovechar la tecnología, puedes mejorar tu estabilidad financiera y mitigar los riesgos de liquidez.

Permanece proactivo al monitorear tus necesidades de liquidez y toma decisiones informadas para asegurar la salud financiera de tu negocio. Recuerda, gestionar la liquidez es clave para mantener a flote tu negocio.

Si quieres conocer otros artículos parecidos a Cómo optimizar la gestión de liquidez de tu negocio puedes visitar la categoría Inversión.

También te puede interesar: